Für einen deutlich schwächeren Euro müssten die Renditen auf deutsche Staatsanleihen sehr weit in negatives Terrain fallen. Das könnte leicht passieren.

This post was originally published on 11.01.12 in English and has been translated for our German readers.

2011 hat der Euro gegenüber dem US-Dollar 3,2% verloren. Nach allem, was 2011 in Europa passiert ist, sind viele überrascht, dass der Euro nicht schwächer abgeschnitten hat. Zahlreiche Kommentatoren rechnen für 2012 mit einer deutlichen Schwächung des Euro.

Wie es bei Wechselkursen meistens der Fall ist, lässt sich die Entwicklung des Euro gegenüber dem US-Dollar größtenteils mit der Veränderung der Erwartungen für die kurzlaufenden Zinssätze erklären, die an den relativen Renditedifferenzen zwischen den kurzlaufenden Anleihen der verschiedenen Währungsräume abzulesen sind. Die Stärke des Euro gegenüber dem US-Dollar in der ersten Jahreshälfte war auf die unterschiedlichen geldpolitischen Strategien der Fed und der EZB zurückzuführen. Die Fed blieb bei ihrer Aussage, dass sie für einen längeren Zeitraum einen außergewöhnlich niedrigen Leitzins beibehalten würde (und ging im August sogar noch einen Schritt weiter, als sie erklärte, dass „die Wirtschaftslage wahrscheinlich bis mindestens Mitte 2013 ein außergewöhnlich niedriges Leitzinsniveau rechtfertigen wird“). Die EZB dagegen hob im April und im Juli letzten Jahres munter die Leitzinsen an, obwohl der ganze Markt diesen Schritt als unsinnig verurteilte. Wie zu erwarten (siehe hier), begannen die Märkte kurz nach der zweiten Zinserhöhung vorwegzunehmen, dass die EZB gezwungen sein würde, ihre Zinsschritte wieder rückgängig zu machen (was sie dann auch im November und Dezember tat). Der Euro schwächte sich im restlichen Jahresverlauf ab.

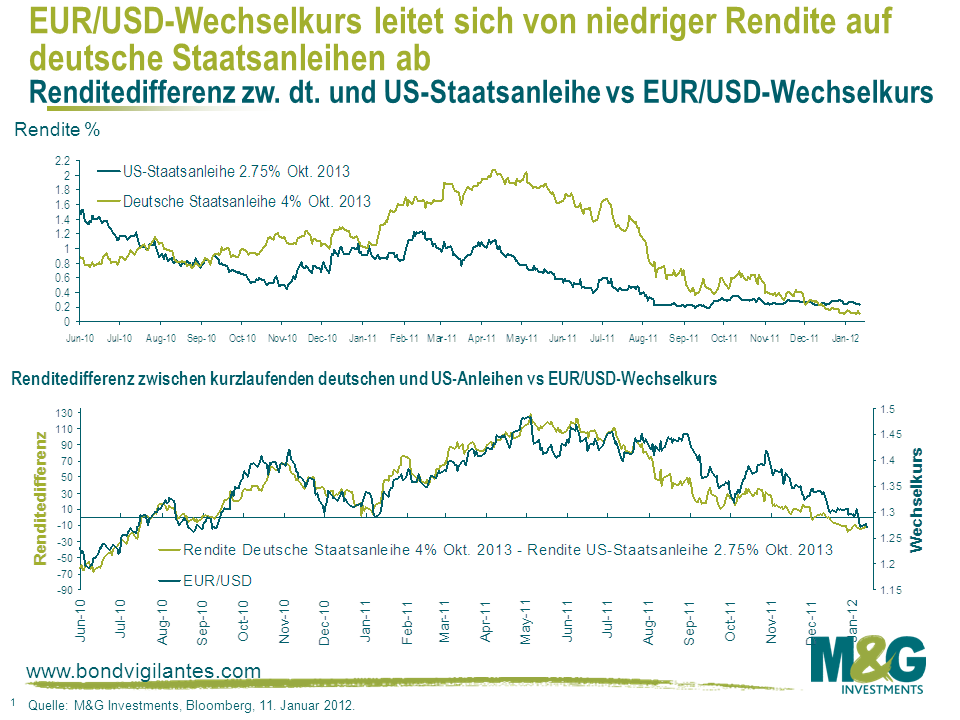

Die obere Grafik zeigt die Renditen auf deutsche und US-Staatsanleihen mit Fälligkeit Oktober 2013. Das untere Diagramm zeigt die Entwicklung der Renditedifferenz zwischen deutschen und US-Anleihen im Vergleich mit dem EUR/USD-Wechselkurs. Die Korrelation ist – wie erwartet – recht stark ausgeprägt. Allerdings befindet sich der Euro jetzt auf einem 15-Monats-Tief gegenüber dem US-Dollar, und dieser Abwärtstrend kann nur anhalten, wenn eine der folgenden drei Entwicklungen eintritt:

1. Die Fed müsste ihre Meinung drastisch ändern und die Leitzinsen vor Mitte 2013 anheben, was eher unwahrscheinlich ist.

2. Die normale Korrelation zwischen dem EUR/USD-Wechselkurs und den kurzlaufenden Anleiherenditen müsste komplett zusammenbrechen. Das ist durchaus möglich.

3. Die Renditen auf deutsche Staatsanleihen müssten sehr negativ werden.

Was den dritten Punkt anbelangt, so ist es Deutschland tatsächlich erstmals gelungen, Anleihen mit 6-monatiger Laufzeit mit negativer Rendite zu begeben (siehe hier). Wenn man sich allerdings das untere Diagramm ansieht, muss man davon ausgehen, dass für einen Rückgang des EUR/USD-Wechselkurses auf 1,15 die Renditen für kurzlaufende deutsche Staatsanleihen bis zu 90 Basispunkte unter die Renditen für kurzlaufende US-Staatsanleihen fallen müssten. Zweijährige US-Staatsanleihen rentieren gegenwärtig mit +0,24%, die Renditen für die deutschen Titel müssten also unter -50 Basispunkte fallen. Die Folge wäre eine interessante Konstellation, bei der Anleger in zweijährigen deutschen Staatsanleihenfutures („Schatz“) short gehen, den Kontrakt nicht rollen und bei Fälligkeit Geld geschenkt bekommen können (wenn sie die Volatilität verkraften können).

Könnten die Renditen auf deutsche Staatsanleihen sehr weit ins Negative rutschen? Wenn die Anleger zunehmend die weitere Existenz des Euro in Frage stellen, sind negative Renditen auf deutsche Staatsanleihen eine durchaus rationale Folge. Diverse Analysten haben versucht zu ermitteln, wie neue D-Mark, Francs, Lire, Peseten oder Drachmen gegenüber dem Euro notieren würden, und jeder scheint damit zu rechnen, dass die neue D-Mark gegenüber dem aktuellen Niveau des Euro zulegen würde. Die Spanne der Erwartungen ist allerdings recht breit gefächert: Einige Analysten nehmen eine Aufwertung von 5% an, andere bis zu 40% (ich selbst bin, nebenbei bemerkt, nicht überzeugt, dass eine neue D-Mark höher notieren würde als das aktuelle Kursniveau des Euro, wenn man bedenkt, welchen Schaden ein Zusammenbruch des Euro im deutschen Bankensektor anrichten würde). Natürlich ist das alles reine Spekulation; es lässt sich aber kaum abstreiten, dass eine neue D-Mark viel stärker wäre als beispielsweise ein neuer französischer Franc und insbesondere eine neue spanische Pesete, italienische Lira oder griechische Drachme.

Zunehmend negative Renditen auf deutsche Staatsanleihen und wachsende Renditeabstände zwischen Deutschland und anderen Ländern wären also eine rationale Reaktion auf die steigende Wahrscheinlichkeit, dass die Eurozone auseinanderbricht und die deutschen Staatsanleihen in eine neue D-Mark redenominiert werden. Die Redenominierung in eine neue D-Mark könnte dem Inhaber einer kurzlaufenden deutschen Staatsanleihe mit einer Rendite von -0,5% einen Wertzuwachs von vielleicht 40% einbringen, oder vielleicht sogar einen Wertzuwachs von 90%, wenn der Anleger in Griechenland wohnt. Die negativen Renditen auf deutsche Staatsanleihen könnten sehr leicht noch negativer werden, wenn das Risiko eines Auseinanderbrechens der Eurozone zunimmt, was zu den hier erörterten Problemen führen würde. Der Euro könnte also noch deutlich schwächer werden.

The value of investments will fluctuate, which will cause prices to fall as well as rise and you may not get back the original amount you invested. Past performance is not a guide to future performance.

18 years of comment

Discover historical blogs from our extensive archive with our Blast from the past feature. View the most popular blogs posted this month - 5, 10 or 15 years ago!

Bond Vigilantes

Get Bond Vigilantes updates straight to your inbox