Le cocktail économique explosif français : croissance en berne, manque de compétitivité et tour de vis budgétaire.

This post was originally published on 5.10.2012 in English and has been translated for our French readers.

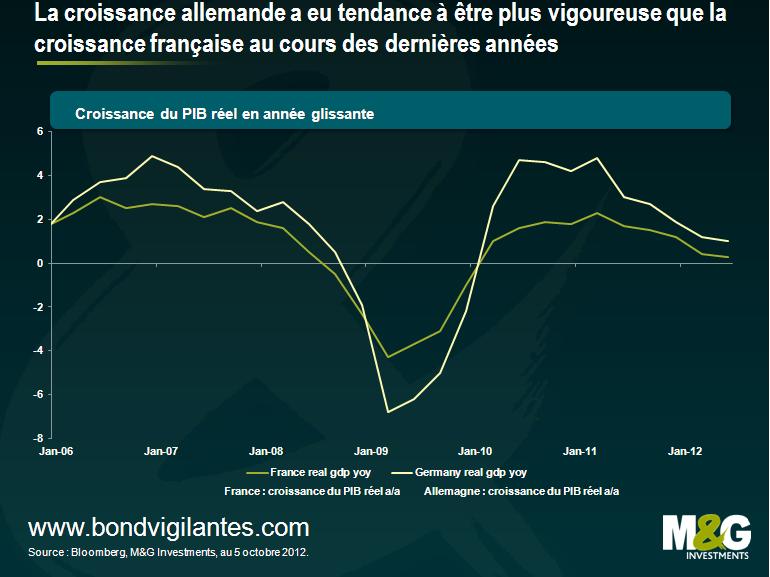

Depuis le début de l’année 2011, la croissance économique de la France s’est révélée extrêmement décevante, en passant d’un rythme annuel de près de 2,5 % à tout juste 0,3 % au second trimestre 2012. Certes tous les pays de la zone euro ont été à la peine durant cette même période, mais la croissance française s’est néanmoins laissée distancée par celle des états du cœur de l’Europe. En Allemagne, la croissance du PIB est ressortie au minimum à 2 % pendant tous les trimestres (à l’exception des deux derniers) et s’établit aujourd’hui à 1 %. Les indices des directeurs d’achat pour le mois de septembre ont fait apparaître une divergence plus prononcée : les PMI des secteurs manufacturier et des services ont à nouveau reculé en France, tandis qu’ils ont progressé en Allemagne.

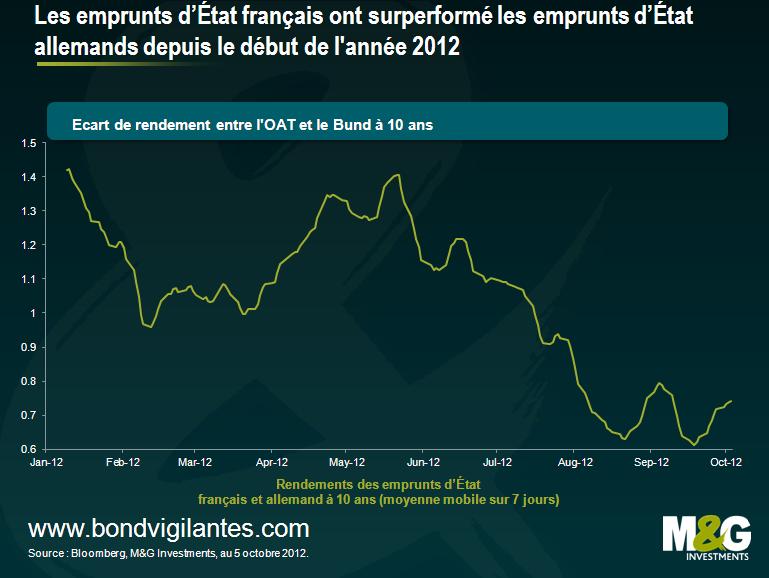

Evidemment, cela pourrait être pire – la Grèce, le Portugal, l’Espagne et l’Irlande ont enregistré une croissance économique bien plus faible et -élément peut-être le plus dommageable- des taux de chômage bien plus élevés. En Espagne, le taux de chômage s’est envolé de 8 % en 2007 à 25 % aujourd’hui, franchissan même la barre des 50 % chez les jeunes. En France, le taux de chômage global n’est « que » de 10,3 %. Et l’autre grande différence est que les marchés obligataires pensent que la France fait partie du « noyau dur » de la zone euro, non de sa périphérie. A ce titre, examinons les CDS à 5 ans (le coût en points de base pour assurer une obligation souveraine contre le risque de défaut) ; celui de la France s’établit à 110 pb par an, contre 300 pb pour l’Irlande, 325 pb pour l’Italie et 370 pb pour l’Espagne. Pour autant, et même s’il reste toujours beaucoup plus important que le CDS de l’Allemagne (54 pb), l’écart entre les emprunts d’états allemands et français s’est toutefois sensiblement réduit depuis le mois de mai, de plus de 1,4 % à 0,75 %. Cette baisse témoigne en partie de l’atténuation perçue des risques de défaut/d’éclatement de la zone euro après l’annonce du président de la BCE, Mario Draghi, de son engagement à faire tout ce qui était nécessaire pour sauver l’euro et de son programme d’achat d’emprunts d’État à court terme émis par des pays en difficulté ; mais, cette amélioration relative coïncide également avec l’élection de François Hollande en mai qui est ainsi devenu le premier président français de gauche de ces 20 dernières années.

François Hollande a été élu sur un programme promettant d’augmenter la pression fiscale sur les riches. Il a également promis de limiter le déficit budgétaire de la France. Dans ce contexte, le projet de loi de finances pour 2013 présenté la semaine dernière n’a guère surpris les français en prévoyant des efforts de rigueur répartis comme suit : un tiers en impôts sur les ménages, un tiers en impôts sur les entreprises et un tiers de réduction des dépenses publiques. Selon les estimations de Goldman Sachs, le taux des prélèvements obligatoires en pourcentage du PIB augmentera de 44,9 % à 46,3 %. Mais, même ce tour de vis budgétaire relativement agressif (et les projections sont basées sur une croissance du PIB supérieure à un niveau jugé possible par beaucoup, surtout au regard de ce même durcissement budgétaire et du climat d’austérité) n’empêchera pas le ratio dette/PIB de franchir le seuil des 90 %. Pour rappel, ce seuil des 90 % est celui qui, selon Rogoff et Reinhart, compromet significativement la capacité d’une économie à croître. Toutefois, si la rigueur budgétaire « fonctionne », la France devrait alors renouer avec un budget équilibré d’ici 3 ou 4 ans.

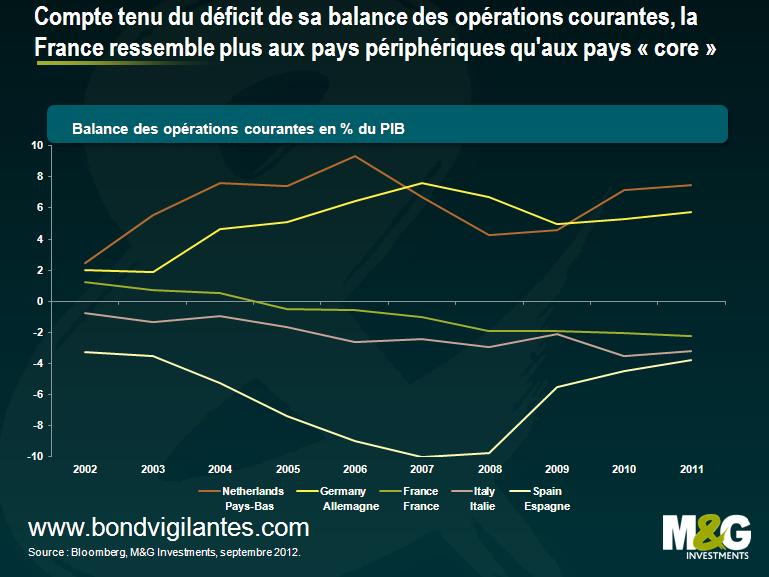

Mais, revenons à la capacité de la France à combler son déficit budgétaire par la croissance. La compétitivité de l’économie française est un point qui continue de nous préoccuper. Le déficit de la balance des opérations courantes de la France est considérable, ressemblant ainsi plus à celui de l’Espagne ou de l’Italie qu’à celui de pays du coeur de l’Europe comme l’Allemagne ou les Pays-Bas (mais, il n’est pas aussi important que le déficit de 5,4 % du Royaume-Uni, la raison principale pour laquelle nous pensons que la livre sterling est extrêmement surévaluée).

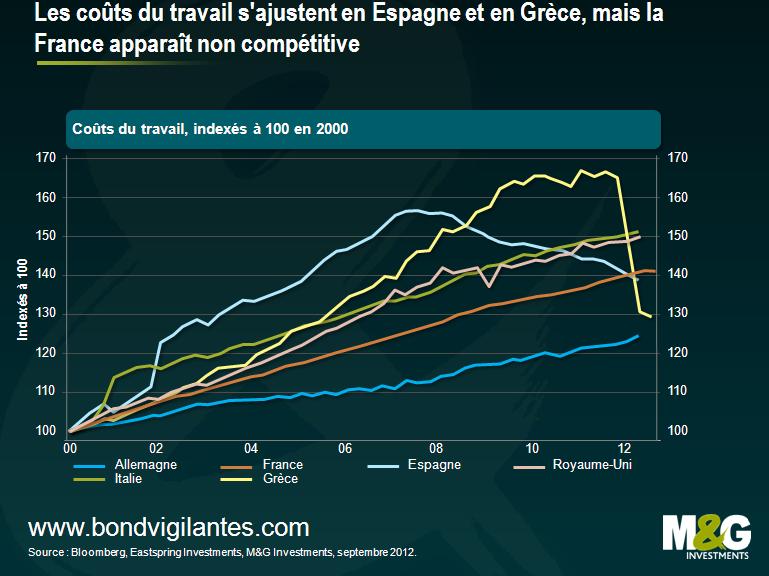

Dans un modèle économique typique, un pays accusant un tel déficit de sa balance des opérations courantes dévaluerait sa devise afin d’aider ses sociétés exportatrices. Mais la monnaie unique de la zone euro ne le permettant pas, c’est donc une dévaluation interne qui doit plutôt se produire. Depuis la création de la monnaie unique, l’économie allemande a surperformé, principalement à la faveur de la vigueur de ses exportations. Ceci n’a pas été une coïncidence – après l’effondrement du mur de Berlin, les entreprises allemandes ont convenu avec les syndicats (une sorte de néo-corporatisme dans le cadre duquel le gouvernement, les sociétés et les salariés sont des partenaires sociaux au sein d’un système capitaliste) de limiter la croissance des salaires et ce faisant, d’empêcher la délocalisation de l’activité manufacturière en Orient où la main-d’œuvre est meilleur marché. Ainsi, au cours des 12 années écoulées depuis la création de la monnaie unique, le coût du travail en Allemagne a augmenté de moins de 25 %, contre 65 % en Grèce, 55 % en Espagne et 40 % en France. Par rapport à l’Allemagne, le coût du travail en France s’est donc renchéri de 15 % ou plus, une détérioration significative de la compétitivité du pays parmi les États du « noyau dur » de l’Europe.

Il est clair qu’une « dévaluation interne » intervient en Grèce et en Espagne où les coûts du travail connaissent une véritable chute (alors que le chômage s’envole). Je n’affirme pas qu’il s’agit là d’un élément positif – à moyen terme, cela va permettre de stimuler les exportations à mesure que les usines se délocalisent dans les régions où les coûts sont moins élevés ; mais, à plus court terme, le frein que cela aura sur la croissance espagnole et grecque pourrait bien s’avérer être le médicament qui tue le patient au lieu de le guérir. Mais si jamais il y a des capitaux à investir dans des usines, des équipements et des hommes en Europe, et si l’incertitude se fait moindre, prendront-ils le chemin de la France ou d’une Espagne restructurée et à plus bas coûts ?

Et une austérité budgétaire musclée et affirmée publiquement ne semble pas être une politique qui donne des résultats probants – à l’image du Royaume-Uni où moins de 10 % des réductions de dépenses projetées par la coalition sont effectifs à ce jour ; pour autant, l’impact psychologique sur l’économie a été sévère et depuis le début de la crise du crédit l’économie britannique a sous-performé non seulement les États-Unis (où de bonnes vieilles mesures de relance keynésiennes ont été mises en œuvre), mais également la zone euro considérée par beaucoup comme une région économiquement dévastée qui, néanmoins, a surperformé le Royaume-Uni de près de 2 % du PIB sur la période (et qui dans son ensemble présente aussi un ratio dette/PIB inférieur).

Les perspectives de la France s’annoncent des plus difficiles sur le front budgétaire – générer de la croissance (ou faire défaut) a toujours été la meilleure recette pour réduire l’endettement public, et même un taux de croissance réel optimiste de 2 % par an (provisoirement fixé par le gouvernement à partir de 2014) n’est pas synonyme d’une réduction notable du ratio dette/PIB – nul doute que le niveau de 40 % à 50 % que nous avons l’habitude d’associer à une économie notée AAA ne semble pas être pour demain. Il se pourrait que la sensible contraction de l’écart entre les rendements des emprunts d’État de la France et de l’Allemagne (pays noté AAA pour le moment encore) se soit révélée excessive. Les risques économiques et sociaux potentiels futurs sont pléthores pour la France – n’oublions pas que le Premier ministre espagnol Mariano Rajoy a été élu sur un programme de consolidation budgétaire et qu’il a fallu moins d’un an avant que les Espagnols ne changent d’avis sur la question.

The value of investments will fluctuate, which will cause prices to fall as well as rise and you may not get back the original amount you invested. Past performance is not a guide to future performance.

18 years of comment

Discover historical blogs from our extensive archive with our Blast from the past feature. View the most popular blogs posted this month - 5, 10 or 15 years ago!

Bond Vigilantes

Get Bond Vigilantes updates straight to your inbox