A la hoguera los vencimientos de los bonos: cómo mejorar la liquidez de los mercados de crédito

En los últimos meses, se ha hablado mucho de la liquidez de los mercados de crédito. El Banco de Inglaterra ha advertido de que la baja volatilidad en los mercados financieros puede provocar que se cometan excesos para lograr rentabilidad, el FT ha indicado que las autoridades de Estados Unidos están considerando aplicar comisiones de salida para los fondos de bonos en caso de una venta masiva de esta clase de activos, y todos hemos visto los gráficos que muestran cómo los activos de los fondos de bonos corporativos han subido con fuerza justo cuando ha decaído la propensión de Wall Street a destinar capital a negociar bonos. ¿Pero por qué preocupa la liquidez del mercado bonos corporativos y no la de los mercados de renta variable? Hay un par de razones. En primer lugar los mercados de bonos corporativos están increíblemente fragmentados, hay compañías que emiten con múltiples vencimientos, divisas y estructuras, a diferencia de los mercados de renta variable donde generalmente sólo hay uno o dos clases de acciones por compañía. En segundo lugar, las acciones se negocian en bolsas, y los creadores de mercado tienen el compromiso de comprar y vender acciones en todas las condiciones de mercado. En los mercados de crédito no existe ese tipo de compromiso – después de un nuevo proceso de emisión puede haber más ofertas, pero puede que no las haya – y nunca se puede dar por segura la liquidez futura.

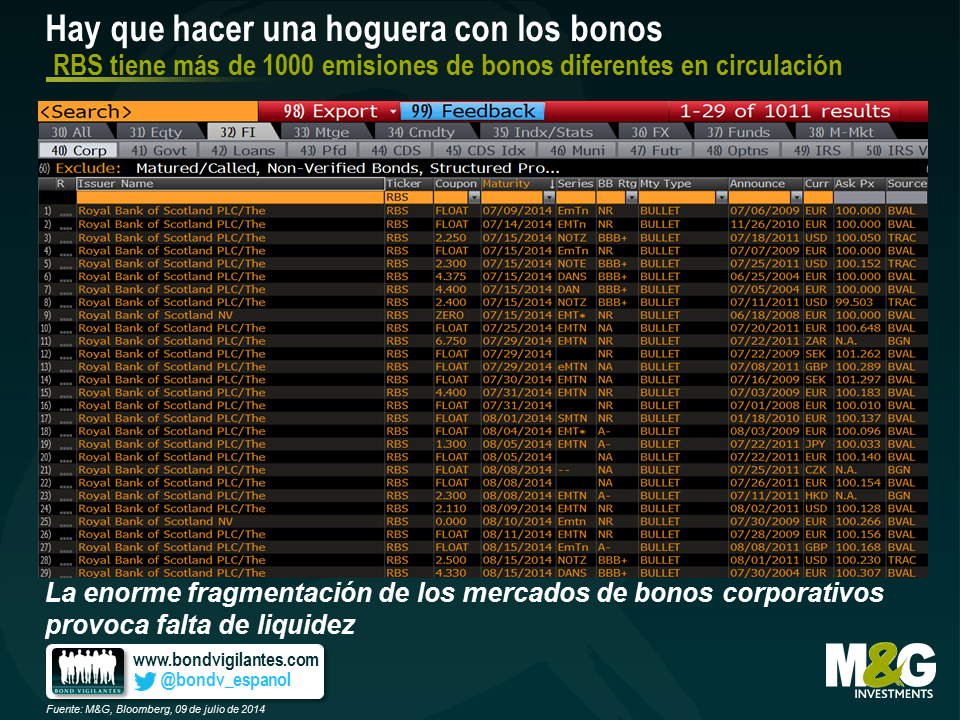

¿Cómo podemos, entonces, conseguir que la liquidez en los mercados de bonos corporativos y de crédito sea tan buena como en los mercados de renta variable? En primer lugar, consideremos la fragmentación. Si tecleo RBS corp <Go> en Bloomberg hay 1011 resultados. Es decir, están en circulación 1011 bonos RBS diferentes. Hay 19 páginas de bonos diferentes, en divisas que abarcan desde el dólar australiano hasta el rand sudafricano. Hay bonos a tipo flotante, bonos a tipo fijo con cupones que van desde menos de un 1% hasta más de un 10%, vencimientos desde el momento actual hasta el infinito (perpetuos), bonos ligados a la inflación, bonos con opción de amortización (opciones incorporadas), y hay diversos rangos de prioridad en la estructura del capital (senior, nivel 2 inferior, nivel 2 superior, nivel 1, preferentes). En algunas de estas emisiones prácticamente no quedan bonos pendientes y otras tienen un tamaño de más de mil millones de dólares. Cada una tiene un folleto de cientos de páginas que detallan con exactitud las características, protecciones y riesgos del instrumento. Compadezco a los pobres becarios de los mercados de capital RBS que tengan el encargo de fotocopiarlos a las tres de la madrugada. Lo primero para mejorar la liquidez de los mercados de deuda es unificar las emisiones de bonos. Un emisor corporativo, un capital, un bono.

¿Cómo funcionaría esto? Bien, la única manera en que se puede tener una emisión de bonos completamente fungible e indefinidamente repetible es que sea perpetua. El bono líquido de referencia de cada empresa no tendría fecha de amortización. Si una compañía quisiera aumentar su endeudamiento emitiría más bonos de este mismo tipo, y si quisiera cancelar deuda haría exactamente lo mismo que con su base de capital, es decir, anunciar al mercado que va a lanzar una recompra y adquirir y cancelar los bonos que adquiera en el mercado abierto.

¿Qué pasaría con el cupón? Bien, se podría decidir que todos los bonos tuvieran, por ejemplo, un cupón del 5%, aunque esto supondría largos periodos en los que los bonos tuvieran un precio significativamente distante del valor nominal (100) si las rentabilidades predominantes se movieran en un entorno de tipos de intereses bajos o altos. Pero ya se ven los problemas que esto causa en el mercado de futuros sobre los bonos, en donde surge la necesidad esporádica de cambiar el cupón nocional de cara al futuro para reflejar un entorno de tipos cambiante. Por esta razón, y con un objetivo al que me referiré más tarde, todos estos nuevos bonos perpetuos devengarán un interés a tipo flotante. Serán Floating Rate Notes (FRNs; Bonos a Tipo Flotante) perpetuos. Y a diferencia del actual mercado de FRN donde cada bono paga el Libor o Euribor más un margen (ocasionalmente menos un margen para emisores extremadamente fuertes), todos los bonos pagarían el Libor o Euribor plano. Si todos los bonos corporativos tuvieran exactamente el mismo (no) vencimiento y pagaran exactamente el mismo cupón, calificar la solvencia crediticia sería muy sencillo – el precio lo dice todo. Las emisiones high yield débiles cotizarían muy por debajo del par, las organizaciones supranacionales AAA como el Banco Mundial, por encima de él.

La objeción que se plantea de forma inmediata es probablemente esta: ¿qué pasa si yo, el inversor final, no quiero flujos de caja a tipo flotante perpetuo? Bien, se podría añadir duración (riesgo de tipos de interés) en los mercados de bonos soberanos con gran liquidez o en los mercados de futuros sobre bonos igualmente líquidos, y con unos bonos corporativos que disfrutarían ahora de una gran liquidez, la venta de estos títulos generaría “fondos por amortización” para que el inversor pudiera financiarse. La auténtica belleza de estos nuevos instrumentos, todos con tipos flotantes, es que pueden combinarse con los mercados de derivados financieros más líquidos del mundo, los mercados de swaps (permutas financieras). Un inversor podría permutar flujos de caja a tipo flotante por flujos de caja a tipo fijo. Esto sucede ya en una escala considerable en la mayor parte de los gestores de activos. Si se crearan mercados de bonos mayores y más profundos, sería aún más común – los mercados de swaps se harían aún más importantes y líquidos cuando el único FRN perpetuo de cada compañía se transformase en la divisa y la duración que el inversor final deseara (o incluso la compañía misma podría transformar sus necesidades de financiación de la misma forma que ya muchas hacen). Los inversores podrían incluso crear flujos de caja ligados a la inflación cuando el mercado de swaps CPI también se hiciera más profundo.

¿Qué problemas y objeciones se pueden plantear a todo esto? Pues montones, no sólo por parte de las fábricas de papel, los productores de folletos y de placas (a todos los que ayudan a emitir un nuevo bono se les entrega una placa de metacrilato). El enorme aumento en las operaciones de swaps aumentará la necesidad de garantías colaterales (efectivo, bonos soberanos) en el sistema, y también aumentará potencialmente los riesgos sistémicos a medida que se incrementa la complejidad del mercado. La colateralización y el desplazamiento hacia los mercados deberían reducir estos riesgos sistémicos. Otro tema hace referencia a los impuestos – los emisores de bonos basura venderán sus bonos con grandes descuentos respecto al valor nominal. A las autoridades fiscales no les gusta esto mucho (lo ven como una forma de eludir el impuesto sobre la renta) y significa que los inversores tendrán que ser capaces de conseguir que la convergencia del precio hacia el valor nominal se trate como rendimientos en lugar de como plusvalías del capital. Por último, reconozco de mala gana que es posible que tuvieran que existir dos emisiones distintas de bonos para bancos y entidades financieras. Una que refleje el riesgo senior y otra que refleje el riesgo de capital contingente (CoCos). Pero si es preciso hacer esto, las autoridades deberían crear una estructura estándar aquí también, con un supuesto común de activación de capital y conversión. En la actualidad, hay varios niveles de supuestos de activación de capital, y algunos bonos se convierten en acciones mientras otros se liquidan por completo. Hay tanta complejidad que no es extraño que un estudio reciente de RBS sobre inversores de bonos mostrase que el 90% afirmara que comprendía los CoCos mejor que el mercado.

En cuanto a la segunda diferencia entre los bonos y la renta variable, otra exigencia sería que los bancos de inversión efectuaran toda la negociación del crédito en un mercado, exigiendo a los brokers que dirigen las operaciones de bonos la creación de mercado. Desde luego, esto no significa que los bonos no se deprecien si los inversores deciden vender en masa, pero sí implica que siempre habrá un precio. Esta mayor liquidez supondría un menor coste de endeudamiento para las compañías y menor temor a una futura crisis de crédito sistémica.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes