Grecia no es Argentina: no espere que la exportación impulse el crecimiento si el país abandona el euro

He oído decir, medio en serio, que el mayor riesgo al que se enfrenta la eurozona no es que Grecia salga de la moneda única y que su economía se derrumbe, sino más bien que la abandone y que su economía prospere. En este escenario, Grecia podría comenzar de nuevo, libre de deuda y capaz de implementar una relajación fiscal en lugar de nuevas medidas de austeridad, y con un «nuevo dracma» devaluado que estimule la entrada de turistas, así como un auge de la exportación manufacturera y agrícola. Cuando los demás países europeos endeudados y presos de la austeridad vieran las ventajas que supone abandonar el euro, harían lo mismo: dejarían atrás sus deudas, provocando el total desmantelamiento de la Unión Europea tal como la conocemos (y quizás propiciando la segunda Gran Crisis Financiera en una década). Con frecuencia se compara el caso griego con el de la devaluación de Argentina en 2002 y su recuperación económica subsiguiente. Hace un par de años escribimos acerca de las similitudes de ambas economías, aquí.

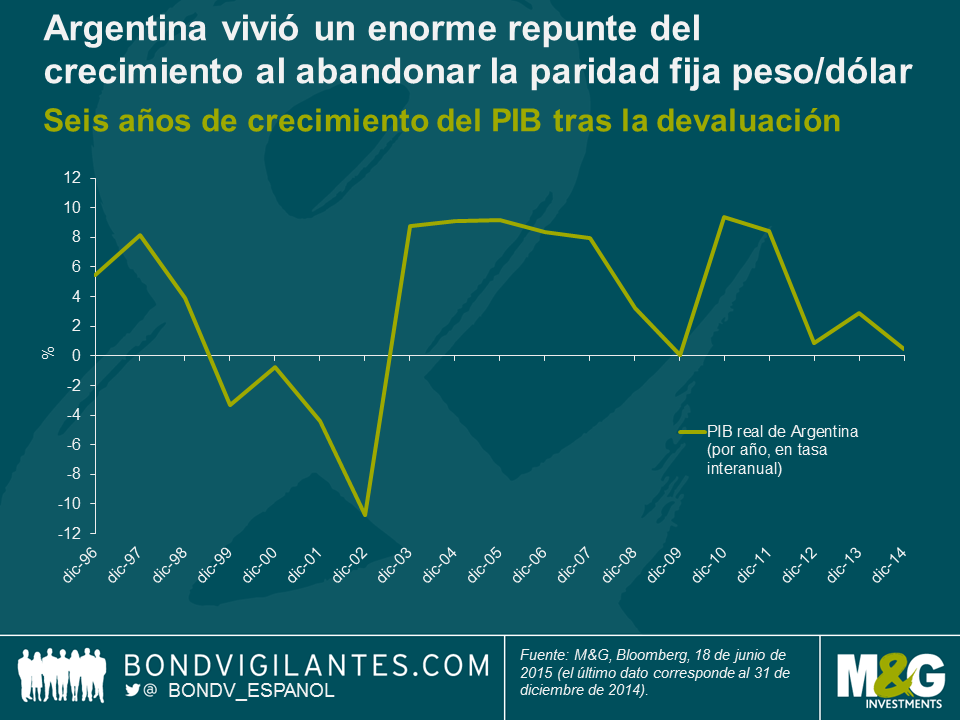

Tras cuatro años consecutivos de contracción del PIB (en su peor momento, de hasta un -10% anual), Argentina repuntó y experimentó un periodo de cinco años de crecimiento del PIB con tasas anuales elevadas de dígito único, a partir del momento en que se libró de las cadenas de su tipo de cambio fijo. Si Grecia abandona el euro, ¿cabe esperar que experimente el mismo tipo de recuperación económica que vivió Argentina tras poner fin a la paridad fija entre el peso y el dólar en enero de 2002?

PIB real de Argentina (por año, en tasa interanual)

De las muchas similitudes económicas entre las crisis argentina y griega, destacan los anclajes sobrevalorados de sus monedas, la insostenible carga de deuda estatal y la involucración del FMI, una recaudación fiscal insuficiente, una precisión estadística dudosa y un elevado nivel de desempleo. Después de la hiperinflación de la década de los ochenta, el gobierno argentino estableció una paridad fija entre el peso y el dólar estadounidense. La inflación cayó dramáticamente y la estabilidad y mayor fortaleza de la moneda propiciaron una mejora sustancial del nivel de vida en el país, y con ello un fuerte aumento de la importación de bienes. Sin embargo, también se produjo una importante fuga de capitales, ya que muchos anticiparon que el anclaje de la divisa no podría mantenerse indefinidamente. El déficit por cuenta corriente se disparó, y en 1999 –mientras la economía se ralentizaba tras su periodo de crecimiento– el desempleo argentino alcanzó el 15% y la deuda pública comenzó a crecer a un ritmo alarmante. La deuda externa ascendió hasta un 50% del PIB, y el FMI informó al gobierno que para tener acceso a nuevos fondos debía implementar un programa de austeridad. Los tipos de interés de mercado casi se doblaron, hasta el 16%, y la calificación crediticia de Argentina se rebajó hasta la categoría de bono basura (posteriormente hubo una reestructuración de la deuda). Finalmente, el FMI se negó a liberar nuevos fondos al verse que el gobierno no había cumplido sus objetivos de déficit presupuestario. A finales de 2001, las rentabilidades por cupón de los bonos eran de un 42% por encima de las de los treasuries estadounidenses, y el gobierno prácticamente congeló las cuentas bancarias (el famoso «corralito») a fin de detener las retiradas masivas de dinero por parte de los ciudadanos. En pleno caos político y malestar social (la creciente desigualdad había sido otra característica de la economía), unidos a la ausencia de dólares en circulación, comenzaron a surgir monedas alternativas en forma de pagarés emitidos por los municipios (nuestra compañera Claudia Calich tiene algunos «patacones» emitidos por la ciudad de Buenos Aires, cuyas fotos publicamos en Twitter desde @bondvigilantes). En enero de 2002, Argentina abandonó la paridad fija entre el peso y el dólar, con lo que su divisa se devaluó y pudo flotar libremente. Las cuentas bancarias en dólares y las inversiones fueron convertidas a pesos obligatoriamente, y de un tipo de cambio 1:1 se pasó a uno de 4:1. La inflación volvió, los bienes importados comenzaron a ser escasos, y muchas empresas quebraron. La tasa de paro alcanzó el 25%, y el subempleo el 19%. (Wikipedia ofrece una excelente cronología mucho más detallada de la crisis argentina).

No obstante, en 2003 comenzó la recuperación, y es precisamente este repunte el que brinda cierta esperanza de que Grecia pueda seguir el mismo camino si abandona el euro. El turismo contribuyó indudablemente al crecimiento económico argentino, pues la debilidad de la moneda convirtió al país en un destino turístico barato. En 1997 los viajes y el turismo representaban un 7,5% del PIB, y en 2006 esta participación ya había aumentado hasta el 12,5%. Grecia ya cuenta de por sí con una industria turística mucho más grande, que constituye cerca de un 18% de su PIB. Alguna vez he oído decir que este mayor peso del turismo heleno es un inconveniente, ya que podría estar operando a plena capacidad (aeropuertos y transporte, restaurantes y hoteles) y es posible que después de un incumplimiento haya poco apetito inicial para destinar capital a ampliar la capacidad. Sin embargo, en el caso griego no parece descabellado esperar que una devaluación genere crecimiento de la mano del turismo, aunque es poco probable que la industria casi se duplique, como ocurrió en Argentina.

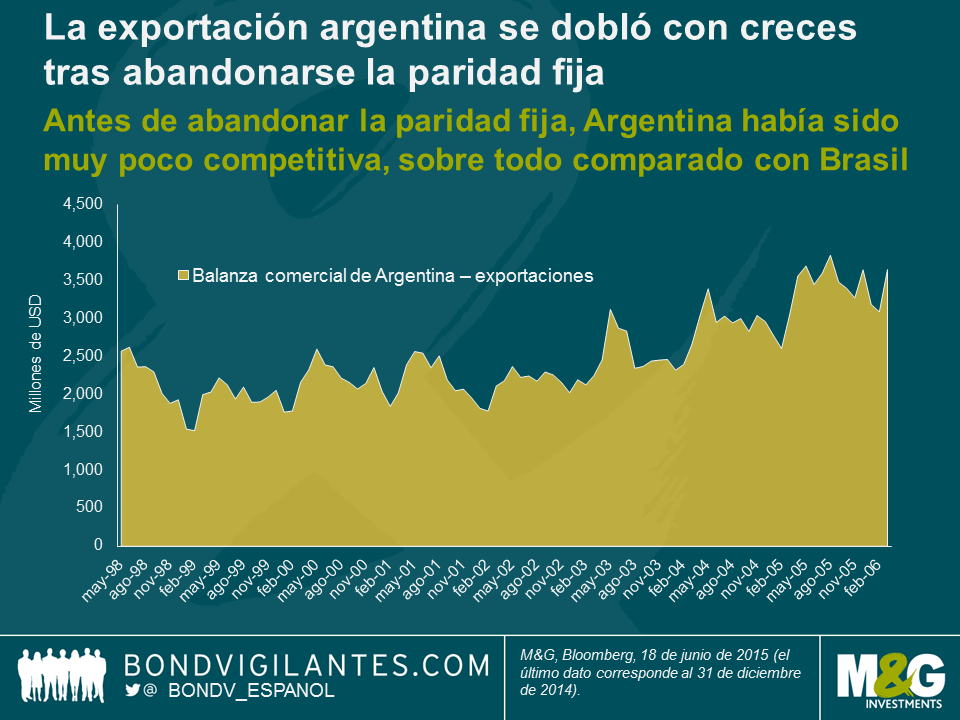

No obstante, Argentina tuvo la fortuna de instrumentar su política en un momento propicio, una situación que no se repetirá en el caso de Grecia. Por aquel entonces, la economía mundial crecía con fuerza, tras los recortes de emergencia de los tipos de interés efectuados por la Reserva Federal estadounidense tras los atentados del 11 de septiembre: el crecimiento del PIB global entre 1992 y 2011 había sido del 3,1% anual, pero en los 10 años siguientes promedió un 3,9% anual. China se incorporó a la Organización Mundial del Comercio (OMC) en 2001 y se produjo una explosión del comercio mundial; los países proveedores de China mostraron una evolución especialmente buena, lo que benefició a Argentina. Antes de poner fin a la paridad fija entre el peso y el dólar, el país latinoamericano había sido muy poco competitivo, sobre todo después de que su vecino Brasil devaluara el real en 1999. Además, las divisas asiáticas también se habían devaluado: O’Connell señala que solamente Argentina y Hong Kong habían mantenido ancladas sus monedas, y sugiere que el tipo de cambio efectivo real de Argentina se había apreciado un 40% durante la década de los noventa. La fuerte subida del comercio global y el retorno a la competitividad de Argentina después de la devaluación contribuyeron a que sus exportaciones aumentaran un 120% entre 2002 y 2006. Gran parte de esta ganancia económica se ha atribuido con frecuencia a la demanda de soja por parte de China, aunque Mark Weisbrot, de The Guardian, lo considera una exageración.

¿Tiene Grecia potencial para salir de la depresión por la vía de la exportación? Puede ser, aunque la mala calidad de sus tierras (la mayor parte inadecuadas para la agricultura) hace que esto sea mucho más difícil. Los alimentos y la carne solo representan un 12% de sus exportaciones, comparado con más de una tercera parte en el caso de Argentina. Su producto de exportación más grande es el petróleo refinado, que no deja de ser un negocio de transformación y con precios en moneda fuerte, lo que de por sí elimina cualquier beneficio de una devaluación. Además, el principal destino de las exportaciones griegas es Alemania, aunque quizá en menor medida tras un incumplimiento…

Para concluir, recordemos que aquellos países que han prosperado después de sus devaluaciones (como Argentina, Canadá y Suecia) tuvieron la fortuna de contar con vecinos comerciales cuyas economías crecían a buen ritmo. Grecia no tiene la misma suerte, y tampoco cuenta con una economía capaz de responder rápidamente a la mayor competitividad de sus exportaciones. Tampoco hay que olvidar que aunque Argentina creció con fuerza después de la devaluación y la reestructuración de su deuda, hoy en día su PIB real crece a un ritmo de apenas un 0,5% y las rentabilidades por cupón de su deuda soberana denominada en moneda fuerte rondan el 8%. El fin de la paridad fija con el dólar y la reestructuración de la deuda no fueron una panacea económica permanente, pero también es difícil afirmar que era sostenible o deseable mantener el statu quo. Seguramente, las autoridades griegas están pensando lo mismo.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes