Damiselas en apuros – Chesapeake y los intercambios distressed

El mercado estadounidense de deuda high yield vivió un periodo excelente entre 2009 y 2013, y el sector de la energía no fue una excepción. Con subidas del 51%, 13%, 9%, 12% y 6% en cada uno de dichos años, no sorprende que el índice BofA Merrill Lynch US High Yield Energy prácticamente viera triplicado su valor. La voracidad emisora de estas compañías –dirigida en gran parte a financiar el desarrollo de proyectos de petróleo no convencional– fue igualada por una demanda compradora de igual intensidad, y vino acompañada del deterioro de las cláusulas de protección del inversor que bien conocemos.

Pero tras varios años dorados, el mercado de la energía comenzó a deteriorarse en 2014. Las expectativas de menor demanda global –especialmente desde Extremo Oriente–, unidas a un exceso de oferta y a la fortaleza del dólar, condujeron a una reevaluación radical de las perspectivas de precios futuros.

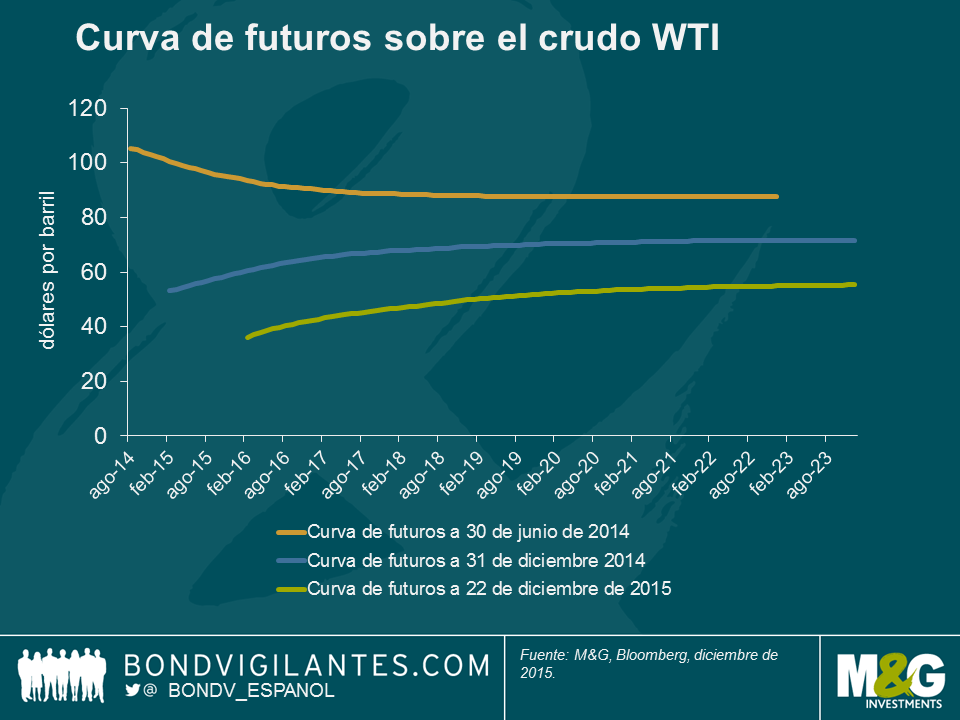

Resulta fácil olvidar que a mediados de 2014, hace apenas 18 meses, el precio de venta del crudo WTI a cinco años rondaba los 88 dólares por barril. A fin de dicho año, dicho precio había caído a 70, y ahora todo indica que cerrará 2015 en torno a los 51 dólares.

Este ajuste tan rápido del valor futuro del petróleo y del gas ha tenido profundas consecuencias, especialmente para los productores más apalancados. Con pocas esperanzas de una recuperación significativa de los precios, la atención ha pasado a concentrarse en la liquidez y su gestión a través de intercambios distressed.

Moody’s define estas operaciones como una oferta de sustitución de instrumentos con riesgo de incumplimiento por deuda nueva o reestructurada –o un nuevo paquete de instrumentos, liquidez o activos– que representa una menor obligación financiera. Este fenómeno se convirtió en un factor clave de 2015, año en el que contamos un mínimo de once intercambios significativos.

El último, y quizá el más notable de todos, vino de la mano de Chesapeake Energy. El desplome de los precios del gas natural y sus escasas posibilidades de ampliar capital han dejado a la compañía expuesta a una inminente crisis de liquidez. A comienzos de mes, Chesapeake respondió a esta situación proponiendo a sus acreedores el canje de hasta 3.000 millones de dólares en pasivos no garantizados por deuda garantizada subordinada (second lien), si los inversores aceptaban una quita en sus bonos existentes.

Básicamente, la compañía reduce su carga de deuda a cambio de ofrecer cierta seguridad mediante sus activos, lo cual suscita inmediatamente varias preguntas. ¿Qué gana con ello Chesapeake? ¿Qué significa para sus grupos de interés, y en especial para los inversores en los bonos de la compañía? Y por último, ¿basta este intercambio para optimizar el tamaño del balance?

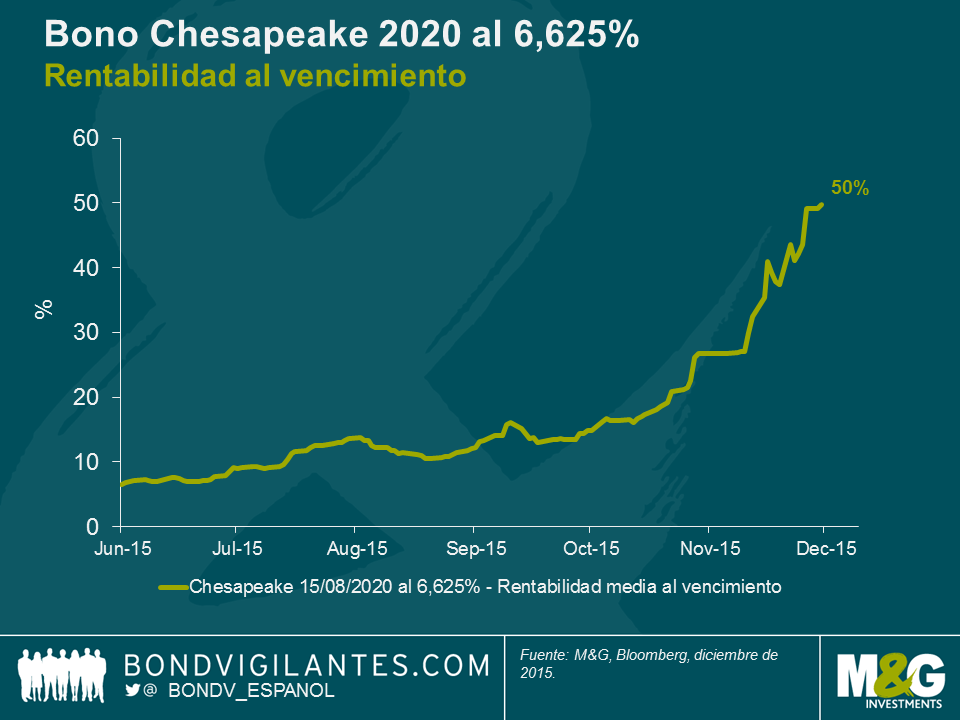

Con la rentabilidad de su deuda a cinco años habiéndose disparado hacia el 50% en la segunda mitad del año (ver gráfico), Chesapeake tiene pocas perspectivas de refinanciar los más de 1.500 millones de dólares en bonos que vencen en los próximos dieciocho meses. Sin embargo, la compañía tiene un margen significativo para emitir deuda garantizada. Al ofrecer el intercambio de bonos que vencen a corto plazo por deuda de mayor vencimiento, y pedir a los inversores que acepten una quita, la firma es capaz de reducir sus pasivos y ganar valioso tiempo a la espera de una recuperación de los precios del gas.

El resultado para sus grupos de interés –y en especial para los inversores en su deuda– es menos simple. Sin profundizar en los detalles de la mecánica del canje, resulta difícil opinar de antemano sobre la mejor forma de proceder. En esencia, como en la mayoría de estos intercambios, los inversores deben sopesar las perspectivas futuras de la compañía frente a las distintas opciones que esta les presenta y los costes que estas implican. Dado que los posibles desenlaces son múltiples e inciertos, el proceso de decisión se complica sobremanera.

En última instancia, solo el tiempo dirá si el canje propuesto por Chesapeake –y por la docena de emisores que han hecho lo propio este año– servirá para optimizar suficientemente el tamaño de su balance. De lo que sí podemos estar seguros es que los intercambios distressed y la ingeniería financiera abundarán en 2016.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes