¿Ha alcanzado el BCE los límites de la política monetaria?

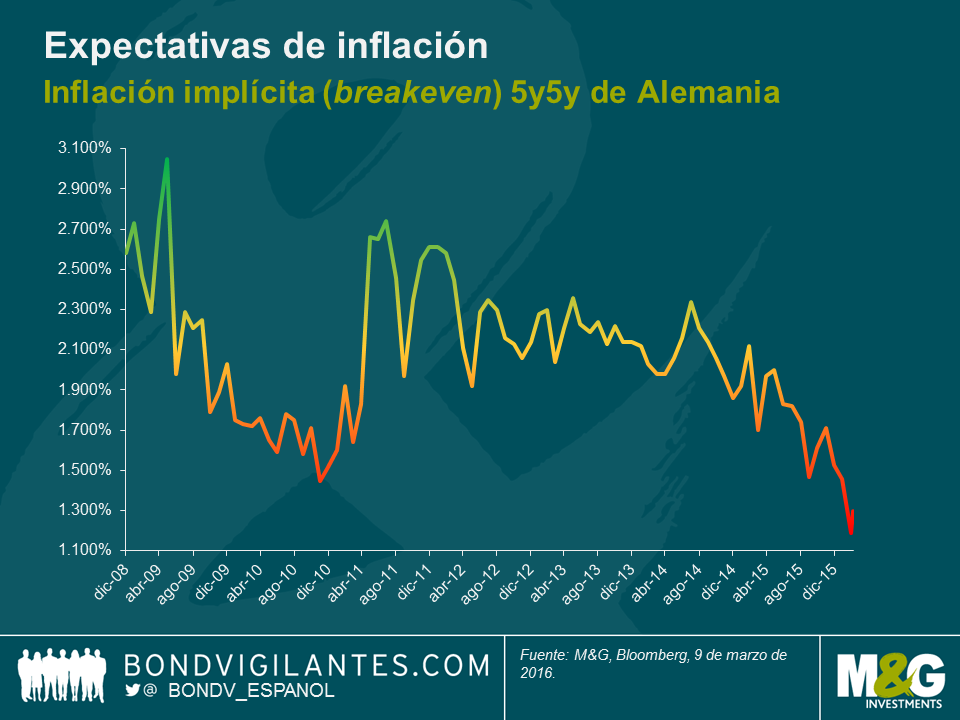

La respuesta sencilla es que no. En una entrada previa como bloguero invitado (aquí), Eric Lonergan ya desacreditó la idea de que los bancos centrales se hallan en el límite cero de los tipos de interés. Desde entonces, el mercado parece confiar cada vez más en que el BCE recortará nuevamente su tipo de depósito, adentrándolo más si cabe en territorio negativo, en su reunión de mañana. Y tiene motivos para hacerlo. La inflación y el crecimiento serán más bajos de lo que había pronosticado la entidad apenas hace tres meses, y las expectativas de inflación también se están desplomando.

Pero esto no quiere decir que una nueva relajación de la política monetaria no tenga una efectividad decreciente. La realidad es que muchos de los problemas que frenan el avance de la eurozona son de naturaleza estructural, y el BCE lo sabe perfectamente. Apenas recuerdo una rueda de prensa en la que Mario Draghi no haya mencionado la necesidad de abordar estos problemas. Esto no sorprende en absoluto, teniendo en cuenta que la zona euro está representada solamente dos veces entre las quince primeras posiciones de la encuesta de facilidad para hacer negocios del Banco Mundial.. Constatar qué puestos ocupan países como Francia (27), España (33), Italia (45) y Grecia (60) es doloroso.

El BCE es plenamente consciente del riesgo implícito que existe el hacer frente a los problemas de la eurozona exclusivamente por la vía monetaria. Pero con su mandato único de lograr que la inflación se sitúe cerca –aunque por debajo– del 2%, vuelven a encontrarse ante la difícil tarea de asumir la mayor parte de la carga. El jueves seremos probablemente testigos de un recorte del tipo de depósito unido a algún tipo de diferenciación por tramos en un intento de abordar algunos de los desafíos a los que se enfrenta el sistema bancario (vean la entrada de blog de Mario), así como una ampliación del PCSP (el programa de compras en el marco de la QE), tanto en términos de tamaño como de duración. Podríamos ver incluso una mayor disposición a comprar ciertos bonos corporativos, aunque tal paso será seguramente inaceptable para la mayoría de los miembros del consejo de gobierno de la entidad.

Pero la realidad es que el aumento de la productividad y una mayor innovación son muy necesarios para reconducir a la eurozona. Se requiere una reforma radical de unos regímenes de quiebras anticuados, la burocracia debe reducirse, y el sistema bancario debe asumir nuevas pérdidas en concepto de préstamos incobrables para las que todavía no ha dotado provisión alguna. Estos cambios no son fáciles de lograr; para empezar, requieren el tipo de aflicción inmediata que rara vez encaja en las agendas a largo plazo de los políticos.

Consideremos el caso de Italia. Desde la crisis financiera global, el mercado inmobiliario italiano ha caído alrededor de un 19% desde máximos. Esto, combinado con las recesiones que han dejado el PIB del país cerca de un 10% más bajo que en 2008 y el aumento del desempleo en alrededor del12%, ha conducido a un enorme saldo de préstamos incobrables de unos 200.000 millones de euros, puesto que tanto hogares como compañías han pasado apuros para atender al pago de sus deudas.

A diferencia de otros países de la periferia europea, como Portugal y España, Italia ha tardado en reestructurar sus bancos y en abordar la cuestión de tantos préstamos en mora en los balances de las entidades. Esto ha redundado en la debilidad del sistema bancario italiano, y hace poco se ha producido una ola de colapsos en bancos de alto nivel que han obligado a las autoridades a rescatarlos. Con esto en mente, el gobierno italiano acaba de poner en marcha un plan para crear compañías de gestión de activos que tratarán de titulizar estos préstamos incobrables, en teoría reduciendo el balance de los bancos y dándoles más margen para prestar al conjunto de la economía. Dado que el plan es todavía embrionario, tendremos que esperar para ver si puede tener el efecto deseado.

Si no se produce un cambio estructural, estoy convencido de que la eurozona se verá limitada por un menor crecimiento potencial y pasará apuros para fomentar la inversión, dada la necesidad de lograr una tasa atractiva de rentabilidad del capital. Sí, el BCE puede rebajar más si cabe las tasas libres de riesgo. Sí, puede depreciar el euro. Y sí, puede proporcionar liquidez indefinidamente al sistema bancario. Todas estas medidas pueden ayudar en el corto plazo, pero sin una reforma real, el mercado temerá cada vez más que hayamos alcanzado los límites de la política monetaria. Y en el momento en que no sea posible convencerle de que esto no es así, las consecuencias serán significativas.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes