Lo que hay que saber sobre los países nórdicos: un resumen de la política de sus bancos centrales y el entorno de tipos de interés negativos

La actividad de los bancos centrales del G7 suscitó una gran atención en marzo, pero pese a tanto hablar sobre política monetaria, acabaron revelándose pocas medidas nuevas. El Banco de Japón permaneció en compás de espera (tras adoptar por sorpresa una política de tipos de interés negativos a fin de enero), el Comité Federal de Mercado Abierto (FOMC) de la Reserva Federal estadounidense mantuvo sus tipos inalterados y revisó a la baja sus previsiones de tipos a largo plazo (un posicionamiento denominado «dovish hold» en terminología anglosajona), y los oficiales del Banco de Inglaterra decidieron unánimemente mantener el precio del dinero en el 0,5%.

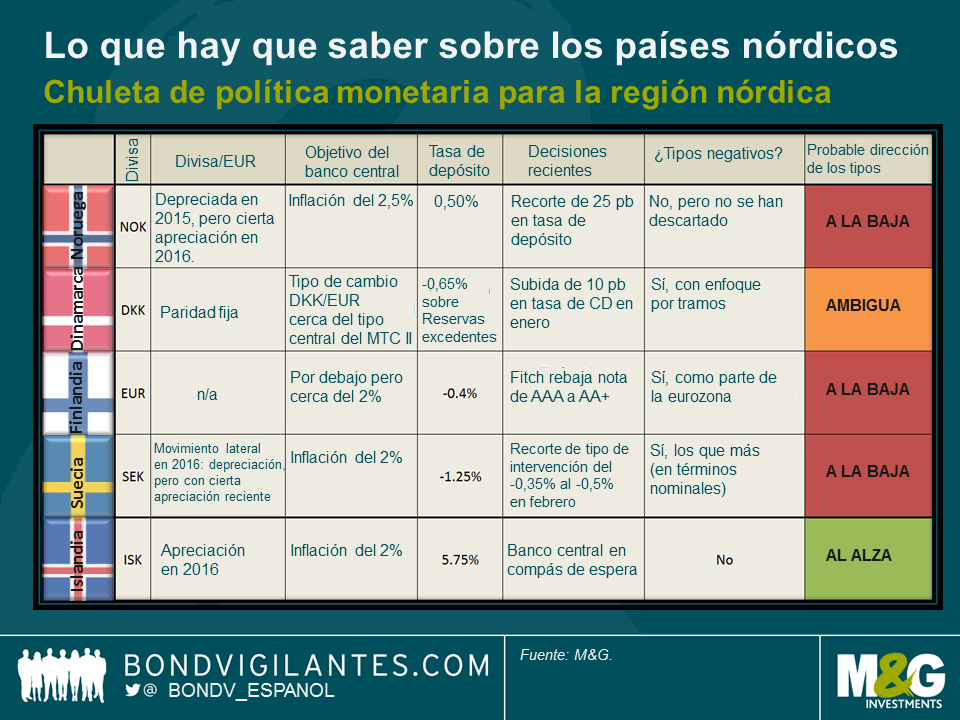

Algunas de las medidas monetarias más interesantes tuvieron lugar en Europa, donde el BCE anunció una batería de medidas adicionales en su última ronda de estímulo, entre ellas un nuevo recorte de su tipo de depósito, ya en territorio negativo. De nuevo, todo esto ha sido ampliamente cubierto por los comentaristas financieros. Pero últimamente, una de las regiones a las que quizá se ha prestado menos atención en el marco de este debate –aunque sin ser merecedora de ello– ha sido la de los países nórdicos, algunos de los cuales ya llevan un tiempo aplicando tipos de interés nominales negativos. Si la región nórdica representa la gran laguna en sus conocimientos de política monetaria, el resto de esta entrada de blog contribuirá a subsanar dicha carencia.

Noruega: ¿Se avecinan más medidas de estímulo tras la relajación monetaria de marzo?

El 17 de marzo –el día después de la reunión del FOMC estadounidense– el Norges Bank recortó su tipo de depósito del 0,75% a un nuevo mínimo del 0,5%. El entorno de menor crecimiento exterior, la relajación de las políticas monetarias extranjeras y las fluctuaciones renovadas del precio del petróleo fueron algunas de las razones aducidas por la entidad para justificar su decisión.

El Norges Bank persigue un objetivo de inflación del 2,5%, y aunque el pronóstico de IPC se revisó al alza hace poco (del 2,6% al 3,2% para el primer trimestre del año), esto obedece en gran parte al impacto rezagado de la depreciación de la corona en línea con la caída del petróleo en 2015. Dado el repunte protagonizado por la divisa en lo que va de año, es probable que este efecto cambiario se disipe a largo plazo. Junto a un entorno de ralentización potencial de la demanda global y al descenso de las presiones salariales domésticas, la expectativa es que la inflación cerrará 2019 en el 1,6%, muy por debajo del nivel objetivo.

Como muchos de sus homólogos desarrollados, Noruega también se encuentra muy cerca del límite cero de los tipos de interés. Un aspecto especialmente interesante es que su banco central no ha descartado el empleo de tipos nominales negativos, declarando que «si la economía noruega se ve expuesta a nuevos shocks de gran calado, su Consejo de Gobierno no excluirá la posibilidad de que su tipo de interés de intervención pase a ser negativo». Así, Noruega tal vez sea un país a seguir de cerca en la carrera de mínimos.

Dinamarca: protección de la paridad fija

Aunque varias economías desarrolladas han adoptado ya el experimento de los tipos de interés nominales negativos, la pionera fue Dinamarca . A diferencia de la mayoría de los bancos centrales de la región, el objetivo del Danmarks Nationalbank (DNB) no es la inflación, sino el mantenimiento del tipo de cambio DKK/EUR cerca del tipo central del MTC II, con una banda de fluctuación estrecha del ±2,25%.

A comienzos de año, el DNB subió su tipo de interés del -0,75% al -0,65% para mantener la corona dentro de esta banda. Aunque esta medida supuso un endurecimiento, el banco también ajustó su sistema de depósito por tramos, rebajando el límite de cuenta corriente de 63.050 a 32.000 millones de coronas. Este techo limita la cantidad de reservas que los bancos comerciales pueden depositar en el DNB al tipo actual del 0,0%; a los importes superiores a este límite se les aplica el mayor cargo de la tasa de certificados de depósito (del -0,65%), lo cual debería espolear la actividad de préstamo de los bancos, y por lo tanto representa una relajación de las condiciones de crédito.

No está claro qué hará la entidad en su próxima reunión de política monetaria. Si vuelven a registrarse fuertes salidas de capital y las reservas disminuyen, es probable que vuelva a subir sus tipos de interés. En cambio, si los flujos de capital dan marcha atrás y el DNB se ve obligado a intervenir vendiendo coronas, podría recortar su tipo de intervención o acumular nuevamente reservas de divisas.

Finlandia: parte de los esfuerzos de la eurozona para relajar las condiciones financieras

El 11 de marzo, la agencia calificadora Fitch rebajó la nota de la deuda soberana de Finlandia de AAA a AA+, argumentando la debilidad continuada de su economía (el PIB creció un 0,4% en 2015, lo cual supuso el segundo nivel de crecimiento más bajo de la UE, por detrás de Grecia). Sin señales inequívocas de un repunte significativo del crecimiento potencial en el medio plazo, la dinámica de la deuda gubernamental continúa debilitándose.

Como país de la eurozona, Finlandia representa la política monetaria del BCE en la región nórdica, y al igual que el resto de países del euro, acusó la rebaja de las tasas de depósito al -0,4% anunciada en la reunión del 10 de marzo. Sin embargo, no tiene un sistema por tramos como el de Dinamarca, con lo que cabe afirmar que los bancos son penalizados en mayor medida por el hecho de utilizar la facilidad de depósito. Aunque la tasa de depósito presenta mayor probabilidad de bajar que de subir en el corto plazo, el BCE parece estar inclinándose hacia la QE y otros métodos extraordinarios, tal como reflejan la expansión de la QE hacia la deuda corporativa con grado de inversión y las nuevas operaciones de financiación a plazo más largo (OFPML) con objetivo específico.

Suecia: la tasa de depósito no es lo que parece

La tasa de depósito del Riksbank se halla firmemente en territorio negativo. Pero aunque su impresionante -1,25% parece muy punitivo a primera vista, esta facilidad apenas se utiliza. En la práctica, los certificados de deuda suecos (emitidos semanalmente con un interés fijado en la tasa repo básica del -0,5%) absorben la mayor parte de la liquidez excedente del sector bancario, y el resto se emplea para operaciones de ajuste que cuestan 10 puntos básicos adicionales (con lo que el tipo de interés pasa a ser del -0,60%). Por este motivo, la tasa interbancaria de Suecia cotiza más cerca de su tipo básico del -0,5% (reducido desde el -0,35% el 11 de febrero) que en la eurozona, donde el tipo interbancario cotiza cerca de la tasa de depósito. Por consiguiente, adentrar más si cabe la tasa de depósito en territorio negativo apenas llevaría a los bancos a cambiar su toma de decisiones: en Suecia, la tasa repo principal es mucho más relevante.

Otro aspecto a tener en cuenta es la apreciación experimentada por la corona frente al euro en los últimos meses. De continuar, el Riksbank podría tener que prolongar su programa de QE hasta más allá de junio, para evitar que tal desarrollo amortigüe la inflación. El actual programa de 200.000 millones de SEK representa aproximadamente un 30% del saldo vivo de deuda soberana, lo cual ha llevado a algunos a especular que cualquier medida de QE adicional sería en forma de compras de deuda corporativa, en línea con la reciente decisión del BCE.

Islandia: en modo de endurecimiento, los tipos van a subir

Para completar nuestro periplo pasamos a Islandia, el más atípico de los países nórdicos. Mientras que gran parte de la región ha estado luchando contra la misteriosa falta de inflación, Islandia experimenta presiones inflacionarias crecientes en su mercado doméstico, una tasa de depósito relativamente elevada, y por ende, un banco central en fase de endurecimiento monetario. Aunque lo más probable es que la entidad suba el tipo de interés en la próxima reunión, la apreciación de la corona islandesa y los bajos niveles de inflación a nivel global quizá le brinden margen para hacerlo más lentamente de lo que se consideraba necesario en un principio.

Pese a la tentación de asumir que Europa en su conjunto (o incluso el mundo desarrollado) acusa bajos niveles de inflación y que todos los bancos centrales están preocupados por los objetivos de inflación, la región nórdica ilustra lo verdaderamente diversa que es la política monetaria. Esto no es algo que afecta solamente a los países del G7: pese a su proximidad geográfica, la política de los bancos centrales nórdicos es increíblemente variada, incluso cuando sus objetivos son similares.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes