El aumento de los incumplimientos de deuda doméstica en China, ¿augurio de caídas en el mercado de renta fija offshore?

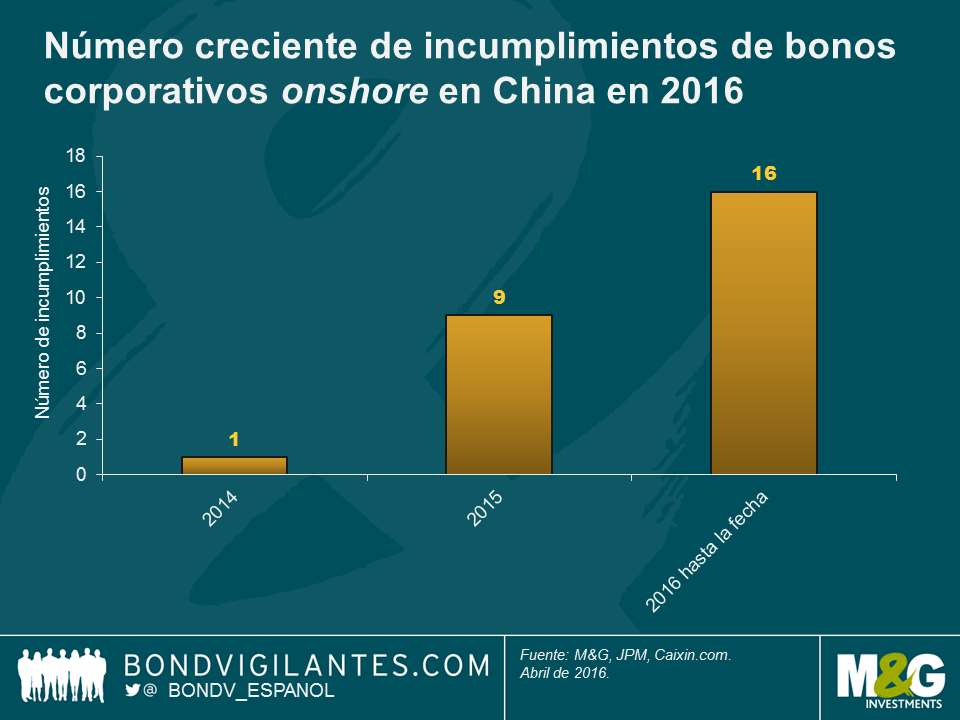

Chaori Solar y Baoding Tianwei permanecerán grabadas para siempre en la historia del mercado de renta fija chino. En marzo de 2014, la primera se convirtió en el primer emisor en incumplir en el mercado de renta fija onshore del gigante asiático, y la segunda fue la primera compañía de capital estatal (SOE, por sus siglas inglesas) en hacerlo, en abril de 2015. Desde entonces, el país ha sido escenario de 24 incumplimientos más; la mayoría de los cuales tuvieron lugar en los sectores manufacturero, metalúrgico y acerero, lo cual refleja la transición de China hacia una economía de servicios.

Cerca de un 90% de la deuda corporativa china está denominada en divisa local (RMB), y cotiza en el mercado onshore (doméstico). Dos tercios de este mercado se componen de deuda relacionada con el gobierno, y el resto son bonos emitidos por compañías, de las cuales un 90% son SOE. Hace poco, el IIF anunció que este era el tercer mayor mercado doméstico del mundo en términos de valor, con un tamaño de 48 billones de RMB (7,5 billones de dólares), equivalente a un 65% del PIB. Los mercados estadounidense (35 billones de dólares, más de un 200% del PIB) y japonés (11 billones, un 250% del PIB) son los únicos en superar al mercado chino. En principio, como porcentaje del PIB, el mercado de renta fija onshore de China tiene margen para seguir creciendo. En la práctica, este es el árbol que no deja ver el bosque, si consideramos que el país tiene un problema significativo de préstamos corporativos: el crédito de emisores no financieros representa un 125% del PIB. El propio hecho de que los incumplimientos están creciendo en el mercado doméstico de renta fija –un universo relativamente pequeño compuesto de las compañías estrella del país– sugiere que los principales bancos han venido experimentando ratios crecientes de préstamos morosos.

Los inversores internacionales en renta fija tienden a ver un aumento de las tasas de incumplimiento como un proceso de curación natural de China, que permite una mayor diferenciación entre créditos individuales. Por consiguiente, un motivo de la mayor preocupación del mercado es precisamente el ritmo de incumplimientos corporativos este año, y si las valoraciones reflejan realmente ese riesgo. Como puede verse en el gráfico anterior, el mercado de renta fija onshore ha sido escenario de más impagos por parte de compañías en lo que va de año que en los últimos dos años. Otra fuente de preocupación es la incertidumbre sobre si el gobierno continuará respaldando a las compañías de capital estatal, que representan una proporción considerable del mercado de deuda doméstico. En septiembre de 2015, el gobierno chino creó dos segmentos de SOE: «Proveedores de bienestar público» y «SOE comerciales». La decisión planteó interrogantes sobre si este último segmento recibiría un respaldo gubernamental menos extraordinario de lo que anticipaban los participantes del mercado, un enorme cambio en la percepción de los inversores locales. Además, la reciente apertura del mercado onshore a los inversores internacionales (que actualmente solamente representan un 2%), si bien positiva a largo plazo, acarreará probablemente una mayor diferenciación entre créditos individuales a lo largo de esta curva, ya que los nuevos inversores tendrán un universo de referencia más amplio y podríamos ser testigos de la llegada de cláusulas de protección en la documentación de estas emisiones.

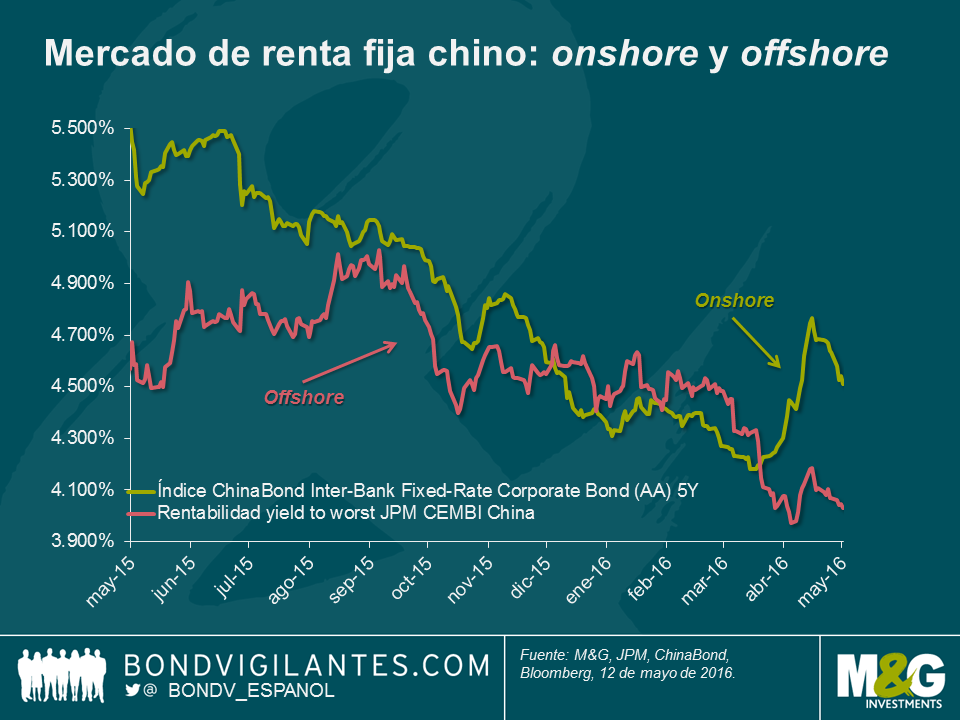

En teoría, el deterioro del entorno económico de China y el mayor riesgo de incumplimiento deberían haber provocado una subida de las rentabilidades (TIR) del mercado de deuda onshore. Sin embargo, ha ocurrido lo contrario. Las TIR de la deuda corporativa cayeron de forma sustancial en 2015, pues la clase de activos se vio espoleada por recortes de tipos y por la compra incremental de bonos por parte de bancos privados tras el desplome del mercado de renta variable. Este desacoplamiento entre fundamentales y valoraciones pudo observarse asimismo en las rentabilidades de los bonos denominados en dólares emitidos por compañías chinas, que a lo largo de 2015 mostraron un comportamiento excelente gracias a unos factores técnicos de mercado favorables, y pese al empeoramiento de los fundamentales (desarrollos macroeconómicos negativos, deterioro de la calidad de los activos para los bancos, exceso de oferta y menores tasas de crecimiento para los promotores inmobiliarios, mayor apalancamiento en varios SOE, etc.).

El coste de financiación atractivo en renminbi ha creado un trasfondo técnico positivo para el mercado de deuda corporativa offshore de China, que incluye a un gran número de promotoras inmobiliarias. Estos emisores aprovecharon las bajas TIR y la calificación sorprendentemente elevada del mercado onshore para refinanciar sus bonos denominados en dólares, lo cual les permitió reducir disparidades de divisas en sus balances. Por ejemplo, la promotora inmobiliaria china Evergrande emitió un bono onshore en 2015 por 5.000 millones de CNY y una rentabilidad (TIR) del 5,38%, que recibió una calificación local AAA de la agencia calificadora china Dagong. Los bonos en dólares de Evergrande (con TIR superiores al 8% en menores vencimientos) tienen calificaciones B3 y CCC+ de Moody’s y S&P, respectivamente. Por consiguiente, es fácil comprender por qué los promotores inmobiliarios se volcaron en el mercado de deuda onshore en busca de financiación. Esto hizo que la oferta de bonos en dólares emitidos por compañías chinas disminuyera, mientras que la demanda de estos títulos por parte de inversores locales permaneció alta debido a la perspectiva bajista del RMB y al mal comportamiento de los mercados de renta variable.

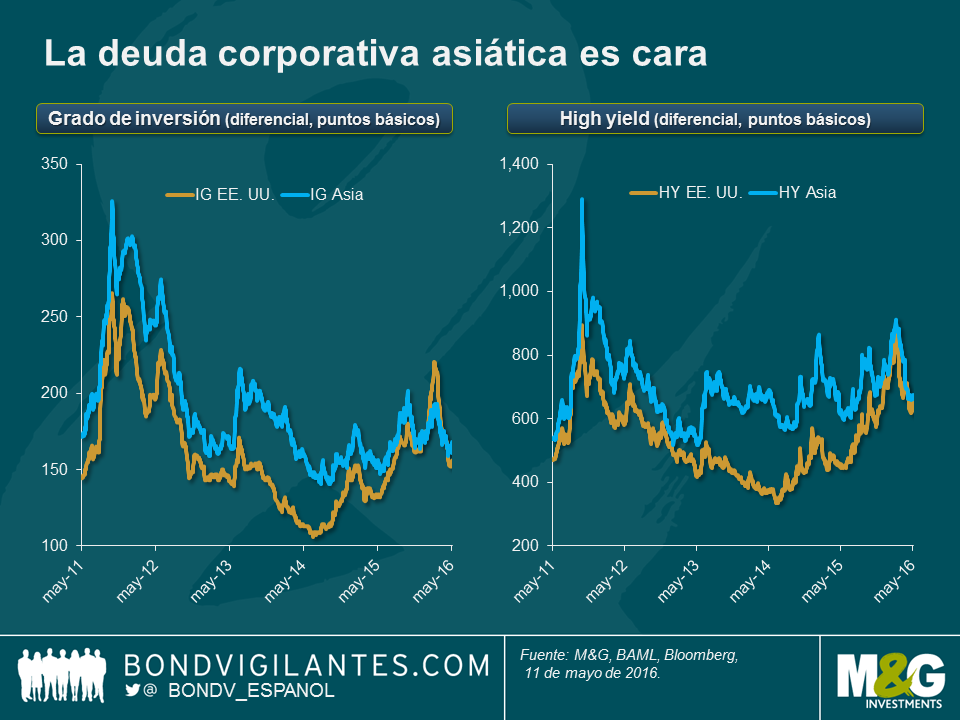

Desde la perspectiva del inversor global, esto ha conducido a un punto de valoración muy poco atractivo para los bonos offshore. En primer lugar, los inversores en renta fija de mercados emergentes pueden encontrar mayores TIR fuera de China, en créditos con fundamentales sólidos que ofrecen tanto una oportunidad de carry como potencial de crecimiento, especialmente los que se vieron castigados injustamente por el sentimiento negativo dirigido hacia la clase de activos en su conjunto. En segundo lugar, la evolución de los precios de la deuda corporativa en los mercados desarrollados –sobre todo en Estados Unidos– hace que los bonos chinos denominados en dólares sean muy caros, especialmente si se tiene en cuenta el riesgo de subordinación (respecto a los bonos domésticos) que corren los inversores offshore en China. El siguiente gráfico ilustra claramente lo elevadas que son las valoraciones en el mercado asiático (del cual China representa una buena parte) frente al crédito con grado de inversión y high yield de Estados Unidos.

Si las tasas de incumplimiento en el mercado de deuda onshore de China continúan aumentando al ritmo actual –lo cual es muy probable que ocurra– y somos testigos de un aumento inesperado de las TIR de estos bonos, existe un riesgo real de que los emisores chinos abandonen el mercado onshore y acudan al segmento offshore en busca de financiación. Esto elevaría la oferta de bonos denominados en dólares y pondría fin al trasfondo técnico positivo por el lado de la oferta. Fuera del aspecto técnico, los fundamentales acabarán por verse reflejados en las cotizaciones en el largo plazo, como siempre ocurre. Además del mayor apalancamiento resultante del deterioro macroeconómico, un mayor volumen de emisiones en dólares generará un mayor riesgo de divisa en los balances, asumiendo cierto grado de depreciación del RMB en el futuro. A partir de entonces, el reajuste de los precios en el mercado de deuda offshore solamente será cuestión de tiempo. Esta caída de las cotizaciones debería ser irregular, y los bonos high yield en dólares serán probablemente los que pasen más apuros, a medida que la demanda de bancos privados locales y de inversores internacionales se torne hacia los créditos de mayor calidad en un mercado en que las TIR bajas ya no remuneran suficientemente el mayor riesgo de incumplimiento.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes