Tipo fijo o variable: cuatro razones del actual atractivo de los bonos flotantes high yield

El mercado descuenta una probabilidad del 84% de que la Reserva Federal estadounidense suba el tipo de interés en diciembre, con lo que cabe esperar cierta presión para que las rentabilidades (TIR) de la renta fija suban de medio a largo plazo. Esto se suma al reajuste de precios que ya hemos visto en activos libres de riesgo como la deuda soberana estadounidense a lo largo de los últimos cuatro meses. Los activos high yield no son inmunes a las matemáticas de la renta fija, y los bonos de mayor duración están sufriendo en el actual entorno de TIR crecientes. En mi opinión, existen cuatro razones por las que los inversores en deuda high yield deberían considerar el mercado de bonos flotantes (FRN) para gestionar su exposición al riesgo de tipos de interés en el momento actual del ciclo.

- La actividad de nuevas emisiones está contribuyendo a la diversificación y al crecimiento del mercado

Actualmente, el mercado de bonos flotantes high yield experimenta un repunte del volumen de nuevas emisiones y de la oferta. En un área del mercado de renta fija relativamente pequeña pero en pleno desarrollo, esto es importante porque aporta una oferta más variada y mayores posibilidades de diversificación a los inversores. El siguiente gráfico muestra una selección de operaciones de nueva emisión que hemos visto en las últimas semanas.

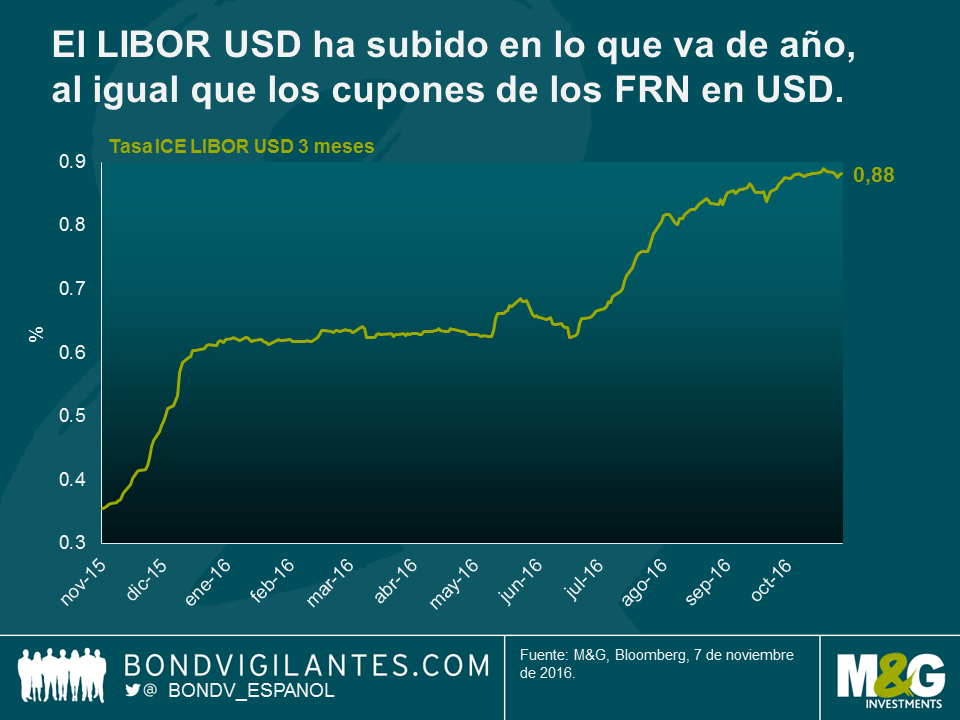

- Los inversores en FRN denominados en USD se benefician de una tasa LIBOR USD creciente

Para los inversores en dólares, los bonos flotantes se han beneficiado en gran medida de la recalificación del riesgo en los mercados monetarios. Dado que el LIBOR USD ha subido hasta cerca del 0,90% en lo que va de año, también lo han hecho los cupones de todas las carteras de FRN en USD, sin que ello haya afectado a su valor demercado. Nuevas subidas de tipos por parte de la Fed en los próximos meses podrían dar pie a aumentos subsiguientes de la tasa LIBOR USD.

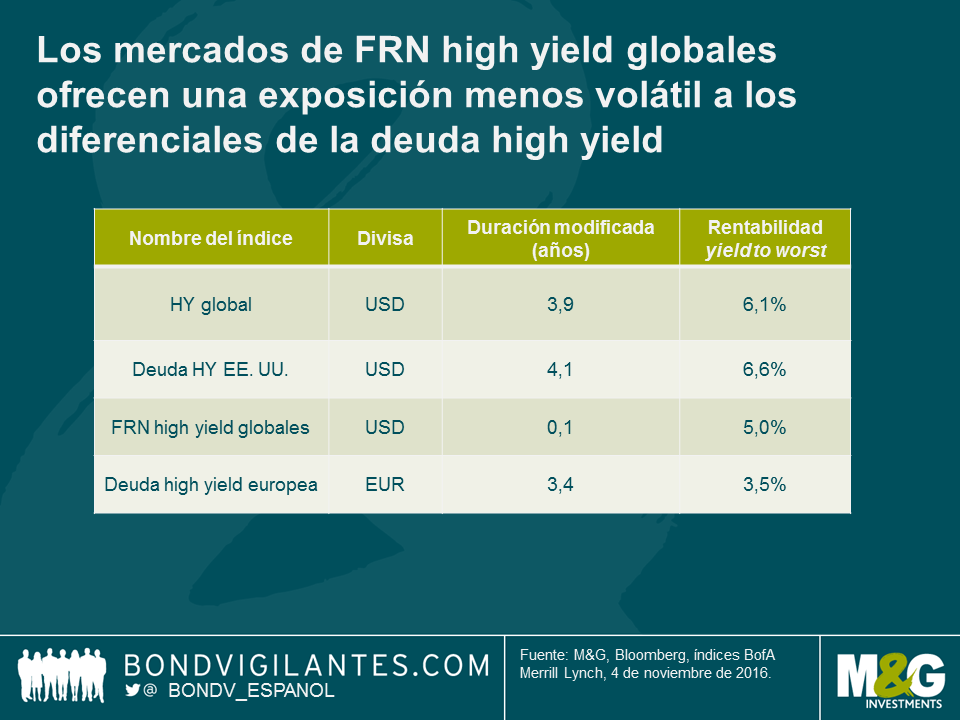

- El valor ajustado al riesgo respalda a los FRN frente a los bonos high yield a tipo fijo

Tal como muestra la siguiente tabla, el mercado de bonos flotantes high yield ofrece TIR similares a las de los mercados de deuda high yield convencional de Estados Unidos y Europa, pero con mucho menos riesgo de tipos de interés (cercano a cero) y menor volatilidad en periodos de aversión al riesgo. Creemos que esta característica eleva el atractivo de esta parte del mercado en términos de rentabilidad ajustada al riesgo para aquellos inversores que buscan una exposición menos volátil a los diferenciales del crédito high yield.

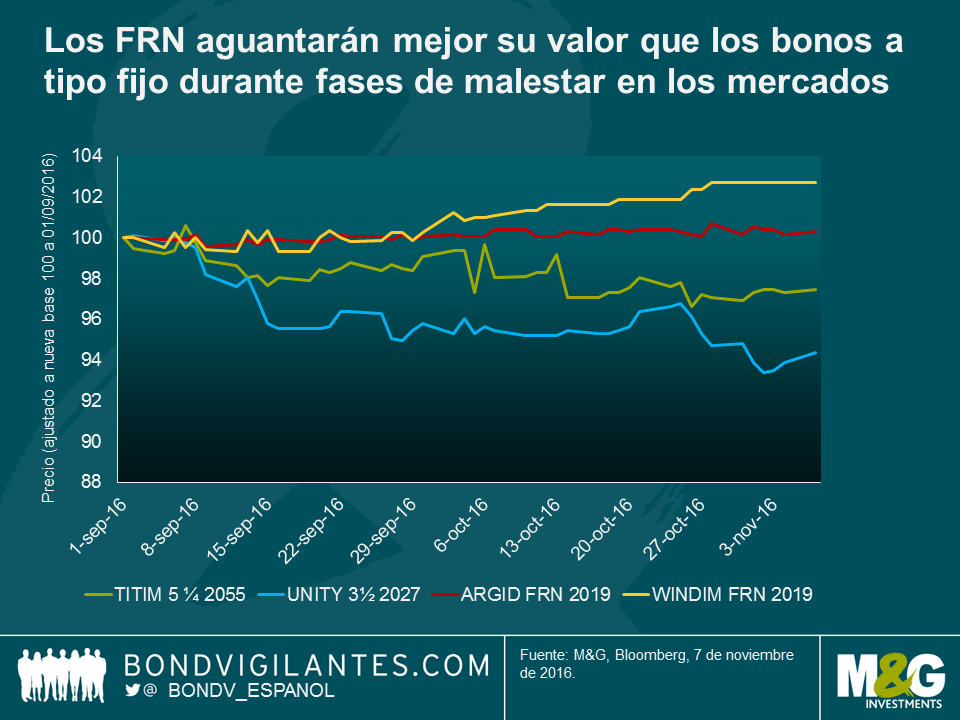

- Preservación del capital ante nuevas caídas de los mercados de deuda soberana

Si los mercados de deuda pública continúan debilitándose, los FRN aguantarán mejor su valor que los bonos a tipo fijo. Este ha sido ciertamente el caso en los últimos tres meses, incluso en el segmento high yield. El siguiente gráfico ilustra cómo los bonos flotantes han aguantado –o incluso han ganado algo de terreno– en los últimos meses. En cambio, bonos high yield convencionales de mayor vencimiento y a tipo fijo como los emitidos por Telecom Italia (TITIM) y Unity Media (UNITY) han sufrido caídas de precio de varios puntos porcentuales, debido eminentemente a su sensibilidad mucho mayor a la volatilidad del mercado de deuda soberana.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes