Viaje de investigación a Japón: ¿cómo abandonará el Banco de Japón su política de control de la curva de tipos?

Colaborador invitado – Jean-Paul Jaegers, CFA, CQF (Estratega de inversión senior, Prudential Portfolio Management Group)

Jim Leaviss y yo hemos viajado recientemente a Tokio para hablar sobre la evolución económica del país y la política del Banco de Japón con economistas y analistas radicados en Tokio.

En general, la mayoría coincidió en que las rentabilidades (TIR) de los bonos soberanos japoneses probablemente seguirán una trayectoria asimétrica. Se consideró que el margen de rebaja de los tipos de interés es limitado, ya que el Banco de Japón se ha marcado como objetivo un pronunciamiento al alza de la curva de tipos y no se sentiría cómodo con una caída excesiva de las rentabilidades (TIR) a largo plazo. Además, la política de tipos negativos ha sido muy mal acogida por el público en general, lo que afecta a la confianza del consumidor.

Los analistas del mercado han apuntado que el Banco de Japón preferiría gastar una cantidad inferior a los 80 billones de yenes, y un cambio de política centrada en la cantidad por otra centrada en los precios podría interpretarse como una forma de reducir gradualmente las compras de bonos. No obstante, el ritmo de compras de bonos soberanos por parte del Banco de Japón presenta varios riesgos. En primer lugar, si las rentabilidades (TIR) de los bonos internacionales siguen moviéndose al alza, el Banco de Japón podría verse obligado a incrementar las compras por encima de su zona de confort durante un tiempo. En segundo lugar, el Banco de Japón podría quedarse desfasado, mientras trata de equilibrar los objetivos de la política de control de la curva de tipos frente a la perspectiva de reducción de las presiones inflacionistas.

Una de las opciones para equilibrar este riesgo sería reajustar cada cierto tiempo los objetivos de la curva de tipos o empezar a utilizar un diagrama de puntos como guía para evitar que los objetivos de la curva de tipos se vean alterados. Sin embargo, en la práctica esto resultaría complejo, ya que los mercados de bonos probablemente lo considerarían un indicio negativo y venderían sus bonos soberanos japoneses. La experiencia de la Reserva Federal entre 1942 y 1951, cuando aplicó un límite directo a los tipos de interés, demuestra exactamente que la estrategia de salida es complicada.

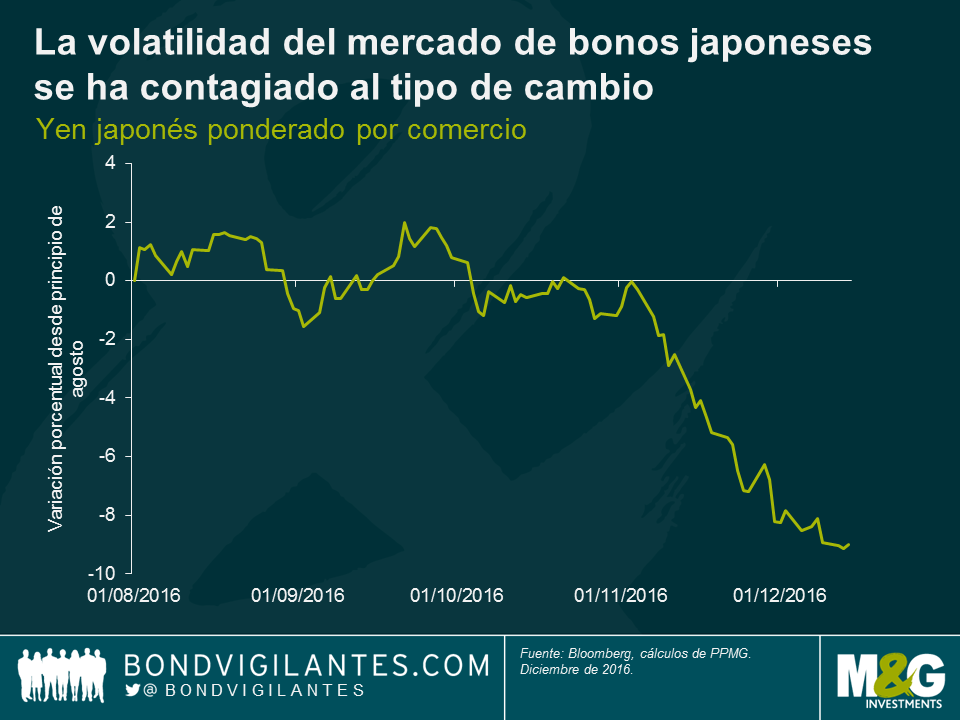

Al imponer un control de la curva de tipos, el Banco de Japón ha aislado de alguna manera el mercado de bonos japoneses frente al exterior. En consecuencia, la volatilidad del mercado de bonos se ha contagiado al tipo de cambio. Dado que el yen es el canal de transmisión, un escenario de revalorización de la divisa japonesa (por ejemplo, que el proteccionismo de EE. UU. empuje el dólar a la baja) sería un elemento importante a tener en cuenta.

Si el control de la curva de tipos resulta efectivo y el Banco de Japón mantiene su política, queda por ver cuál será la estrategia de salida. Cuanto más se piensa, más se llega a la conclusión de que los bonos ofrecerán probablemente rentabilidades asimétricas, bien por la elección de la política en un entorno en el que los tipos globales sigan subiendo o como consecuencia de que el Banco de Japón reajuste el objetivo a niveles algo superiores. Cualquier indicio de reducción del control de la curva de tipos, especialmente si el Banco de Japón se mostrase impaciente por dejar atrás los tipos negativos, señalaría a un inversor el lado en que desean estar los operadores. En el sentido estricto del control, dicho escenario parece bastante asimétrico para el inversor (lo cual es bueno para los inversores), pero muestra también la dificultad de que el mayor control en un momento determinado pueda conllevar un menor control en el futuro.

Este contenido se ha elaborado con fines informativos y no incluye ni constituye asesoramiento de inversión. Ni PPMG ni ninguno de sus socios, administradores ni empleados acepta responsabilidad alguna de ninguna pérdida que se derive directa o indirectamente del uso del presente material.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes