Eurobonos: un bono para financiarlos a todos

Las elecciones federales alemanas de septiembre aún parecen estar muy lejos. Sin embargo, por primera vez en años, Angela Merkel podría perder las elecciones. Martin Schulz, candidato a canciller y presidente del Partido Socialdemócrata, ha dado un salto en las encuestas y está ganando terreno. Por este motivo, sería recomendable que los inversores que adquieren títulos de deuda europea (y británica) se refrescaran la memoria y recordaran los cinco años de Schulz como Presidente del Parlamento Europeo.

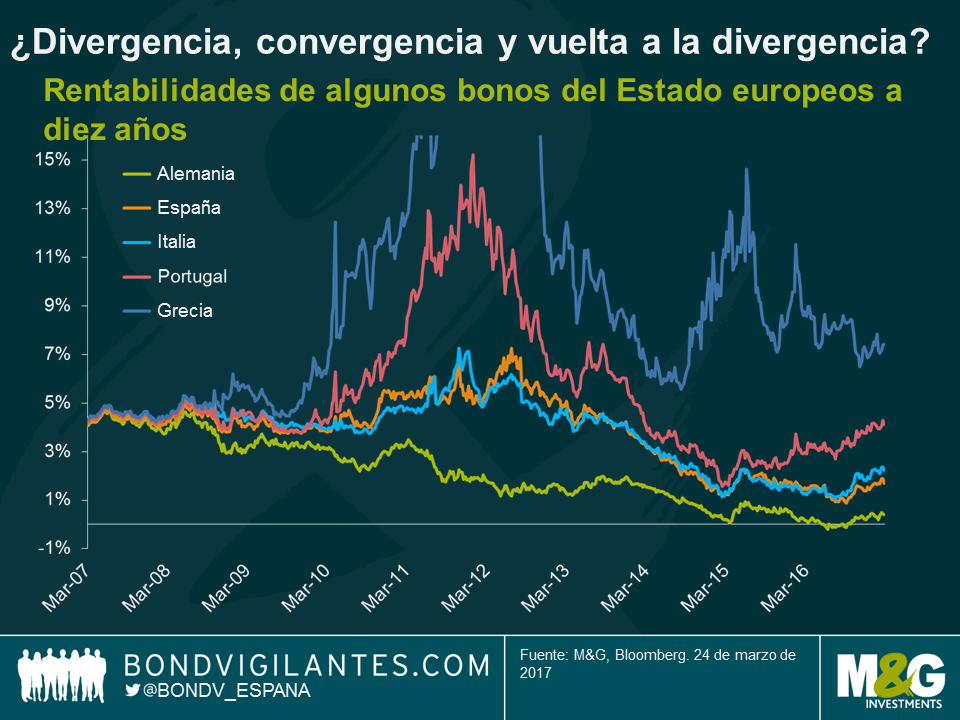

En 2011 y 2012, en plena crisis de deuda de la eurozona, Schulz defendió reiteradamente la mutualización de la deuda en forma de eurobonos, es decir, la emisión de deuda soberana de manera conjunta por parte de todos los países miembros de la eurozona. El enfoque que subyace tras esta idea es evidente: permitir que los países periféricos más afectados se beneficien de unos costes de financiación más bajos. A medida que aumentaba la confianza de los mercados de deuda en la capacidad del BCE de «hacer todo lo que sea necesario» para respaldar la eurozona, se reducían los diferenciales de las rentabilidades (TIR) de los bonos soberanos periféricos. Durante este último año, las primas de riesgo periféricas han mostrado en general una tendencia ascendente, aunque a un ritmo mucho más lento que el de 2011/2012, lo que deja entrever que la postura de Schulz podría volver a ser pertinente.

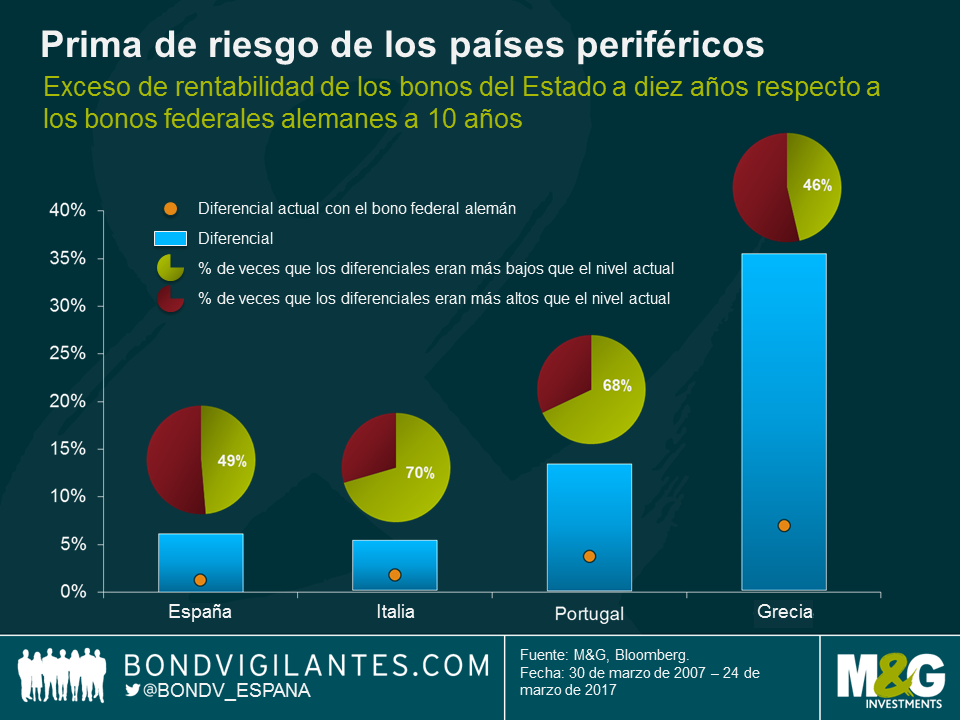

Si observamos los niveles históricos de los diferenciales, las valoraciones de los bonos emitidos por los países periféricos de la eurozona ponen de manifiesto un aumento de la presión en algunos mercados de bonos. El diferencial de los bonos del Tesoro de España a diez años respecto a la rentabilidad (TIR) de los bonos federales alemanes (Bunds) a diez años se aproxima al 1,3 %, cifra cercana a la media de los últimos diez años. El diferencial de rentabilidad (TIR) de los bonos italianos a diez años solo supera esta cifra en medio punto porcentual (1,8 %), lo cual no es demasiado en términos absolutos. Sin embargo, si lo comparamos con los datos históricos de los últimos diez años, el panorama se complica: Durante el 70 % del tiempo, el diferencial era más bajo que el actual. La situación es parecida en Portugal, país para el cual el diferencial de rentabilidad (TIR) ha sido inferior al valor actual de 3,7 % durante más de dos tercios de los últimos diez años. El exceso de rentabilidad (TIR) griega sobre sobre los bonos federales alemanes, 7,0 %, es la cifra más alta entre los países de la periferia, aunque en realidad esté por debajo de su media histórica. Según este cálculo, la situación en Grecia es de lo más tranquila, una frase que no solemos leer.

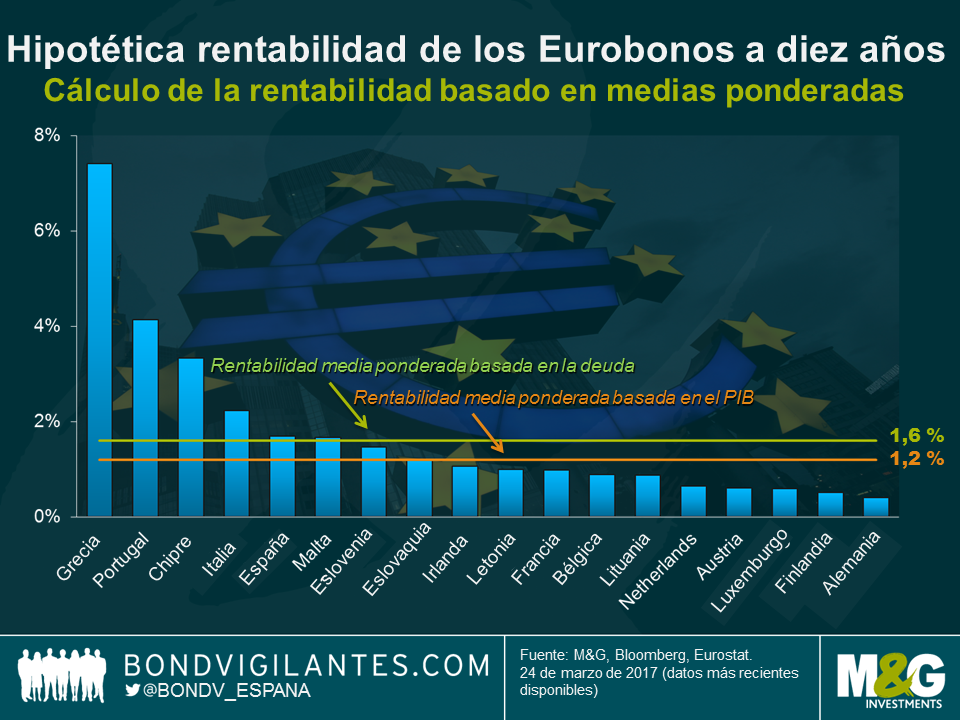

Como hipótesis de trabajo, supongamos que se llega a introducir la política de Schulz sobre la emisión conjunta de eurobonos a diez años. Las primas por rentabilidad (TIR) de los países periféricos desaparecerían de inmediato, pero ¿qué rentabilidad (TIR) podrían esperar los inversores para los eurobonos? Excepto Estonia, todos los países de la eurozona tienen bonos del Tesoro en circulación, lo cual permite calcular la rentabilidad (TIR) media ponderada a diez años y establece un buen punto de partida. Para efectuar estos cálculos, hemos utilizado dos factores: el PIB y el nivel de deuda. La rentabilidad (TIR) ponderada basada en el PIB representa la potencia económica de los países y, por lo tanto, su capacidad para recaudar impuestos y saldar deudas. Alemania tiene más peso porque disfruta de un PIB elevado. Como resultado, la rentabilidad (TIR) media desciende hasta el 1,2 %, casi como la rentabilidad (TIR) a diez años actual de Eslovaquia. Si esta fuera la rentabilidad (TIR) real de los eurobonos, los costes de financiación para Alemania a diez años se triplicarían, mientras que la rentabilidad (TIR) de los países periféricos se reduciría de forma considerable. Por el contrario, la rentabilidad (TIR) ponderada basada en la deuda refleja el grado de apalancamiento financiero y la calidad del crédito de los países. Italia, debido a su elevada deuda, tiene un peso importante e impulsa el promedio hasta el 1,6 %, cifra parecida a la rentabilidad (TIR) actual a diez años de Malta y cuatro veces superior a la rentabilidad (TIR) a diez años alemana.

Es probable que el cálculo de la hipotética rentabilidad (TIR) de los eurobonos basada en el PIB y en la deuda ponderada sea demasiado elevado puesto que no tiene en cuenta la mejora de la solidez del mercado ni de la liquidez. Si se creara una clase conjunta de eurobonos, se transformaría radicalmente el fragmentado mercado de bonos del Estado en Europa y pasaría a ser mucho más uniforme. Los países más pequeños, cuyos mercados de deuda estatal local pueden haber sido ignorados por muchos inversores, se verían muy beneficiados por el acceso al amplio y líquido mercado de los eurobonos.

Es poco probable que los eurobonos se introduzcan en un futuro próximo. Aparte del posible riesgo moral que entraña la mutualización de la deuda y los conflictos potenciales con el Tratado de Lisboa, Alemania se enfrenta a obstáculos políticos de gran importancia. La canciller Angela Merkel, el ministro de Finanzas Wolfgang Schäuble y otros miembros de los partidos conservadores CDU y CSU han rechazado categóricamente los eurobonos en ocasiones anteriores. E, incluso si Schulz pudiera organizar una mayoría parlamentaria estable sin el bloque CDU/CSU tras las elecciones, ¿de verdad querría reabrir el debate sobre los eurobonos? Como es lógico, la idea de los eurobonos no es precisamente popular en Alemania, lo que explicaría el hecho de que el candidato no haya sacado el tema a colación últimamente, ahora que se postula a la cancillería de Berlín. En este sentido, parece coincidir con el primer canciller de la República Federal Alemana en su famosa frase: «¿A mí qué me importa lo que dije ayer?».

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes