¿Cuáles han sido los bonos más beneficiados por el programa de compras de deuda corporativa del BCE?

Los diferenciales de la deuda corporativa europea con grado de inversión se han estrechado más de 40 puntos básicos desde principios de marzo de 2016, antes de que el Banco Central Europeo (BCE) anunciara la ampliación de su programa de expansión cuantitativa al ámbito de los bonos corporativos con grado de inversión denominados en euros. No hay duda de que el empuje técnico proporcionado por los casi 7.500 millones de euros en compras mensuales de bonos efectuadas dentro del Programa de compras de deuda corporativa (CSSP) del BCE ha contribuido en gran medida al excelente comportamiento de la clase de activo.

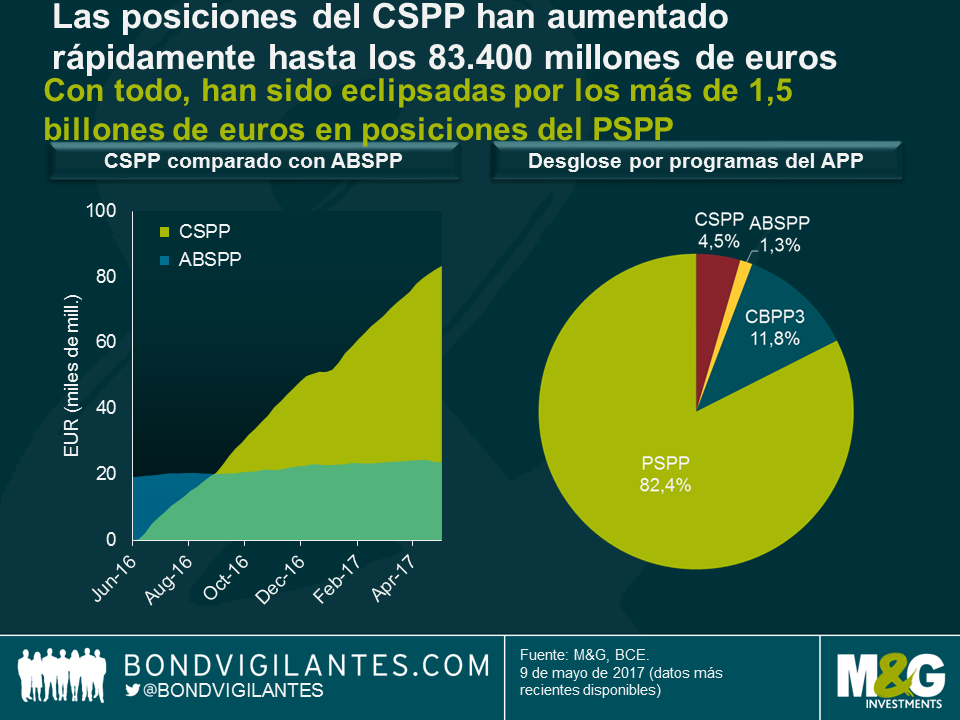

El BCE, a través de los seis bancos centrales nacionales del Eurosistema, ha creado un balance para el CSPP valorado en unos 83.400 millones de euros en posiciones de deuda corporativa. Pese a lo impresionante que esta cifra pueda parecer, hay que reconocer que el CSPP es solo uno de los cuatro programas que forman parte de la ampliación del programa de compras de activos (APP) del BCE. El CSPP ha superado con creces al Programa de compras de bonos de titulización de activos (ABSPP) en términos de volumen, pero ha sido eclipsado por el Tercer programa de adquisiciones de bonos garantizados (CBPP3) y, sobre todo, por el Programa de compras de valores del sector público (PSPP). Los 1,5 billones de euros en posiciones del PSPP representan más del 80% del total de posiciones del APP, mientras que el CSPP supone menos del 5%.

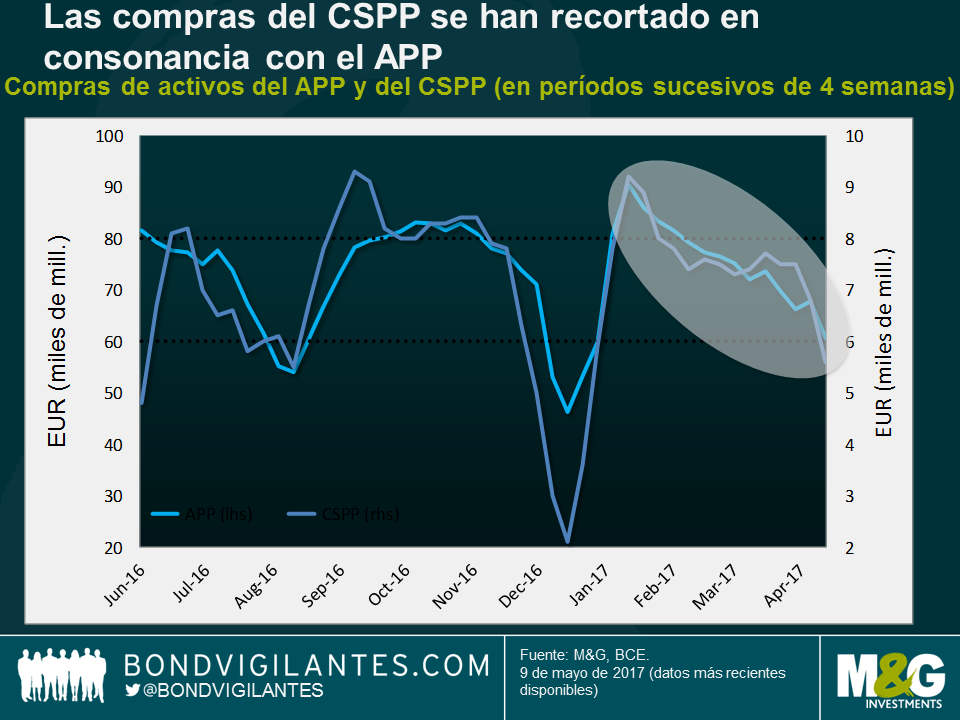

En diciembre del año pasado, el BCE anunció una ampliación del APP en paralelo a una reducción del total de volúmenes de compras mensuales, de 80.000 a 60.000 millones de euros, a partir de abril de 2017. La cuestión fundamental que nos planteábamos aquellos que invertimos en deuda corporativa era si el BCE también recortaría las compras del CSPP junto con las compras generales del APP. Basándonos en los estados financieros semanales del BCE, calculamos los volúmenes de compras en períodos sucesivos de 4 semanas, a partir de junio de 2016. En el siguiente gráfico podemos observar un pronunciado patrón estacional. Las compras se redujeron considerablemente en agosto y aún más en diciembre. Este hecho no es especialmente sorprendente, ya que la liquidez del mercado de bonos tiende a reducirse en gran medida a principios de verano y en el período navideño. Sin embargo, resulta de especial interés la reciente caída de los volúmenes de compras que ha tenido lugar entre enero y abril de 2017. En estos momentos, las compras del APP rondan los 60.000 millones de euros al mes, lo cual concuerda con lo anunciado por el BCE. Cabe destacar que la reducción de las compras mensuales del CSPP hasta la cifra actual de 5.600 millones de euros parece estar produciéndose en proporción a la retirada gradual de estímulos del APP.

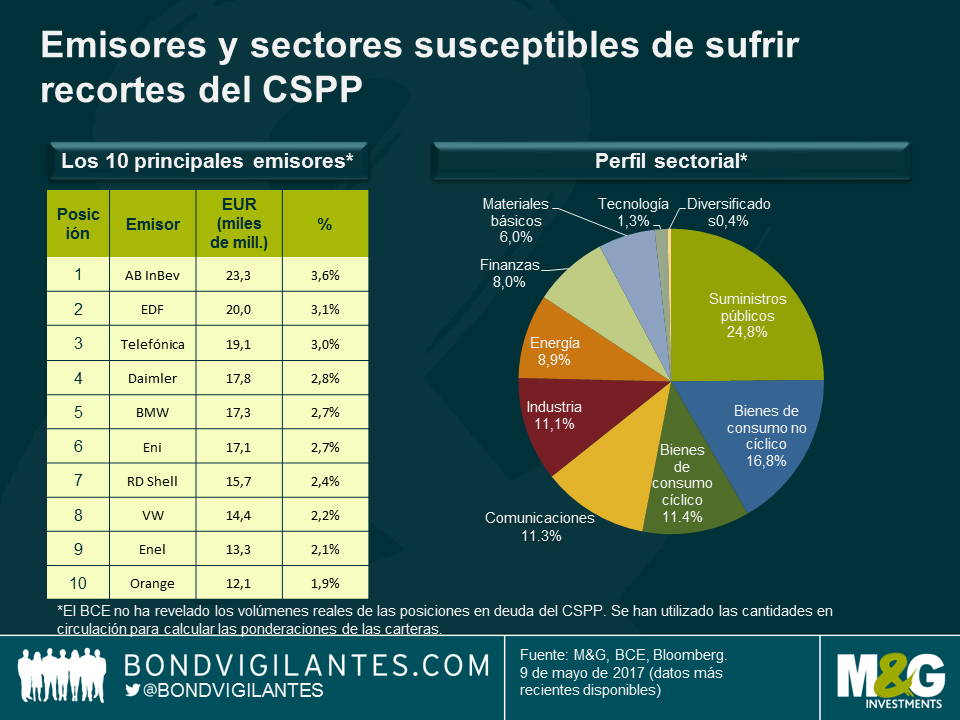

Hemos querido profundizar un poco más y hemos analizado los emisores de bono corporativo individual y los sectores cuyas valoraciones se han visto beneficiadas hasta el momento por el CSPP, pero que podrían quedar desprotegidas cuando las compras se reduzcan o se eliminen por completo. Con todo, este análisis no es tan transparente como se podría pensar. El volumen total de las compras y la identidad de los 912 bonos corporativos comprados bajo el CSPP han sido revelados por el BCE y los bancos centrales nacionales, respectivamente, pero no así el tamaño de las posiciones. Por lo tanto, no podemos calcular de forma precisa las ponderaciones de las carteras para los bonos, emisores o sectores individuales. En nuestro análisis, hemos dado por supuesto que el BCE ha comprado una cantidad de bonos corporativos proporcional a las cantidades en circulación correspondientes (puede que esta opción no sea la más probable, pero es nuestra mejor hipótesis).

Según el análisis, los emisores de deuda corporativa que más se han beneficiado del CSPP han sido Anheuser-Busch InBev, EDF y Telefónica, seguidos por Daimler y BMW. Por ejemplo, los 18 bonos de AB InBev de la lista de posiciones del CSPP tienen un importe combinado en circulación de 23.300 millones de euros, cifra que representa el 3,6% del total en circulación de todos los bonos corporativos que posee el BCE. Con respecto a los sectores industriales, lideran la demanda del CSPP los suministros públicos, los bienes de consumo no cíclico y los bienes de consumo cíclico. Si todo lo demás continúa igual, y las compras del CSPP se reducen y terminan por desaparecer, es probable que se deteriore la dinámica de la oferta y la demanda para estos emisores y sectores, lo cual podría acabar traduciéndose en una pérdida de rendimiento en el contexto más amplio del universo de deuda corporativa con grado de inversión denominada en euros. Sin embargo, es necesario resaltar que estas consideraciones técnicas son solo uno de los factores que afecta a las valoraciones de la deuda. Hay que tener en cuenta también que los fundamentales del crédito y los sectores son por lo menos igual de importantes, sobre todo para los inversores con horizontes de inversión a largo plazo.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes