El techo de endeudamiento del mercado de treasuries se tambalea

Estados Unidos se acerca rápidamente al límite máximo de su endeudamiento, que se suele aprobar en el Congreso sin debate. Cuando esto ha ocurrido en el pasado, se ha elevado el techo de deuda para reflejar que no afecta al volumen de gastos, aunque solo garantice que EE. UU. puede pagar el gasto con el que se ha comprometido ya sea mediante la recaudación impositiva o a través del endeudamiento. Se trata de garantizar que EE. UU. puede pagar sus facturas.

Pues bien, la mayoría de las previsiones calculan que, dentro de unos tres meses, EE. UU. alcanzará de nuevo su techo de deuda. Si el Congreso no elevara el límite, los treasuries estadounidenses incurrirían en impago de sus obligaciones de bonos o reducirían de inmediato los pagos a programas o empleados públicos, situación denominada cierre parcial del gobierno. En verano de 2011, los republicanos exigieron que, para poder aumentar el techo de endeudamiento, fuera necesario recortar el gasto y dejar de subir los impuestos. Los demócratas quería aumentar el gasto mediante la subida de impuestos, con lo cual el Congreso no pudo aprobar la subida del techo de deuda.

Estados Unidos entró en un período de suspensión de la emisión de deuda en mayo de 2011 y se habría quedado sin fondos el 2 de agosto, momento en el cual o bien el Tesoro estadounidense habría incurrido en impago, o bien habría tenido que recortar drásticamente el gasto de la noche a la mañana mediante la retirada de fondos a empleados y programas públicos, con consecuencias desastrosas para la demanda agregada. En el último momento, el techo de endeudamiento obtuvo los votos necesarios en ambas cámaras el 1 de agosto y se pudo evitar el impago.

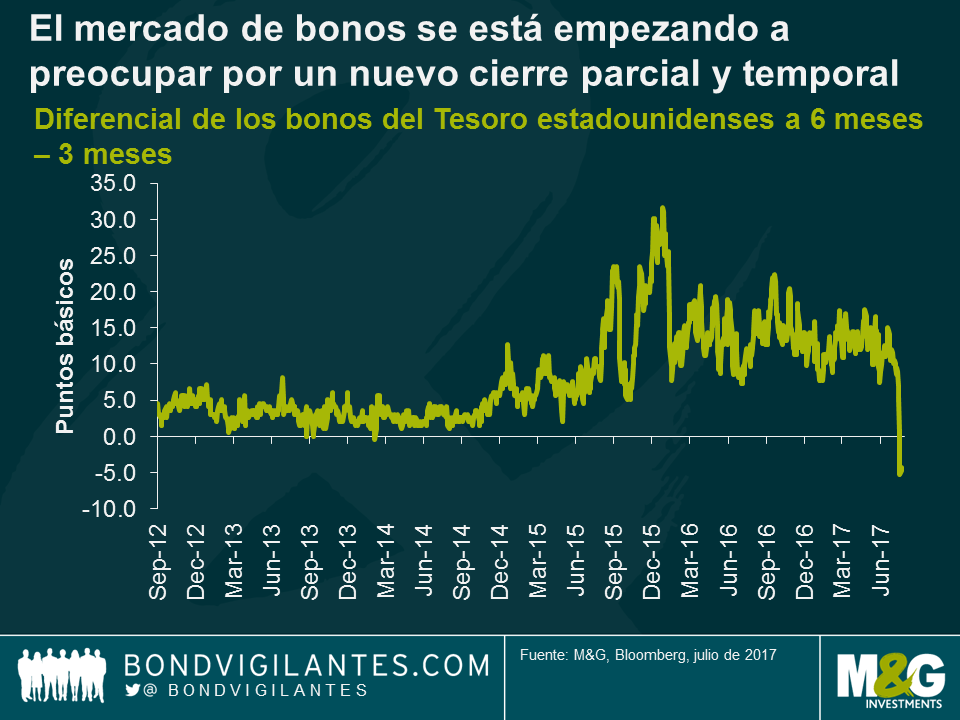

Teniendo en cuenta la inactividad de la actual Administración al respecto, podríamos pensar que la situación está a punto de repetirse. En el gráfico siguiente se muestra que, en sesiones recientes, el coste de los treasuries a 3 meses ha superado al de los 6 meses, de modo que la curva se ha invertido por primera vez en mucho tiempo. El mercado de bonos se está empezando a preocupar por un nuevo cierre parcial y temporal.

¿Qué deben hacer los inversores si están preocupados porque no se suba el techo de deuda y EE. UU. no pueda pagar sus facturas? Vender treasuries podría parecer la reacción más lógica, pero conviene recordar que, en el período de suspensión entre abril y agosto de 2011, las rentabilidades de los treasuries repuntaron. A finales de junio y principios de julio, aumentó el miedo por el impago y las rentabilidades aumentaron unos 40 puntos básicos (una reducción aproximada de 4 puntos en el bono del Tesoro a 10 años). Sin embargo, la situación no tardó en invertirse y las rentabilidades de los treasuries siguieron cayendo a medida que las preocupaciones sobre un impago por parte de EE. UU. se tradujeron en una buena dosis de riesgo para los mercados globales. Con todo, un cierre parcial no es una buena noticia para la economía estadounidense y, si se suprimen programas o no se paga a los empleados, el desempleo subirá, los salarios bajarán y la demanda agregada caerá, lo cual enterraría definitivamente los miedos acerca del recalentamiento de la economía de EE. UU. y probablemente se traduciría en una subida adicional de los tipos. La cuestión no es baladí, como vemos. Pese a ello, la dirección de las rentabilidades de los treasuries y de los precios de los bonos correspondientes es sumamente incierta, e incluso contradictoria. Tengamos cuidado.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes