¿Pronostica la curva de tipos estadounidense la ampliación de los diferenciales de crédito? Y, además, homenaje a Hamish Watson.

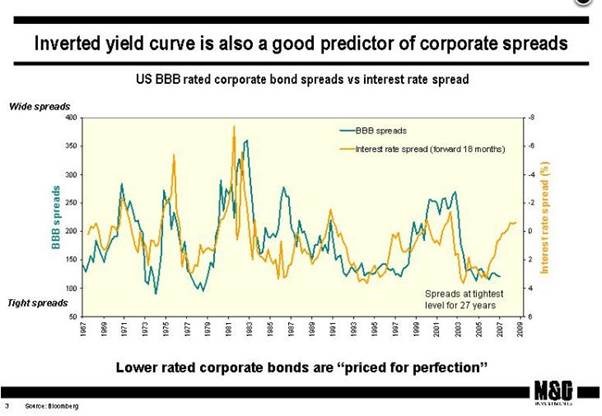

Aprovecharemos que la curva de tipos estadounidense se aplanó hasta tan solo 45 pb la semana pasada para desenterrar un artículo que escribí en el año 2007, en los primeros tiempos de este blog. Un gráfico que se incluía con el blog mostraba que a) los diferenciales de crédito estadounidense con calificación BBB habían alcanzado su nivel más ajustado en casi tres décadas y b) que la curva de tipos se había aplanado de forma considerable (de hecho, se había llegado a invertir). Si se seguía el gráfico de la curva de tipos en los 18 meses posteriores, parecía tener una notable capacidad predictiva para indicar el futuro comportamiento de los diferenciales de crédito (aunque no es extraño, puesto que una curva de tipos más plana siempre ha indicado desaceleración económica). Por lo tanto, en 2007 parecía predecir una gran ola de ventas de deuda corporativa. Por descontado, ocurrió todo eso, y mucho más: los diferenciales de crédito se encaramaron hasta niveles mucho más altos que los 200 pb que pronosticaba la curva cuando llegó la gran crisis financiera. Con todo, la llamada direccional era clara.

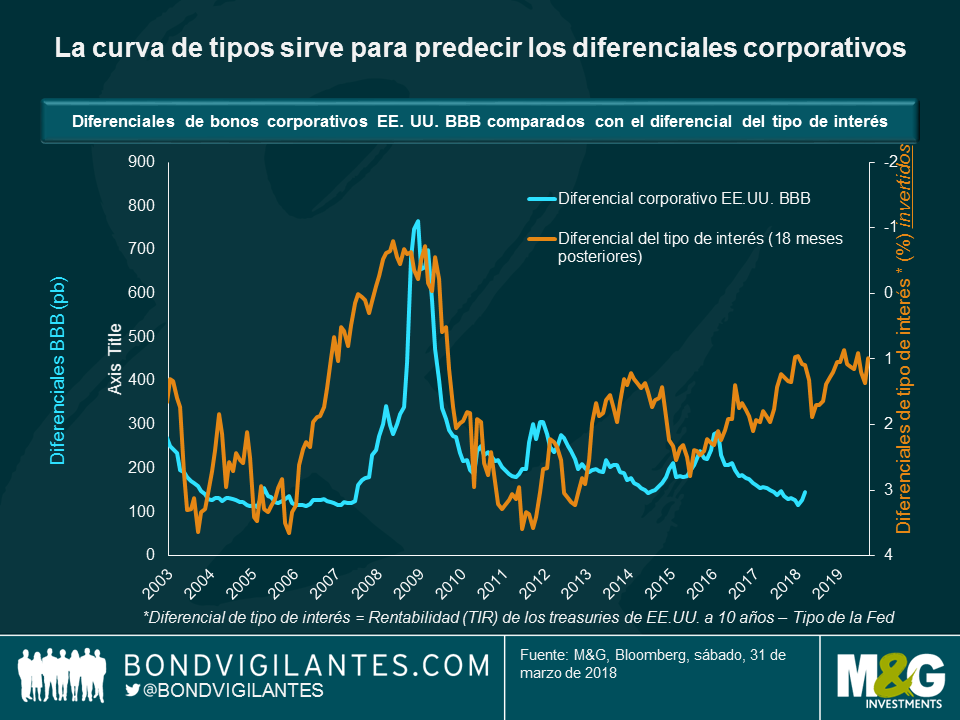

Por petición popular, solo hemos actualizado la imagen que corresponde al período posterior a la crisis. Como en el primer gráfico, vemos unos diferenciales de crédito sumamente ajustados (a unos niveles similares a los de 2007), y como entonces la curva de tipos es muy plana, aunque no invertida, y ya anticipa una recesión.

Como en el año 2007, hay una diferencia entre los buenos resultados constantes de los diferenciales del crédito BBB y la forma de la curva de tipos estadounidense. Si observamos los datos más recientes, podríamos decir que lo más probable es que el crédito genere rentabilidades negativas a partir de aquí. Con todo, echando un vistazo al gráfico queda claro que la relación direccional entre las dos series dista mucho de alcanzar el nivel de contundencia de los tiempos anteriores a la gran crisis. Miremos, por ejemplo, el período de 2012 a 2015: la curva de tipos se aplanó considerablemente pasando de +375 pb a poco más de +100 pb. Sin embargo, los diferenciales del crédito BBB se ajustaron de forma contundente durante el mismo período. Lógicamente, el mundo posterior a la gran crisis también es un mundo en el que la expansión cuantitativa de los bancos centrales ha provocado una búsqueda agresiva de rentabilidad por parte de los inversores, lo cual no solo ha reducido los diferenciales de crédito, sino que también ha permitido a las empresas obtener préstamos a unos tipos de interés cada vez más bajos. En consecuencia, los tipos se han desplomado y el ciclo de crédito se ha eternizado. Aunque, quizás, el impulso de este ciclo llegue a su fin con la reducción del programa de expansión cuantitativa y la subida de los tipos por parte de los bancos centrales. El aplanamiento de la curva de tipos al menos debe tomarse como advertencia sobre la exageración de las valoraciones del crédito actuales.

Ahora que vuelvo a escribir en el blog (este año me había tomado una pausa de las redes sociales), quisiera rendir homenaje a mi amigo y jefe en el Banco de Inglaterra Hamish Watson, que murió hace poco. Hamish me brindó la oportunidad de salir del mundo de las estadísticas financieras (¿les suena M4?) en el Banco y me enseñó todo lo que sé sobre matemáticas de deuda en el escritorio dorado del Banco que dirigía. Posteriormente, fue uno de los primeros empleados en la flamante Oficina de Gestión de la Deuda creada después de que Gordon Brown otorgase la independencia al Banco en 1997. Hamish era un gran fanático de los deportes y pudo ver a su admirado Aberdeen FC alzar la Recopa de Europa en Gotemburgo en 1983. Además, era pareja de bridge de Eddie George (cosa que yo no habría podido hacer… Me echaba a temblar apenas veía a entrar al Gobernador envuelto en su nube de humo). Dudo que haya alguien que sepa más de gilts que Hamish, era todo un experto en la materia, lo que permitía ahorrar dinero al contribuyente al conseguir un buen precio para una emisión de deuda cada vez mayor. Tras su jubilación, solíamos quedar para tomar unas cervezas en el Blue Anchor de Hammersmith Bridge. Le echaremos de menos.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes