¿Es hora de vender bunds?

La deuda soberana alemana ha hecho gala de creciente fortaleza últimamente (mi deseo era que la selección alemana hubiera hecho lo mismo en la Copa del Mundo de fútbol). Pero, ¿es sostenible el rally protagonizado recientemente por los bunds? Yo creo que no.

Empecemos con la tesis alcista. En una entrada de blog reciente, describí cómo los bunds han proporcionado una cobertura eficiente frente al aumento de la incertidumbre política en Italia, debido a la correlación negativa entre las TIR de los bonos soberanos alemanes y las de sus equivalentes italianos. Con el malestar político reinante en la periferia europea, Alemania parece un baluarte de estabilidad, pero… ¿qué hay de los riesgos políticos dentro de dicho país? Angela Merkel lleva casi trece años en el poder, pero últimamente su autoridad se ha visto cuestionada de forma creciente. Tras un conflicto con su ministro del Interior sobre la política de refugiados, el cuarto gabinete Merkel (que tardó cinco meses y medio en forjarse) se enfrenta a su mayor crisis hasta la fecha, y de repente, el fin de su cancillería no parece descabellado.

Pero si Merkel se ve destituida –un escenario todavía muy hipotético–, la deuda soberana alemana podría verse favorecida. Esto puede sonar contraintuitivo: normalmente, la incertidumbre política en torno a un estado miembro de la eurozona conduce a un fuerte rezagamiento de sus bonos soberanos, tal como ilustró Italia. ¿Son los bunds la excepción, debido a su estatus como «activos refugio»? Lo más probable es que nuevas tensiones en Europa –incluso las procedentes de la propia Alemania– eleven la valoración de la deuda soberana alemana, debido al acto reflejo de los inversores de «huir hacia la calidad». Además, en el caso de una ruptura de la eurozona, los bunds serían redenominados en una nueva versión del marco alemán, que seguramente se apreciaría frente a la mayoría de las demás divisas y potenciaría con ello la rentabilidad total de los inversores en dichos títulos. Por consiguiente, cuanto mayor sea el riesgo político en Europa, mayor será la probabilidad de una redenominación de los bunds.

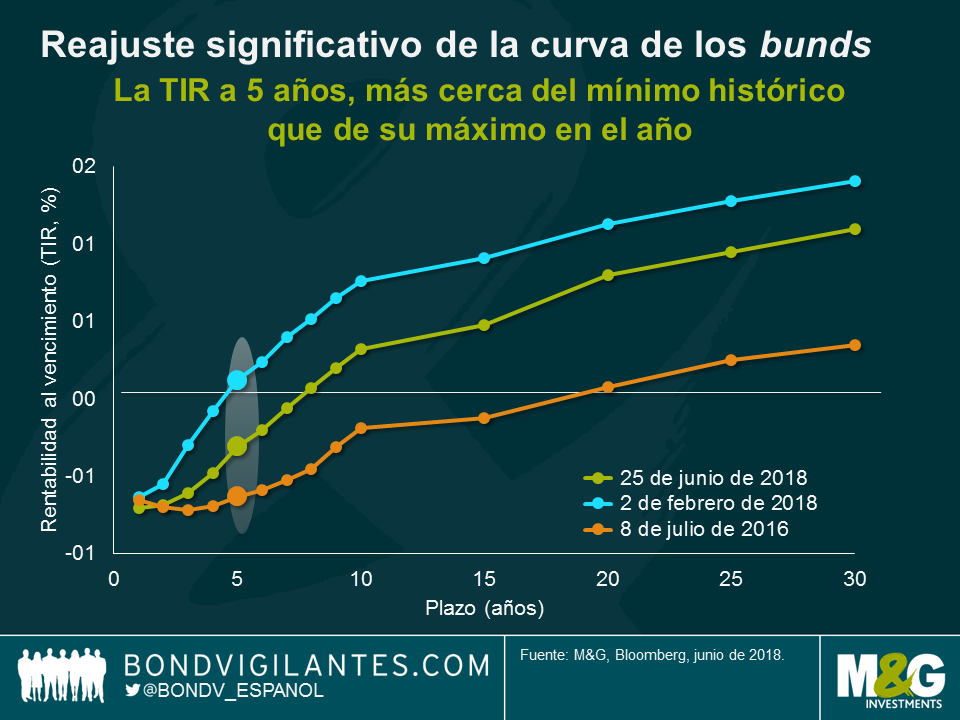

Pero, ¿hasta qué punto pueden bajar las TIR de la deuda alemana desde sus niveles actuales? Cabe destacar que las TIR de estos títulos ya se han reajustado considerablemente en los últimos meses, sobre todo en el tramo frontal de la curva. De hecho, la TIR actual del bono a 5 años (del -0,3%) se halla más cerca del mínimo histórico alcanzado a comienzos de julio de 2016 (-0,6%) que de su nivel máximo en el año hasta la fecha (el +0,1% registrado en febrero). En la parte central de la curva, las TIR han disminuido en más de 45 puntos básicos desde febrero, y en el extremo a largo plazo lo han hecho en más de 30 pb. Estos movimientos son muy significativos en el mercado de deuda soberana alemana, y considero que los niveles actuales descuentan plenamente una cantidad considerable de incertidumbre política y aversión al riesgo continuadas.

De imponerse el sentimiento averso al riesgo, no cabe duda de que las TIR de los bunds podrían, en teoría, perforar los mínimos de 2016. Dicho esto, es importante no olvidar lo extraordinario de la situación por aquel entonces: recién celebrado el referéndum sobre el brexit, las dudas en torno a la integridad de la eurozona eran elevadas, y los bunds se beneficiaban de la «huida hacia la calidad» mencionada y de la especulación sobre su eventual redenominación. Además, los bancos centrales inundaban el mercado de liquidez. El Banco Central Europeo compraba valores por un importe de 80.000 millones de euros al mes, y los bunds encabezaban su lista de la compra. Por último, tras la fuerte caída de los precios del petróleo por debajo de los 30 dólares por barril a comienzos de 2016, la inflación europea brillaba por su ausencia. De hecho, cuando el índice de precios de consumo armonizado (IPCA) cayó hasta el -0,2% en tasa interanual en abril de 2016, lo que se temía era deflación. En resumen, las estrellas se alinearon a favor de la deuda soberana alemana: en ese momento único, las condiciones no podían haber sido mejores para los bunds.

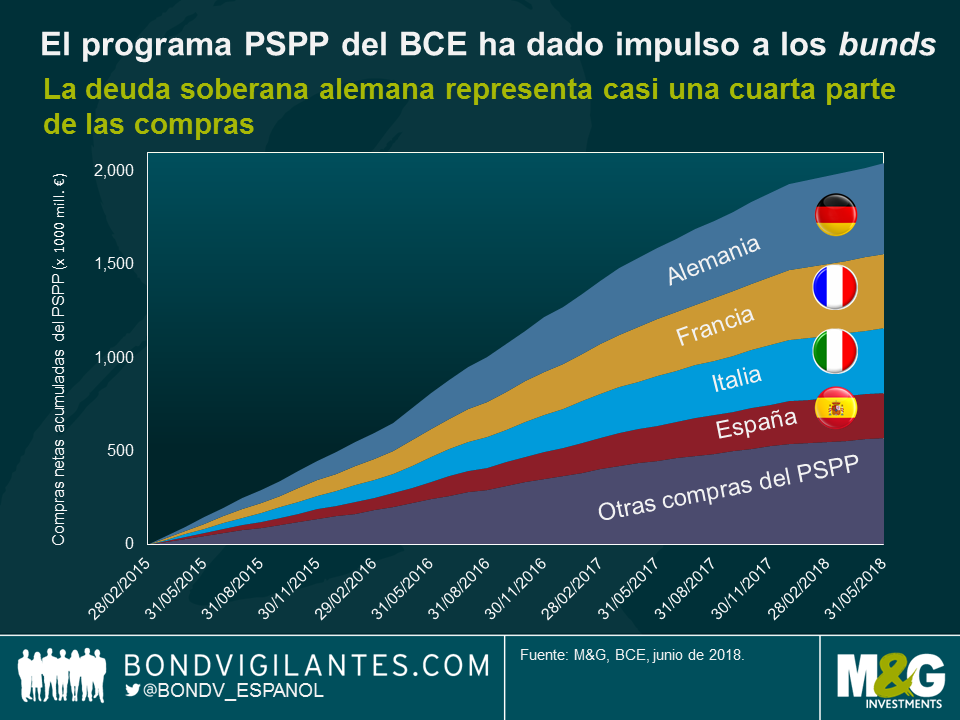

Este es el motivo por el que no creo que la deuda alemana vaya a alcanzar los niveles de mediados de 2016, quizá nunca más en la historia. La inflación europea ha aumentado – la cifra más reciente del IPCA, del 1,9% interanual, está en línea con la definición de estabilidad de precios del BCE– y el estímulo monetario se está reduciendo lentamente. Las compras netas de activos se irán reduciendo durante el cuarto trimestre del año, hasta cesarse por completo a fin de año. Los bunds han sido los principales beneficiarios del programa de compras del sector público (PSPP, por sus siglas inglesas): las compras netas mensuales acumuladas de bonos alemanes superaron los 485.000 millones de euros a fin de mayo, casi una cuarta parte del total de compras netas del PSPP. Aunque las amortizaciones de capital principal de bonos que lleguen a su vencimiento se reinvertirán en el futuro próximo, el impulso de las compras del BCE sobre las valoraciones de los bunds disminuirá de forma notable en adelante.

No obstante, el mercado parece muy aliviado por el anuncio de que el BCE básicamente ha descartado implementar subidas de tipos como mínimo hasta el verano del año próximo. Aunque esta medida podría anclar el extremo frontal de la curva, pienso que los bonos con plazos de varios años hasta su vencimiento son todavía vulnerables. Mi expectativa es que a los bunds les espera una lucha cuesta arriba en el medio plazo, una vez disminuya el nerviosismo general en los mercados. Así, quizá sea buen momento para recoger algo de beneficio y reducir la exposición a la deuda soberana alemana.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes