Elecciones en Brasil: ¿Qué hay en juego?

Los inversores globales están prestando especial atención a las inminentes elecciones generales en Brasil, no solo porque el país es la octava economía más importante del mundo, por delante de Italia y Canadá, sino también porque en estos tiempos convulsos para los mercados emergentes un resultado imprevisto o perjudicial para el mercado podría conllevar más volatilidad para toda la clase de activo. Tras la reciente ola de ventas en Turquía y Argentina, el ámbito de los mercados emergentes se encuentra en una situación delicada y podría verse especialmente afectada por lo que le ocurriera a la principal economía de Latinoamérica. ¿Cuál es la situación actual?

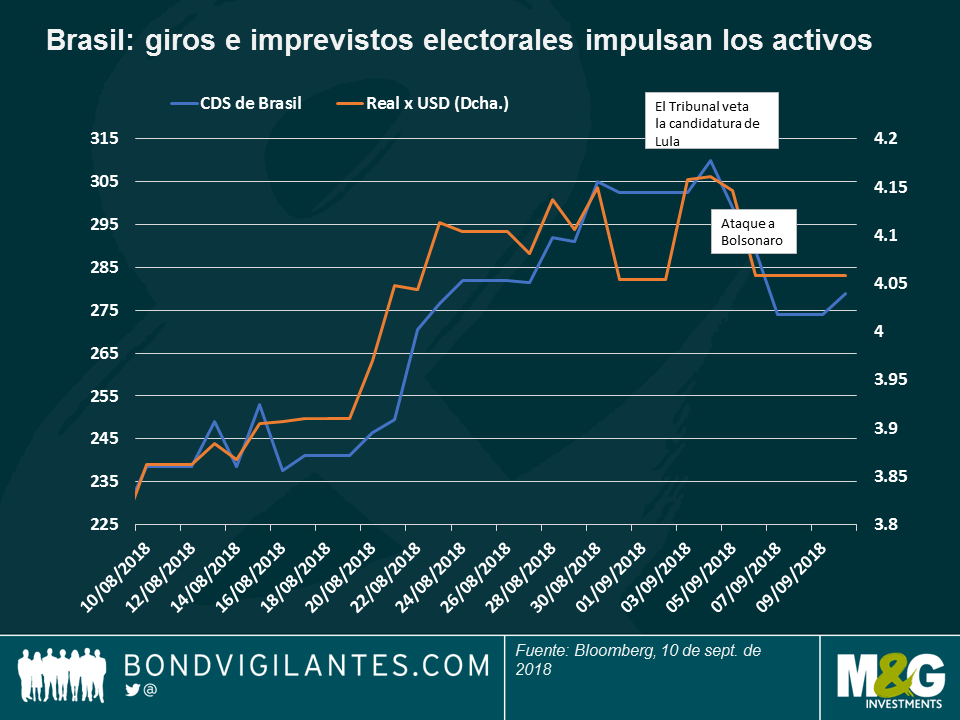

Hace poco se produjo un giro inesperado en las elecciones tras el apuñalamiento del candidato presidencial Jair Bolsonaro, que actualmente se está recuperando y seguirá participando en la carrera electoral. Con todo, el trágico acontecimiento comportó una subida de los activos brasileños al considerar los inversores que el líder de extrema derecha ahora podría tener más posibilidades de hacerse con la victoria. La respuesta positiva no se produjo tanto porque los inversores compartan su opinión, como por la posibilidad de que ahora el candidato gane algunos votos por compasión, lo que reduciría la popularidad de los líderes de extrema izquierda, que en general no suelen gustar a los mercados. Tal como se observa en el gráfico, el real re revalorizó y el coste para proteger la deuda soberana contra impagos (CDS) se devalúo tras el ataque a Bolsonaro, y también después de que un tribunal dictaminara que el expresidente de izquierdas Lula da Silva, actualmente encarcelado, no podía presentarse a las elecciones.

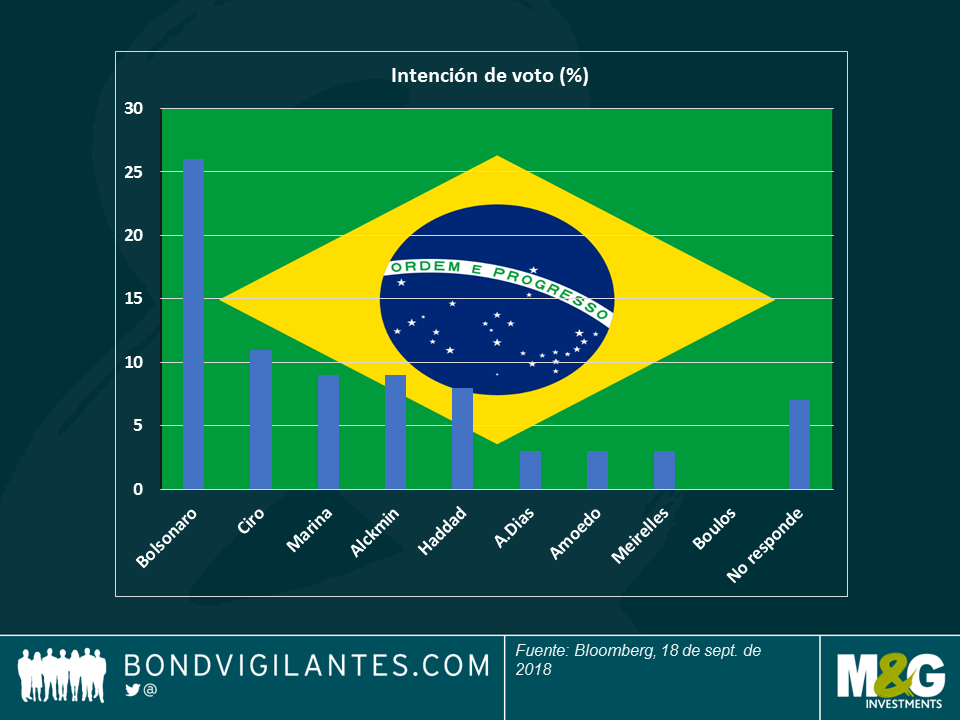

Bolsonaro ya encabezaba la carrera electoral antes del ataque, pero según las encuestas pasó del 22% al 26% según los últimos sondeos con fecha del 10 de septiembre. Como podemos ver en el gráfico, le siguen Ciro Gomes, candidato populista que ha cuestionado la independencia del banco central y Geraldo Alckmin, candidato favorable al mercado, igualado con Marina, líder del centro-izquierda.

Sin embargo, las clasificaciones pueden cambiar con Lula eliminado. Es posible que algunos de sus votos vayan a parar al candidato del Partido de los Trabajadores (PT), Fernando Haddad, o a Marina, o queden en blanco en señal de protesta. Esta distribución podría igualar la situación, lo que aumentaría la posibilidad de una victoria del centro y la probabilidad de que Alckmin superar la primera ronda el 7 de octubre. Ahora algunos pronostican que Alckmin podría enfrentarse a Bolsonaro en la segunda y última ronda el 28 de octubre.

Cualquiera de los dos candidatos sería bien recibido por los mercados financieros, sobre todo Alckmin, aunque según mi opinión, es posible que los inversores no acepten por completo las intenciones del ex primer gobernador de São Paulo de poner en marcha las reformas que propone: con un Congreso ingobernable y sumamente fragmentado, el enfoque prudente sobre política fiscal y seguridad social puede ser difícil de alcanzar.

Además los inversores parecen más abiertos a una presidencia encabezada por Bolsonaro de lo que antes parecían estar: Esto se ha hecho más evidente al confirmar algunos de sus asesores sus planes de privatizar activos estatales, incluida la joya de la corona, Petroleo Brasileiro SA (Petrobras), o el prestamista Banco do Brazil. La venta de activos, argumenta el equipo de Bolsonaro, debería reducir la elevada deuda del país (la deuda bruta total del gobierno respecto al PIB alcanzó el 74% el año pasado, comparado con el 51% de 2011). Con todo, los mercados son cautos a la hora de valorar a Bolsonaro, puesto que no siempre fue un gran entusiasta de las privatizaciones: el ex capitán del ejército alabó públicamente las políticas nacionalistas del gobierno militar del país en los años 70.

Sin embargo, si la predicción del duelo Bolsonaro-Alckmin es errónea y los brasileños, políticamente exhaustos, eligen a un candidato de izquierdas, no centrista, como Gomes, entonces cabe esperar una importante revisión de precios de los CDS y más devaluación del real. En tal caso, lo previsible sería que el Banco Central do Brazil utilizara todas sus herramientas para minimizar una posible depreciación. Además de comprar reales para respaldar la divisa, cabría esperar que el banco central aumentara las subastas de swaps de divisas, en caso de ser necesario.

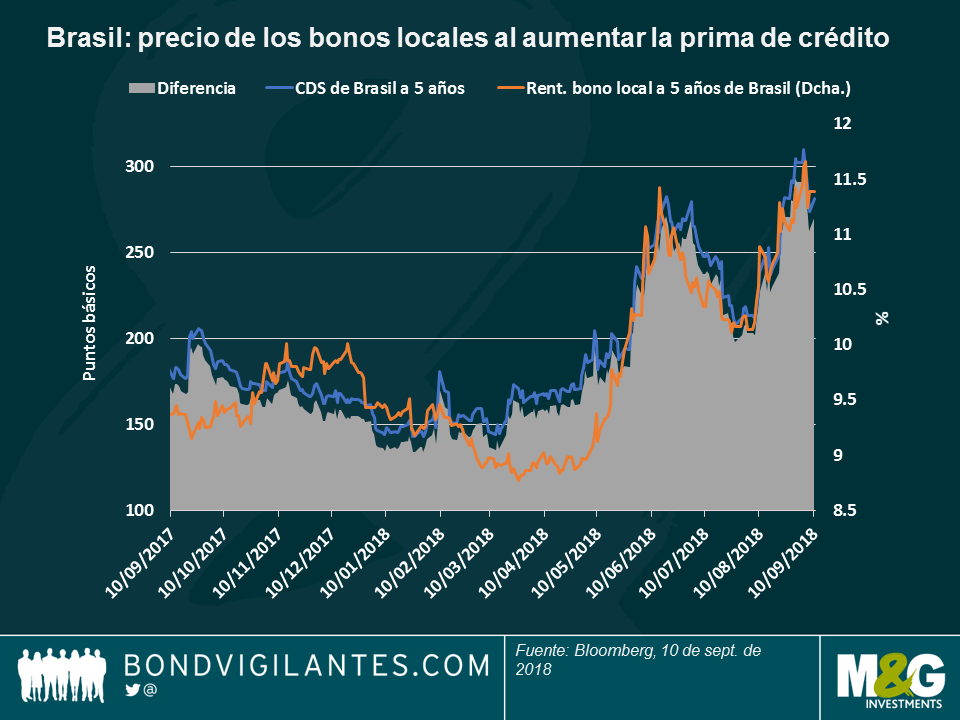

Por último, y en término de tipos, hemos visto las rentabilidades de la deuda pública local aumentar hasta superar los 300 puntos básicos en subidas de tipos durante los próximos 12 meses, puede que este sea un movimiento alcista paralelo que refleje los recientes movimientos de CDS, tal como ilustra el siguiente gráfico.

La carrera electoral brasileña acaba de empezar: quédense con nosotros, volveremos con más noticias a medida que se produzcan los acontecimientos. Para obtener más información, haga clic aquí para ver un gráfico del comportamiento del crecimiento y la inflación en Brasil con los últimos cuatro presidents.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes