Panoramic Weekly: estrellas y estrellados

Los mercados mundiales de bonos reaccionaron bruscamente a la publicación el miércoles del dato de Servicios de Estados Unidos, que marcó su cota más alta en 21 años: el rendimiento del treasury a 10 años repuntó hasta el 3,11%, su nivel más alto desde 2011, al tiempo que el dólar revertía su negativa tendencia de septiembre y recuperaba su nivel de agosto. El treasury a 30 años, habitualmente menos reactivo, también repuntó, impulsando a algunos inversores, como al gestor de fondos de M&G, Richard Woolnough, a sostener que el mercado, a menudo comparado con una anaconda gigante, podría estar dándose la vuelta – leer su blog: Tipos estadounidenses a largo plazo: ¿está a punto de darse la vuelta la anaconda gigante?

Los rendimientos de los bonos soberanos europeos también subieron y los mercados bursátiles avanzaron. El optimismo se vio adicionalmente respaldado por los comentarios del presidente de la Reserva Federal de Estados Unidos (Fed), Jerome Powell, que afirmó a principios de esta semana que consideraba adecuado subir gradualmente los tipos habida cuenta de la solidez de la economía estadounidense. A pesar de que la apreciación del dólar penalizó inicialmente a las divisas y bonos de mercados emergentes (ME), la clase de activo aún registró ganancias a cinco días gracias a su sólido comportamiento anterior. La cautela de Powell con respecto a las subidas de tipos ayudó a amortiguar el efecto negativo de las medidas de la Fed en los EM, que todavía están recuperándose de las crisis turca y argentina de agosto.

Casi tres de cada cuatro de las 100 clases de activos cubiertas por Panoramic Weekly se han anotado ganancias en estas últimas cinco sesiones, con las perdedoras concentrándose mayormente en Europa. La propuesta de Italia de que su déficit presupuestario se sitúe en el 2,4% del PIB en los próximos tres años fue recibida con reticencias en Bruselas, donde las autoridades de la Unión consideraron el plan «fuera de línea». Los problemas de Italia lastraron a otros activos europeos y al euro, que ha caído un 2% frente al dólar en estos últimos cinco días. El peso mexicano y el dólar canadiense avanzaron casi un 1% frente a un dólar al alza después de la firma por EE.UU. de un nuevo acuerdo comercial con sus dos vecinos (que no difiere mucho del NAFTA anterior). El petróleo repuntó.

Al alza:

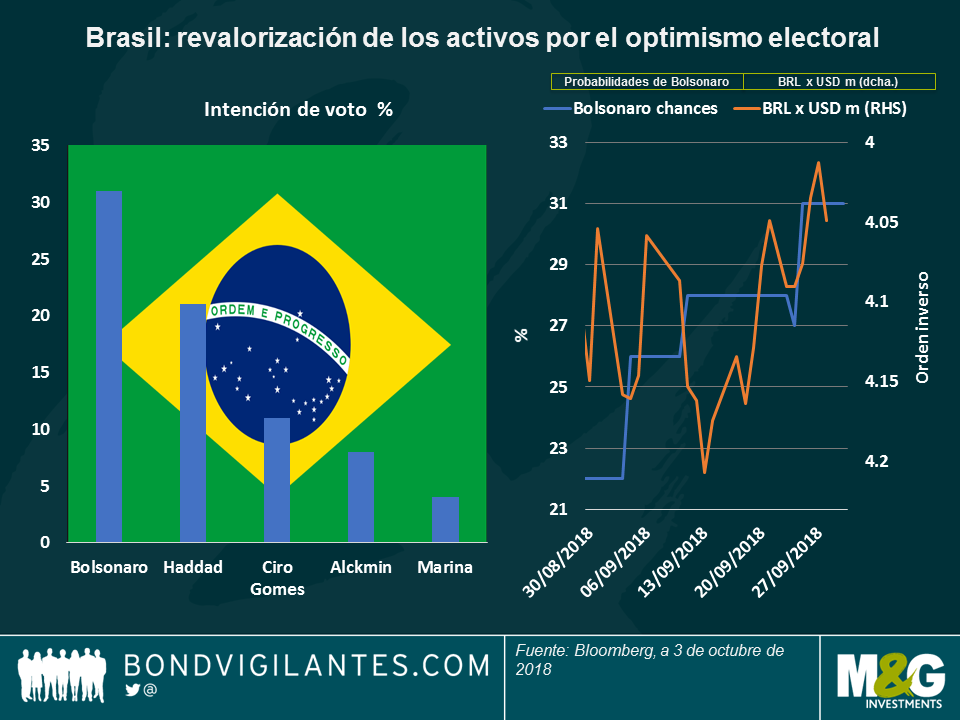

Brasil – Bolsosamba: Los bonos soberanos brasileños han repuntado un 1,3% en las últimas cinco sesiones y el real se ha apreciado un 5% frente a un dólar al alza, convirtiéndose en la mejor divisa de una cesta compuesta por 16 grandes monedas. El real ha recuperado ya casi la mitad del terreno perdido desde principios de agosto, cuando las crisis turca y argentina golpearon con fuerza a otros ME. Los inversores están igualmente anticipando un resultado relativamente favorable para el mercado en las elecciones presidenciales, cuya primera vuelta está prevista para este domingo. Tras esta votación, el candidato ganador se decidirá en la ronda final del 28 de octubre: los que tienen más probabilidades de ganar son el líder de extrema derecha Jair Bolsonaro y el candidato del Partido de los Trabajadores Fernando Haddad. En la actualidad, los mercados ven poco probable que ninguno de estos dos candidatos adopte políticas fiscales radicales, de ahí el alivio. Como se observa en la parte derecha del gráfico siguiente, el real se ha apreciado con el avance de Bolsonaro en las encuestas de intención de voto. Para más información sobre las elecciones brasileñas de esta semana, lea los comentarios de los especialistas en inversiones Pilar Arroyo y Robert Secker.

Petróleo – la oferta importa: Los recios del petróleo subieron hasta los 75 dólares por barril, su nivel más alto desde finales de 2014, año en el que el crudo inició su deriva bajista, lastrado por el aumento de la producción estadounidense de petróleo de esquisto. Ahora la dinámica prevaleciente parece ser justamente la opuesta, ante la caída de las exportaciones de Irán debido a las sanciones estadounidenses. Las consecuencias de las tensiones geopolíticas sobre la oferta de crudo han más que anulado los datos recientes que muestran un aumento de las reservas estadounidenses: el petróleo se ha encarecido un 50% desde el nivel en torno a los 50 dólares por barril que tenía apenas hace un año. Este encarecimiento podría hacer mella en el crecimiento económico del próximo año, dice el gestor de fondos de M&G Jim Leaviss:¿Justo como en 2008? Subida del petróleo, endurecimiento del BCE…, lo único que nos falta es una catástrofe crediticia. Pulse aquí para leer.

A la baja:

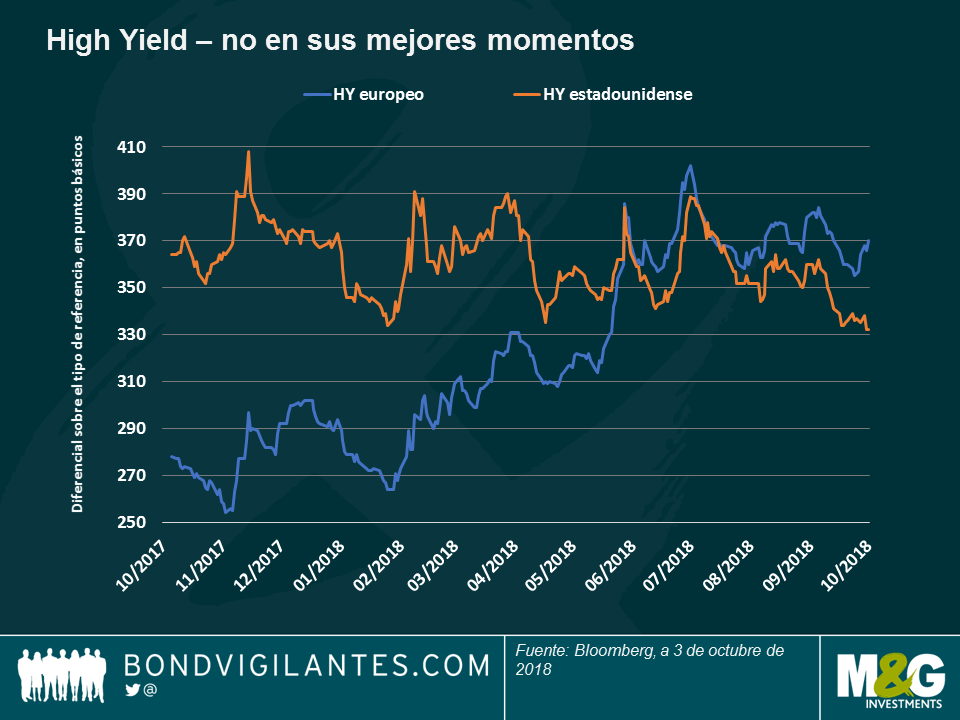

High Yield europeo – Catenaccio: El estilo de fútbol defensivo por el que se conoce a Italia parece ahora aplicable al High Yield (HY) europeo, cuyo índice está dominado por dicha plaza. Con una ponderación del 14,7%, el pésimo comportamiento reciente de las compañías italianas ha arrastrado el índice a la baja y disparado la prima que exigen los inversores para mantener la clase de activo en lugar de su homóloga estadounidense. Tras años cotizando por debajo de la prima de Estados Unidos, los diferenciales europeos superaron a los estadounidenses a raíz de las elecciones italianas de principios de este año. Desde entonces, la clase de activos se ha resentido de la incertidumbre suscitada por los presupuestos italianos, a pesar de ofrecer una calidad crediticia media mayor que la de su rival estadounidense. El HY europeo también presenta un riesgo de interés menor, con una duración media de 3,8 años, inferior a los 3,97 años de EE.UU. Según el gestor de fondos de M&G James Tomlins, el inferior comportamiento relativo del índice HY europeo de este año se ha concentrado mayormente en una lista de nombres específicos, entre los que figuran dos constructoras italianas. Leer su blog: Mira bien por dónde vas: riesgo de precipicio en el High Yield europeo.

Franco Suizo – un refugio menos seguro de lo que se pensaba: Refugio tradicional en tiempos revueltos, la divisa suiza ha defraudado esta semana al no lograr apreciarse frente al dólar, con la disputa entre Italia y Bruselas por los déficits presupuestarios de fondo. De hecho, el franco se ha depreciado un 2,5% frente al dólar en estos últimos cinco días, debido mayormente a que el país también tiene sus propias tensiones con la UE, principalmente por acuerdos comerciales, en concreto el acceso que los inversores de la UE podrían tener, o no, a la renta variable suiza. Ahora bien, las autoridades monetarias helvéticas podrían estar de enhorabuena, ya que llevan tiempo quejándose de la tradicional fortaleza de la divisa suiza.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes