¿Ha terminado la austeridad en el Reino Unido? Entra en juego el Presupuesto de otoño

Las reuniones presupuestarias y del Banco de Inglaterra celebradas esta semana podrían arrojar algo de luz sobre una pregunta clave que se hacen tanto los inversores como millones de contribuyentes británicos: tras ocho años de endurecimiento fiscal, ¿ha llegado el fin de la austeridad? En otras palabras, ¿relevará la política fiscal a la monetaria cargando con el peso de la economía? Yo no pondría la mano en el fuego, y esto quizá alegre a los inversores en deuda soberana del Reino Unido (al menos de momento). Veamos por qué.

En su reciente discurso durante la conferencia del Partido Conservador, la primera ministra Theresa May sugirió que el país se está acercando al fin de la austeridad, lo cual suscitó cierto optimismo en torno al gasto antes de publicarse el Presupuesto de este año. Después de todo, el ministro de Finanzas británico Philip Hammond tiene un par de cosas a su favor: unos mayores ingresos y un menor gasto en el presente ejercicio significan que el empréstito público será de 5000 a 6000 millones de libras esterlinas más bajo que en la previsión emitida en el informe de marzo (lo cual, como veremos más adelante, se traducirá seguramente en un descenso de la emisión de gilts). Igualmente, la expectativa de consenso es de un nuevo descenso del empréstito en el próximo ejercicio fiscal, lo cual podría devolver al Reino Unido a los niveles previos a la crisis de 2007/2008.

Aunque todo esto suena positivo, el Instituto de Estudios Fiscales (IFS) británico esbozó un panorama menos optimista en su reciente conferencia IFS Green Budget 2018, sobre todo en lo que respecta al endeudamiento neto del sector público del Reino Unido, que pese a disminuir poco a poco todavía es elevado. La deuda aún supera los niveles previos a la crisis, y con la expectativa de que el crecimiento permanezca apagado (se prevé un 1,5% anual de 2017 a 2023, frente a una media precrisis del 2,7%), el ratio deuda/PIB del Reino Unido seguirá siendo elevado.

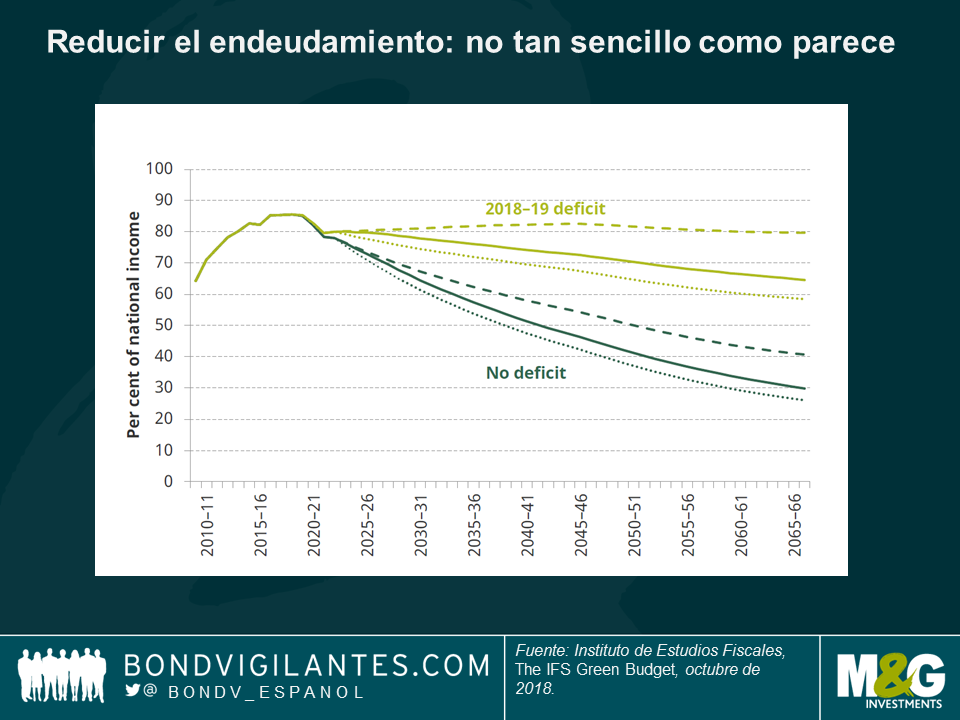

Pese a los ahorros del ministro de Finanzas, el alto nivel de endeudamiento (que actualmente ronda el 85% del PIB) todavía es preocupante, al reducir el margen de actuación de las autoridades ante un eventual bajón de la economía. En el siguiente gráfico, el IFS muestra las implicaciones de la deuda de cara al futuro: manteniendo un déficit del 1,8% de la renta nacional, el endeudamiento neto del sector público caería con tal lentitud que incluso en 2040 todavía superaría un 70% de la renta nacional. Eliminar completamente el déficit haría que el endeudamiento cayera con mayor rapidez, pero cabe preguntarse si tal hipótesis es realista. Para empezar, ambos escenarios asumen que el crecimiento será estable.

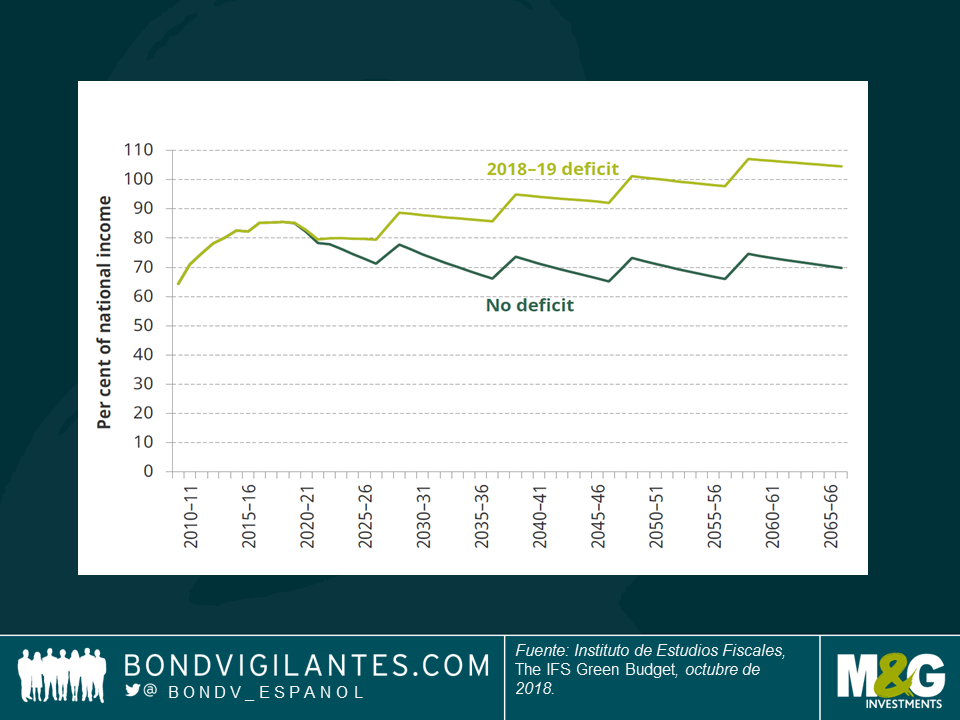

Sin embargo, un examen más detenido esboza un panorama más sombrío aún: como puede verse en el segundo gráfico, que tiene en cuenta el impacto de las recesiones, el IFS muestra que incluso si el gobierno elimina el déficit, el endeudamiento como porcentaje de la renta nacional de 2021 a 2066 todavía superará los niveles de 2010 en los dos escenarios.

Terminar con el déficit ya no es tarea fácil de por sí, pero existen motivos adicionales para el pesimismo. Las autoridades británicas se han comprometido a abolir el límite de remuneración en el sector público, y un gasto adicional de 20.000 millones de libras esterlinas en el Servicio Nacional de Salud (NHS) costará hasta un 1% del PIB de cara a 2022/2023. ¿Cómo va a financiarse esto? El Presupuesto de otoño debería sacarnos de dudas. No obstante, dado el manifiesto del Partido Conservador descartando cualquier cambio en el tipo del IVA, el impuesto sobre la renta o el seguro nacional (lo cual equivale aproximadamente al 60% de los ingresos fiscales), no me queda muy claro cómo el Reino Unido puede reducir su endeudamiento.

Yo tiendo a pensar en la economía en términos de los componentes de la demanda agregada, como por ejemplo el consumo, la inversión, el sector público y la exportación neta. Soy escéptica en cuanto a la capacidad de los consumidores para apuntalar a la economía británica, ya que la tasa de ahorro se halla en mínimos multianuales y la carga sobre el crecimiento de los salarios reales es preocupante. Al mismo tiempo, la incertidumbre a nivel comercial ensombrece el panorama de inversión corporativa. En el frente de la exportación neta, la depreciación de la libra esterlina ha dado impulso a las compañías británicas, pero las importaciones permanecen elevadas, pues el efecto de sustitución tarda tiempo en hacer efecto. Y por si no tuviera suficientes razones para anticipar un bajón de la economía del Reino Unido (habiendo incluso evitado expresamente el tema de la incertidumbre en torno al brexit), la salud de las finanzas públicas tampoco me inspira mucha alegría que digamos.

¿Qué implicaciones tiene todo esto para la deuda soberana británica? La reducción del empréstito (y por lo tanto, de la emisión de bonos) este año debería beneficiar a los inversores en gilts, pero el grado de incertidumbre sobre cómo financiará el gobierno el gasto adicional previsto podría ser un obstáculo. Cualquier revisión a la baja del empréstito en años venideros reduciría la oferta de bonos soberanos, y probablemente conduciría a un movimiento reflejo al alza de estos títulos. No obstante, tal repunte podría ser breve: mi expectativa es que la política, y no la economía, seguirá siendo el principal motor de las TIR de estos títulos en el corto plazo.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes