Outlook Semanal: las tribulaciones de octubre

Cumpliendo el adagio bursátil, tanto la renta variable como la renta fija pasaron apuros en octubre, debido a la preocupación en torno a los efectos de los tipos de interés crecientes y las guerras comerciales sobre el crecimiento económico y la rentabilidad corporativa. Los datos publicados el mes pasado aportaron señales de una ralentización, sobre todo en Europa y Asia. El PIB de la eurozona creció a menor ritmo de lo esperado en el tercer trimestre, arrastrado por la atonía de Italia; al mismo tiempo, la producción industrial japonesa disminuyó un 1,1% en septiembre, y en Corea del Sur registró su mayor caída en casi una década. El PMI manufacturero de China no cumplió los pronósticos, lo cual contribuyó a la caída del renminbi hasta 6,97 yuanes al dólar, su nivel más bajo en una década. Los beneficios corporativos en Wall Street fueron decepcionantes y provocaron caídas de hasta el 8% en los principales índices de renta variable, en un mes en que incluso la canciller alemana Angela Merkel anunció su salida: abandonará la presidencia de su partido y no optará a la reelección como canciller cuando termine la actual legislatura. El Banco de Canadá subió su tipo de interés de referencia, y frente a tal trasfondo, el petróleo se desplomó hasta los 66 dólares por barril, desde 76 dólares a comienzos de mes. En este contexto, los diferenciales de la deuda corporativa global se ensancharon. Si desea ver un panorama general verdaderamente aterrador, no se pierda los seis gráficos espeluznantes de M&G para este año, capaces de mantener en vilo a los inversores este Halloween.

Aunque los activos refugio tradicionales –como los bunds alemanes, el dólar estadounidense y el yen– ganaron terreno, entre los ganadores de octubre figuraron «sospechosos no habituales» que hace poco pasaban apuros: el peso argentino, el real brasileño y la lira turca se dispararon frente a un dólar al alza, ya que sus respectivos países cumplieron sus promesas para reparar sus economías. Además, el FMI aprobó la ampliación de una línea de crédito de 56.000 millones de dólares a Argentina, mientras que Turquía mantuvo su tipo de interés en el 24%, una medida que ha permitido a la lira recuperar en torno a la mitad del terreno que perdió durante el verano. Tras la victoria del líder de la extrema derecha Jair Bolsonaro en las elecciones generales del domingo, la divisa brasileña repuntó hasta 3,7 reales al dólar, desde 4,2 en septiembre. En cambio, los pesos chileno, colombiano y mexicano se depreciaron considerablemente, en línea con las caídas del petróleo y de materias primas de importancia en el marco del pesimismo mundial. El Reino Unido fue otro mercado ganador tras pérdidas recientes, que comentaremos a continuación.

Al alza:

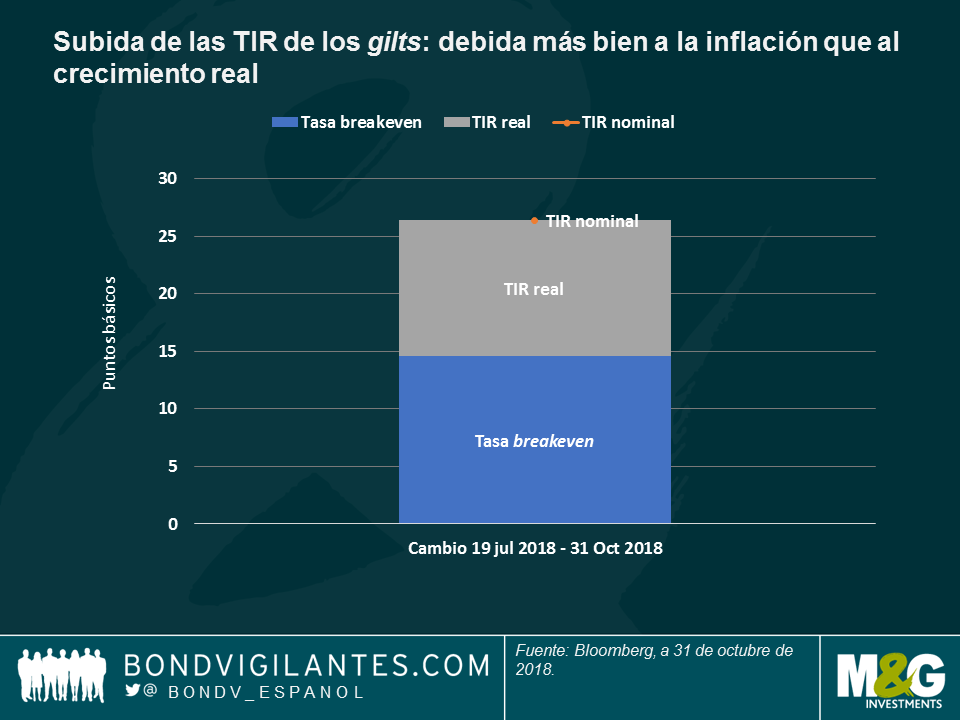

Reino Unido – ¿el fin de la austeridad? Los gilts y la deuda ligada a la inflación del Reino Unido han figurado entre los activos de mejor comportamiento en las últimas cinco jornadas de contratación, registrando sendas subidas del 0,8% y el 2,3%. Un importante factor de tal desarrollo fue el discurso presupuestario del ministro de Finanzas británico, Philip Hammond, el pasado lunes, en el que proclamó el fin de la austeridad gracias a expectativas de mayores ingresos tributarios y unas menores necesidades de empréstito (tras 10 años de tipos de interés en mínimos históricos). Las TIR de los gilts subieron, aunque no lo suficiente como para compensar la caída general de octubre. Las expectativas de inflación también aumentaron, lo cual permitió a los bonos ligados a la inflación (linkers) encabezar la lista de rentabilidades de las 100 clases de activo monitorizadas para la panorámica semanal: se anotaron subidas del 2,3% en los últimos cinco días de mercado, y del 3,7% en octubre. La expectativa es que los pronósticos de crecimiento de Hammond para el año que viene –mejores de lo esperado– y los retos que plantea el brexit generarán inflación; como puede verse en el gráfico, este es el principal motor del aumento de las TIR nominales de la deuda británica. Desde mediados de julio, la TIR de los gilts ha aumentado en 26 puntos básicos (pb), pero debido en mayor medida a las mayores expectativas de inflación (14 pb) que a un aumento de los tipos reales (11 pb), que por lo general se ven impulsados por el crecimiento real. Para una evaluación del reciente presupuesto del Reino Unido, lea el reciente artículo de Anjulie Rusius, de M&G: «¿Ha terminado la austeridad en el Reino Unido? Entra en juego el Presupuesto de otoño».

Deuda emergente ligada a la inflación – el ganador del mes: la deuda de mercados emergentes vinculada a la inflación fue la clase de activos de mejor comportamiento entre las 100 monitorizadas para la panorámica semanal, liderados por los bonos brasileños. Tras tocar techo en el 10,7% en enero de 2016, el crecimiento de los precios brasileños se desplomó hasta menos del 3% apenas 16 meses más tarde, debido a una fuerte recesión y a una serie de subidas de tipos a finales de 2015. Tras un año de relativa estabilidad, la inflación del país comenzó a repuntar en junio de este año, coincidiendo con la vuelta al crecimiento. No obstante, los valores con protección frente a la inflación han subido más si cabe gracias a la ventaja del candidato de extrema derecha, Jair Bolsonaro, en las encuestas electorales. Su victoria del domingo ha suscitado esperanzas en torno al futuro crecimiento de Brasil, pero también plantea dudas sobre una decepción potencial, ante lo elevado de las expectativas y su falta de experiencia parlamentaria.

A la Baja:

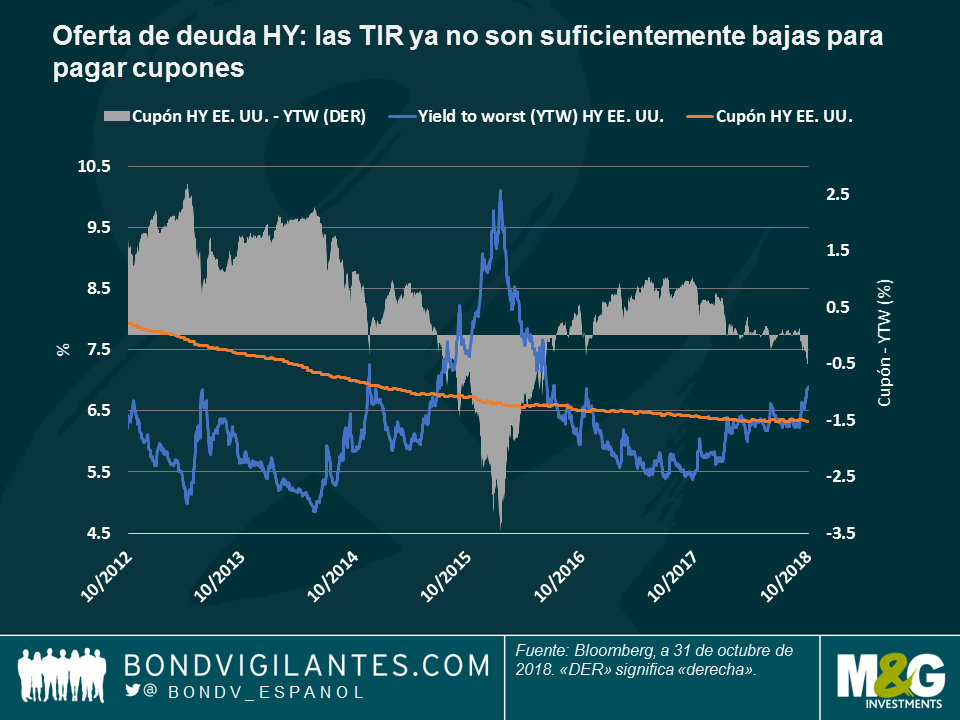

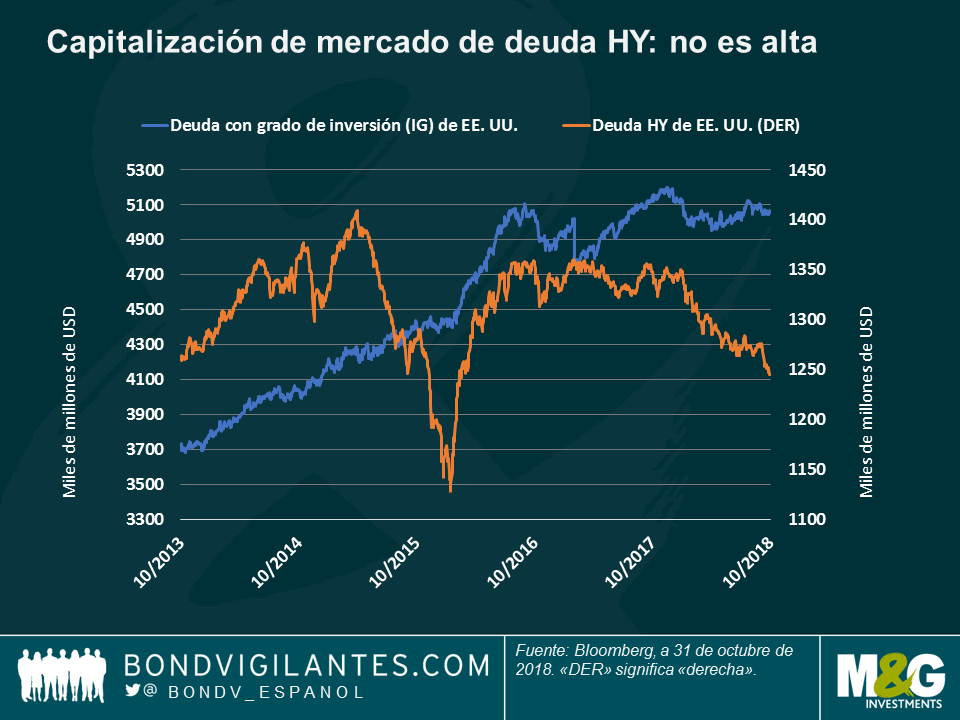

Oferta de deuda high yield – sencillamente, las compañías no se la pueden permitir: la escasa oferta de bonos high yield (HY) estadounidenses este año ha hecho sonreír a los inversores, pues este factor técnico ha mantenido los diferenciales bajos y las rentabilidades en territorio positivo, a diferencia de gran parte del universo de renta fija. En cambio, las compañías HY no sonríen tanto: según Credit Suisse, las TIR de los bonos HY estadounidenses (del 6,9%) han subido considerablemente por encima del cupón medio que pagan a los inversores (un 6,3%), con lo que estos instrumentos han pasado a ser prácticamente inviables: a diferencia de antes, los costes de financiación no son lo suficientemente bajos como para facilitar el pago de cupones. Como puede verse en el gráfico, esto solo ha ocurrido durante periodos de tensión, como por ejemplo a finales de 2015, cuando el bajo crecimiento y el desplome de los precios del petróleo dieron pie a una fase bajista en el mercado de deuda corporativa. El segundo gráfico ilustra que la escasa oferta conduce a una contracción de la clase de activos, sobre todo respecto a su homóloga con grado de inversión, cuyo volumen de mercado ha aumentado a lo largo de una década de tipos de interés bajos. Si desea saber más sobre el efecto de los tipos de interés bajos y el consiguiente aumento del endeudamiento, lea la entrada de blog de Lu Yu «Cuidado con el atracón de deuda».

Petróleo – ignorando a Trump: los precios del petróleo se desplomaron casi un 10% en octubre, arrastrados por la creciente incertidumbre en torno al panorama económico global y los informes de que China y la India –grandes compradores de crudo iraní– continuarían importando de Irán pese a las próximas sanciones estadounidenses a este país. La perspectiva de tales sanciones suscitó un rally en septiembre, que ahora casi se ha evaporado completamente. La noticia de que el nuevo presidente de México quiere que la principal petrolera nacional Pemex dé preferencia al suministro doméstico frente a los envíos internacionales también pesó sobre el precio del petróleo. Dicha caída supone un alivio para muchos, ya que un repunte de los precios del petróleo ha precedido a 11 de las 12 últimas recesiones estadounidenses – haga clic aquí para leer más al respect.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes