Crédito europeo: la divergencia entre los mercados de bonos y de derivados de crédito

En los mercados existe la creencia generalizada de que el ciclo económico sigue los pasos de EE. UU. y que, por tanto, un mercado desarrollado no puede entrar en recesión sin que antes lo haya hecho EE. UU. Sí, EE. UU. es la economía más grande y, dada la opinión general del mercado de que estamos en una fase avanzada del ciclo, es comprensible que todo el mundo centre su atención en los datos de EE. UU. y en el aplanamiento de su curva de tipos.

Pero lo que de verdad ha acaparado los titulares en los últimos meses ha sido la economía de la zona euro, cuyos datos siguen decepcionando: el crecimiento real se sitúa en su nivel más bajo desde la crisis de la deuda soberana, Italia ya está oficialmente en recesión tras dos trimestres consecutivos de crecimiento negativo, mientras que Alemania la ha rozado, al publicar un crecimiento nulo en el cuarto trimestre tras un dato negativo en el tercero.

Solo el tiempo dirá la zona euro entra en recesión, pero si eso sucede, aunque el crédito europeo probablemente tendrá un mal comportamiento, este no será tan extremo como el que vimos en la crisis de la deuda pública de los años 2011 y 2012. Y ello no solo porque el BCE sigue siendo un inversor importante en el mercado (con las inversiones de su expansión cuantitativa), sino también porque la composición del mercado ha cambiado considerablemente con el tiempo, y el índice de bonos corporativos europeos está ahora más diversificado.

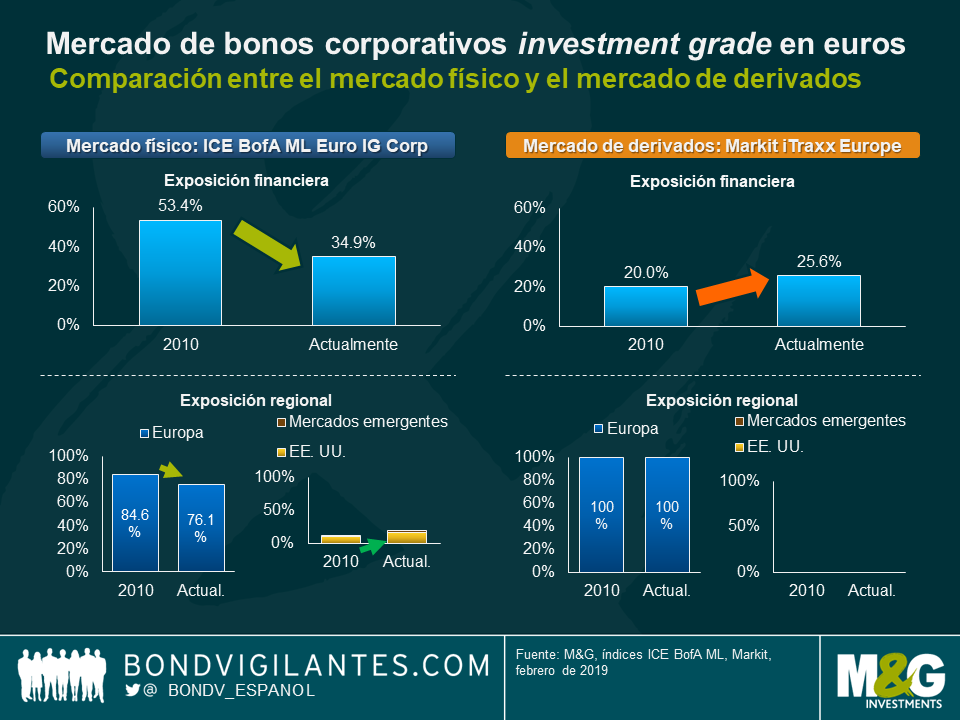

Echemos un vistazo a los gráficos de abajo: a la izquierda podemos ver dos formas en las que el índice de grado de inversión (investment grade) europeo ha cambiado desde 2010. En primer lugar, la exposición al sector financiero se ha reducido considerablemente, del 53% en 2010 al 35% actual. En general, como vimos en la crisis de deuda pública europea de 2011 y 2012, el sector financiero es uno de los que más se ven afectados durante una recesión. En segundo lugar, la concentración regional del índice se ha reducido, del 85% en Europa en 2010 al 76% actual, una exposición que han ocupado principalmente EE. UU. y los mercados emergentes, por lo que el índice presenta una mayor diversificación geográfica.

También resulta interesante hacer esta comparación con el mercado de derivados de crédito en euros (como vemos en la derecha). La composición del índice de swaps de CDS (iTraxx) también ha cambiado, pero al revés: la exposición al sector financiero ha aumentado en torno a un 6%, mientras que la exposición regional a Europa sigue siendo del 100%. Aunque pueda parecer extraño que la composición de ambos índices ha cambiado de forma opuesta, hay buenas razones que explican por qué ha sucedido así: el índice físico es un índice ponderado por capitalización de mercado que incluye empresas que emiten en euros. El índice de derivados en un índice de ponderaciones equitativas que solo incluye empresas europeas. Por consiguiente, con el tiempo el índice físico ha podido beneficiarse de algunos de los acontecimientos que se han producido en el mercado de crédito europeo, aumentando su diversificación. El sector bancario ha tomado prestado menos dinero que las empresas tradicionales, ya que los primeros trataron de cumplir tras la gran crisis financiera y la crisis de deuda de la zona euro, y sus bonos no cumplían los requisitos del programa de compras de la expansión cuantitativa del BCE, lo que ha reducido las ventajas de la reducción de los rendimientos que sí logró la deuda corporativa.

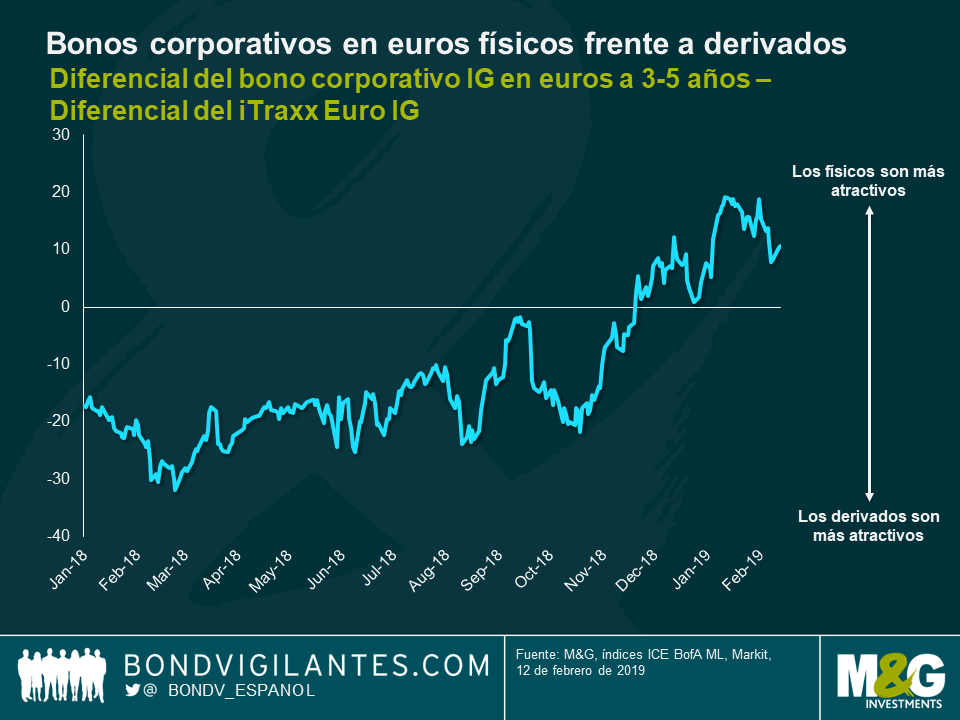

¿Qué significa todo esto para los inversores? En primer lugar, si la zona euro vuelve a caer en recesión, será importante tener en cuenta que el índice de derivados podría verse más afectado que en el pasado, mientras que el índice de bonos físicos podría aguantar relativamente mejor gracias a su mayor diversificación (a pesar del aumento de su exposición a BBB, que ha pasado del 48% en 2012 al 59% actual). Además, el índice iTraxx Euro IG se ha comportado mejor que el mercado físico últimamente (véase el gráfico de abajo) y sus valoraciones parecen ahora relativamente elevadas. Todo ello supone una oportunidad para los inversores de reducir el riesgo/cubrir sus carteras mediante posiciones cortas en este índice (es decir, comprando protección).

En cambio, si se desea aumentar en cierto modo el riesgo de crédito en euros, pero en el fondo se teme una recesión en la zona euro, un buen modo de hacerlo sería mediante los Reverse Yankees. Se trata de bonos emitidos por empresas estadounidenses en euros, un mercado que ha crecido considerablemente en los últimos años y que debería verse menos afectado por una recesión en la zona euro.

Solo el tiempo dirá si la zona euro entra en recesión de forma inminente. En cualquier caso, el cambio en la composición del crédito europeo en los diez últimos años demuestra que los inversores siempre deberían tener en cuenta la constitución de los índices y mercados en los que invierten.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes