¿Ha dejado de verdad atrás lo peor Europa?

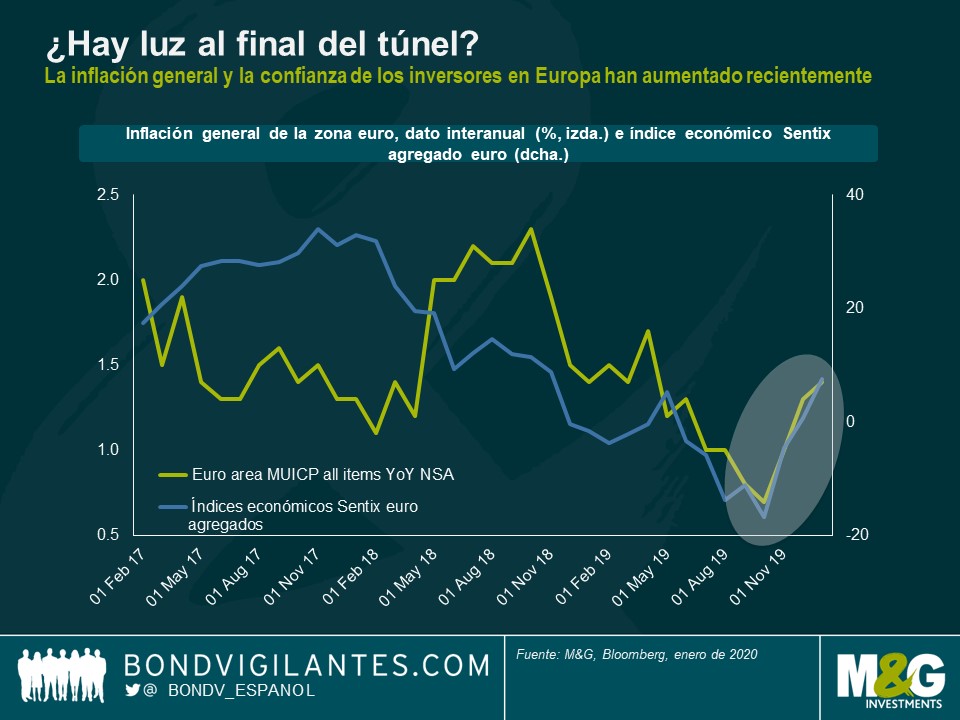

Cada vez más indicadores recientes han apuntado a que la economía europea podría haber salido del peligro y encaminarse hacia una recuperación más sólida. Por ejemplo, mientras que la inflación europea sigue muy por debajo del objetivo de inflación del BCE ligeramente inferior al 2%, cabe destacar que en realidad la tasa general interanual se ha multiplicado por dos, pasando del 0,7% en octubre de 2019 al 1,4% en enero de 2020. Incluso el índice PMI de actividad industrial de la zona euro, uno de los mayores motivos de preocupación para los inversores europeos durante 2018, parece haber tocado fondo en septiembre de 2019 y retoma ahora una ligera trayectoria al alza. La confianza entre los inversores europeos también ha mejorado considerablemente. Fijémonos, por ejemplo, en el índice económico Sentix de la zona euro —medida de la confianza de los inversores—, que ha repuntado con fuerza desde su mínimo de octubre de 2019, subiendo en enero de 2020 hasta su nivel más alto desde noviembre de 2018.

La pregunta clave es, por supuesto, si Europa ha dejado de verdad atrás lo peor o no. Yo diría que aún es demasiado pronto para afirmar rotundamente que sí. En primer lugar, a pesar de los recientes brotes verdes, el crecimiento económico en Europa sigue débil y frágil. En efecto, con solo un 0,1% de crecimiento del PIB real, el cuarto trimestre de 2019 supone el trimestre más débil de la zona euro desde el primero de 2013. Las economías de Francia (-0,1%) e Italia (-0,3%) sufrieron una clara contracción. Además, los riesgos de recesión relacionados con Alemania volvieron a resurgir con fuerza. En términos interanuales, la producción industrial alemana descendió un 6,8% en diciembre de 2019, su mayor caída desde la crisis financiera global. Por tanto, la situación en Europa podría empeorar antes incluso de que mejore.

Además, hay varios riesgos adicionales importantes de fondo que podrían empañar las perspectivas de la zona euro.

- Coronavirus: Evidentemente, aún es demasiado pronto para prever en toda su magnitud el impacto económico del brote de coronavirus en China —y, por extensión, su impacto en la dinámica de crecimiento global— con un grado de seguridad razonable. Sin embargo, si la situación empeora, es casi seguro que el crecimiento del PIB europeo se vería afectado. La demanda china de productos europeos podría fallar y las cadenas globales de suministro se verían alteradas. Aparte del lastre económico, cualquier nueva escalada de la situación del coronavirus también podrían provocar tensión en los mercados globales con una reducción del apetito de riesgo, como señaló el Consejo de la Reserva Federal en su último Informe de política monetaria.

- Guerras comerciales: aunque tanto EE. UU. como China adoptaron un tono más constructivo —de hecho, la semana pasada China anunció que reducirá a la mitad los aranceles a más de 1.700 productos estadounidenses—, el riesgo adicional de deterioro o ruptura de las negociaciones no ha desaparecido. Aunque las disputas comerciales entre EE. UU. y China se resuelvan definitivamente, es del todo posible que la administración Trump mueva rápidamente el foco hacia Europa. Al fin y al cabo, este año hay elecciones en EE. UU. y las medidas proteccionistas son populares entre una parte nada despreciable de los electores.

- Brexit: tras la salida del Reino Unido de la Unión Europa el 31 de enero de 2020, el periodo de transición de once meses ha comenzado. El reloj está en marcha y, de no ampliarse el plazo, que poquísimo tiempo para negociar un acuerdo comercial amplio entre ambas partes. El riesgo para la UE es, por supuesto, que a partir del 1 de enero de 2021 el comercio con el Reino Unido se lleve a cabo en las condiciones de la OMC, lo que podría alterar las cadenas de suministro y empañar la actividad económica.

- Situación política italiana: Como hemos analizado en una reciente publicación del blog, aunque La Liga de Salvini fue derrotada en las elecciones regionales de Emilia-Romaña, el gobierno nacional italiano sigue bajo presión, por un lado, por la creciente popularidad de La Liga y, por otro, por el menguante apoyo al Movimiento Cinco Estrellas, al otro lado del espectro político. La caída del gobierno italiano provocaría una conmoción en los mercados europeos y aumentaría una incertidumbre política que podría pesar fuertemente en una economía italiana ya renqueante.

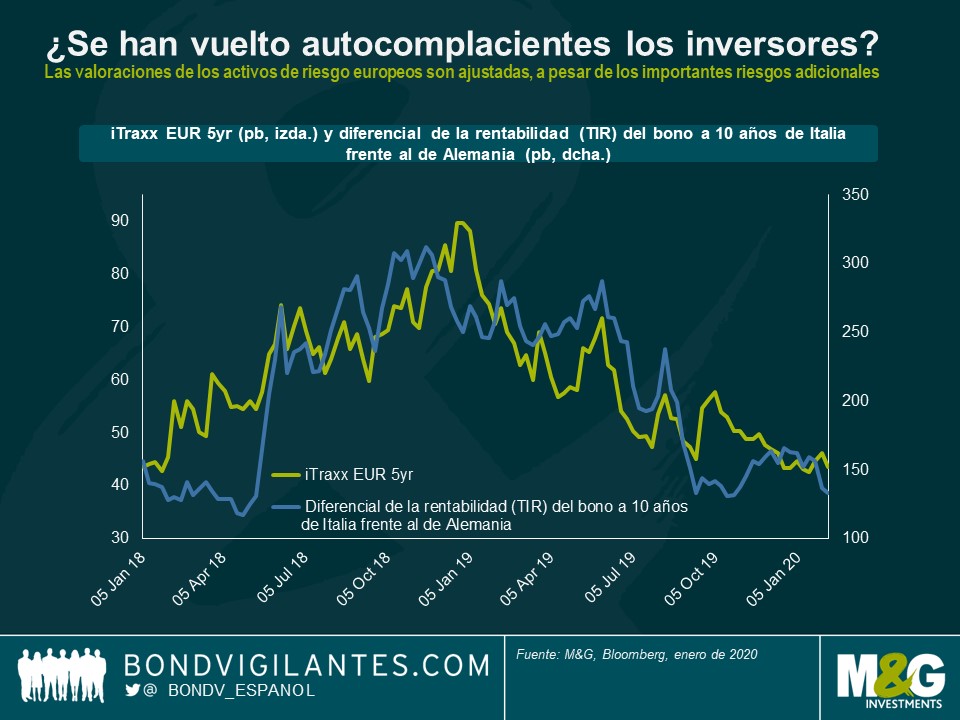

Ante estos riesgos, y teniendo en cuenta la persistente debilidad de los datos de crecimiento, creo que las valoraciones de los activos de riesgo europeos son extraordinarias. En los niveles actuales, apenas queda margen de error. Por ejemplo, el iTraxx EUR 5yr, barómetro del mercado de crédito de grado de inversión europeo, cotiza actualmente solo a unos 44 puntos básicos (pb) y la rentabilidad (TIR) de los bonos del gobierno italiano a 10 años se sitúa a unos insignificantes 130 pb por encima de la del Bund a 10 años. Básicamente, apenas hay margen de error, ya que (prácticamente) hemos vuelto a niveles de mercado que no se registraban desde principios de 2018. Y esto es lo que considero sorprendente, porque entonces el optimismo en los mercados era mucho mayor al actual, rozando la euforia. El discurso predominante era el de un crecimiento sincronizado global y la recuperación europea. De los riesgos políticos europeos apenas se hablaba. En resumen, los participantes del mercado se confiaron.

Y todos sabemos lo que sucedió después en 2018. Las guerras comerciales se intensificaron repentinamente, los partidos populistas de La Liga y el Movimiento Cinco Estrellas dispararon su voto en las elecciones italianas de marzo de 2018 y los datos económicos mundiales se desplomaron. Como consecuencia, la confianza de los inversores se deterioró y los mercados entraron rápidamente en una fase prolongada de aversión al riesgo, provocando rentabilidades anuales muy negativas en todos los activos de riesgo. No estoy diciendo que la historia vaya a repetirse. Pero no puede evitar pensar que los mercados han vuelto a precipitarse y el exceso de confianza vuelve a ser la nota dominante. Desde luego que los bancos centrales están dando mucho respaldo, especialmente el BCE, ofreciendo factores técnicos favorables y, por tanto, sosteniendo los precios. Pero cabe recordar que, entre enero y septiembre de 2018, el BCE estaba comprando activos por un importe de hasta 30.000 millones de euros al mes —un 50% más que ahora— y eso no impidió que los mercados sufrieran ventas masivas. Por tanto, creo que hay motivos para la prudencia por lo que respecta a los activos de riesgo europeos. Ahora mismo, reducir la exposición al riesgo de mercado e incrementar la calidad crediticia me parecen medidas prudentes.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes