El nuevo taper tantrum – Perspectivas del segundo semestre de 2020

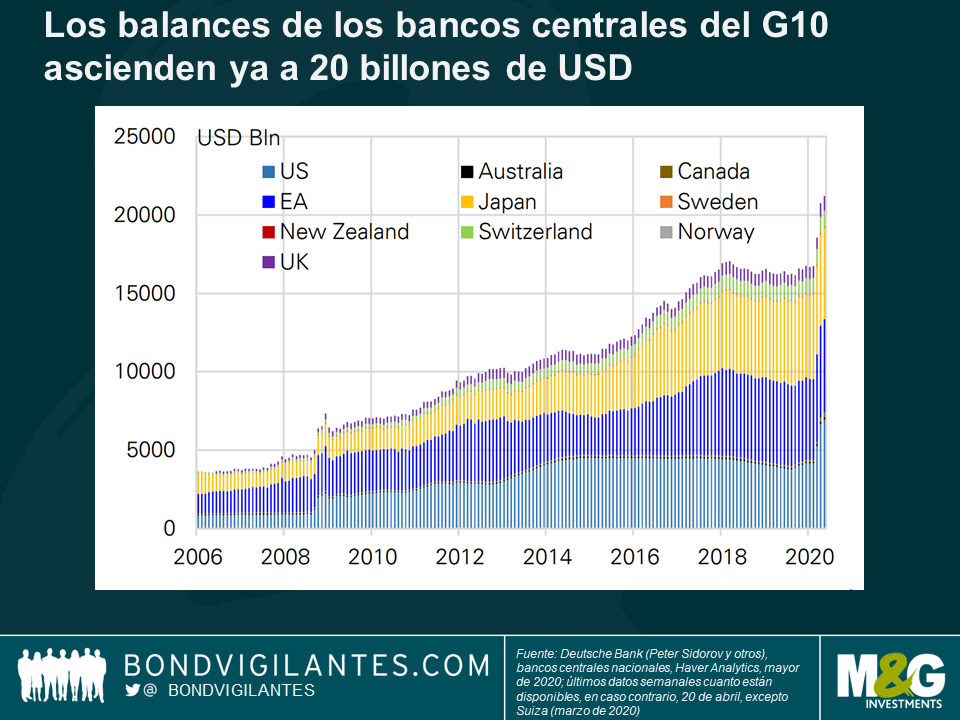

En la primera mitad del año asistimos a una de las correcciones de mercado más rápidas y contundentes de la historia, debido a la propagación de la covid-19 por todo el mundo. Igual de inauditas fueron la velocidad y la magnitud de la posterior recuperación, gracias principalmente a los gobiernos y los bancos centrales, que pusieron toda la carne en el asador para impulsar la liquidez y devolver la confianza. Combinando el estímulo fiscal y monetario, se estima que la respuesta política a nivel mundial alcanza los 14 billones de dólares y sumando. Ante todo esto, ¿qué va a suceder con los mercados mundiales ahora que iniciamos la segunda mitad de 2020 y después?

El taper tantrum de 2020

En la segunda mitad del año todo girará en torno al nuevo taper tantrum. El primero se produjo cuando la Fed redujo su balance, lo que provocó un aumento de las rentabilidades (TIR) del Tesoro, al anunciar el banco central la reducción gradual de su programa de expansión cuantitativa en 2013. Este tendrá lugar cuando los ERTES de los países desarrollados lleguen a su fin.

Los países vuelven a abrir sus economías para limitar los daños económicos, especialmente en el hemisferio norte, donde los gobiernos han mostrado su interés por respaldar el crecimiento hasta el gasto en vacaciones. La falta de vacuna hace casi inevitable una aceleración de los casos de covid-19, aun con medidas como el confinamiento local. Sin embargo, las tasas de fallecimiento serán menores que en la «primera ola» por diversos motivos: ahora contamos con mejores tratamientos (p. ej., los esteroides reducen las tasas de mortalidad en las unidades de cuidados intensivos), hemos aprendido algunas lecciones para proteger a los más vulnerables y puede que la mayoría de estos ya haya fallecido en la primera ola. Muchas economías desarrolladas volverán probablemente a una cierta normalidad.

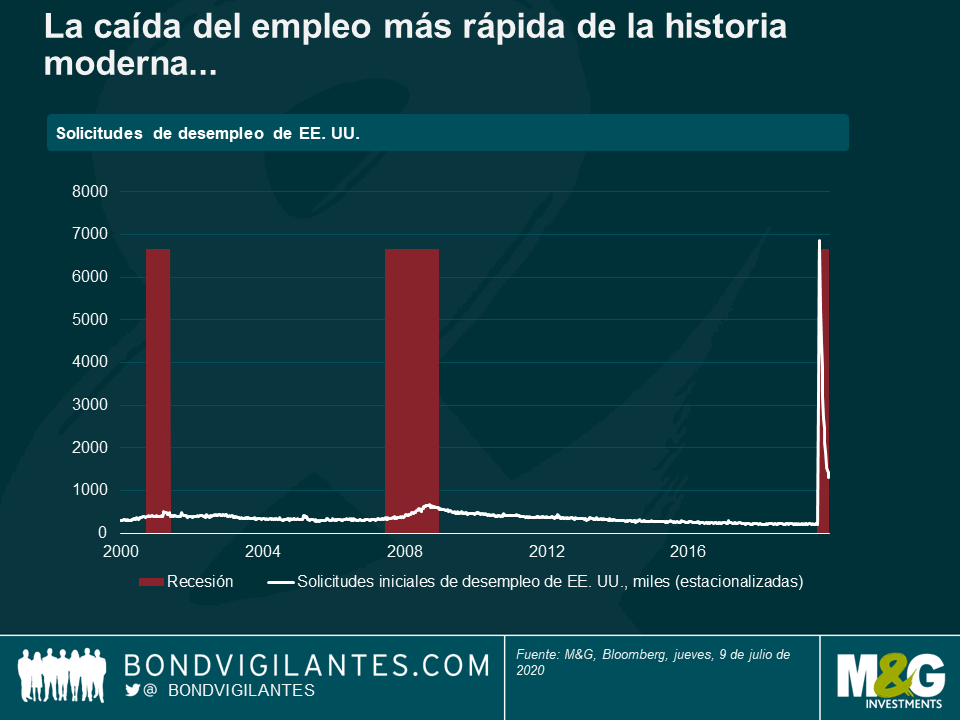

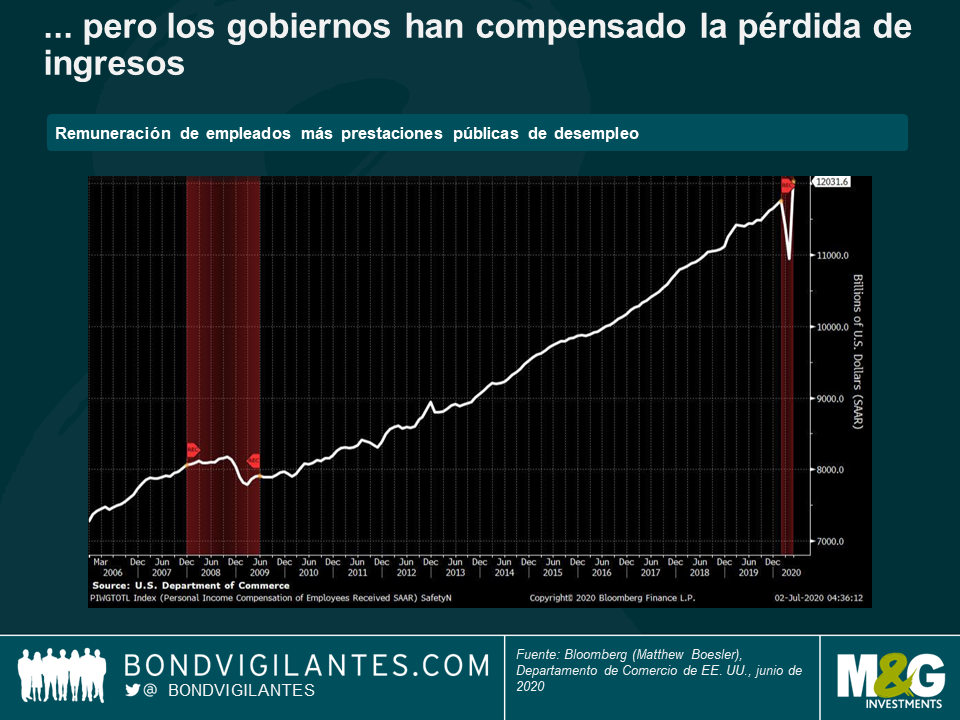

Sin embargo, a pesar del reciente repunte del empleo (miren los datos de EE. UU. de la semana pasada), el desempleo sigue siendo extraordinariamente alto. El empleo en EE. UU. ha aumentado en 12 millones desde febrero, mientras que en el Reino Unido hay más de 9 millones de personas sin trabajo, más de una cuarta parte de la población activa del país. De momento, los daños económicos sufridos por las personas se han mitigado en gran medida por los ERTES, por los cuales el gobierno paga una gran parte de los salarios a los empleados que, de lo contrario, habrían sido despedidos. En consecuencia, con pocas cosas en las que gastar dinero durante el confinamiento, muchas personas han conseguido ahorrar o reducir su deuda.

En EE. UU., gracias a la Ley CARES, el mayor plan de estímulo económico de la historia del país, se da la circunstancia de que a algunos trabajadores les ha ido mejor sin trabajo que cuando estaban en su anterior empleo. Con el pago directo a los ciudadanos estadounidenses y los préstamos a las empresas, los 2 billones de dólares de la ley suponen el 10% del PIB de EE. UU., una cantidad mucho mayor que los 800.000 millones de la Ley de recuperación de 2009. Si sumamos la remuneración de los empleados y las prestaciones por desempleo del gobierno, se da la extraña circunstancia de que actualmente los estadounidenses tienen unos ingresos medios superiores a antes de la covid-19. Es una recesión bastante rara, ya que normalmente en estos periodos los ingresos personales no se disparan.

El peligro está en la reacción

Pero, ¿qué va a suceder cuando empiece a retirarse este estímulo? Los niveles de deuda pública han aumentado vertiginosamente desde marzo, mientras que la recaudación fiscal se ha hundido y los costes del desempleo se han disparado. En la mayoría de las economías de mercado, los déficits han superado con creces el 10%, mientras que la deuda en relación con el PIB ha llegado en general o incluso sobrepasado el 100%. Aunque hay mucho debate sobre si esto es importante (véase el reciente libro de Stephanie Kelton, The Deficit Myth, que da a entender que podemos imprimir dinero para librarnos del problema; o Angrynomics, Eric Lonergan (de M&G) y Mark Blyth, que afirma que los tipos de interés soberanos negativos hacen que este sea el momento para invertir en infraestructuras), la mayoría de los gobiernos desea reducir gradualmente la ayuda a la economía a medida que avance el año. En el Reino Unido, esto supone que los pagos de los ERTEs del gobierno se reducirán en agosto y octubre, lo que devolverá cierta presión sobre el salario de los empleados.

¿Qué va a pasar entonces? En previsión del fin de los ERTES, el comercio minorista británico en particular ya ha anunciado despidos masivos. ¿Cuántos trabajadores en ERTE de todo el mundo no se dan cuenta de que en realidad están en paro? Por ello, además de por el continuo impacto de la covid-19 en los viajes y el comercio mundiales y la inquietud por la distancia social (aunque lejos del pico), hablar de una recuperación en forma de «V» se antoja difícil ante el entorno al que nos enfrentamos, a pesar de los tipos bajos y la continuación de un cierto estímulo fiscal.

Lecciones de la historia

Es probable que el estímulo fiscal y los niveles de deuda sigan aumentando desde ahora. ¿Cómo lo afrontaremos? Las tres opciones habituales son: crecimiento, inflación o impago. La respuesta es básicamente la misma que las políticas que permitieron al Reino Unido reducir su deuda en relación con el PIB del 250% tras la II Guerra Mundial. Estamos hablando de ciertas medidas de represión financiera, como obligar a los bancos a mantener muchos bonos de gobierno. En EE. UU., hubo que provocar la bajada de las rentabilidades (TIR) de los bonos a niveles bajos, como hemos visto en Japón desde 2016 y en Australia desde marzo de este año. Dicho control de la curva de tipos ya es objeto de animado debate entre la Fed (el control de la curva se diferencia de la expansión cuantitativa en que se marca un objetivo de precio o rentabilidad de un bono, en lugar de simplemente comprar un número estipulado de bonos). ¿Podríamos llegar a ver también tipos negativos del Banco de Inglaterra y la Fed? Si la crisis continúa, puede que sí.

También debemos tener en cuenta la independencia de los bancos centrales. Paul Tucker, anterior subgobernador del Banco de Inglaterra, ha alertado de que, dado que la institución está comprando ahora básicamente el mismo valor de Gilts que emite el Tesoro (además de ofrecer al Gobierno una especie de descubierto para la pérdida de recaudación fiscal), se corre el riesgo de que se le considere el brazo financiero de las autoridades del Reino Unido.

¿La vuelta de la inflación?

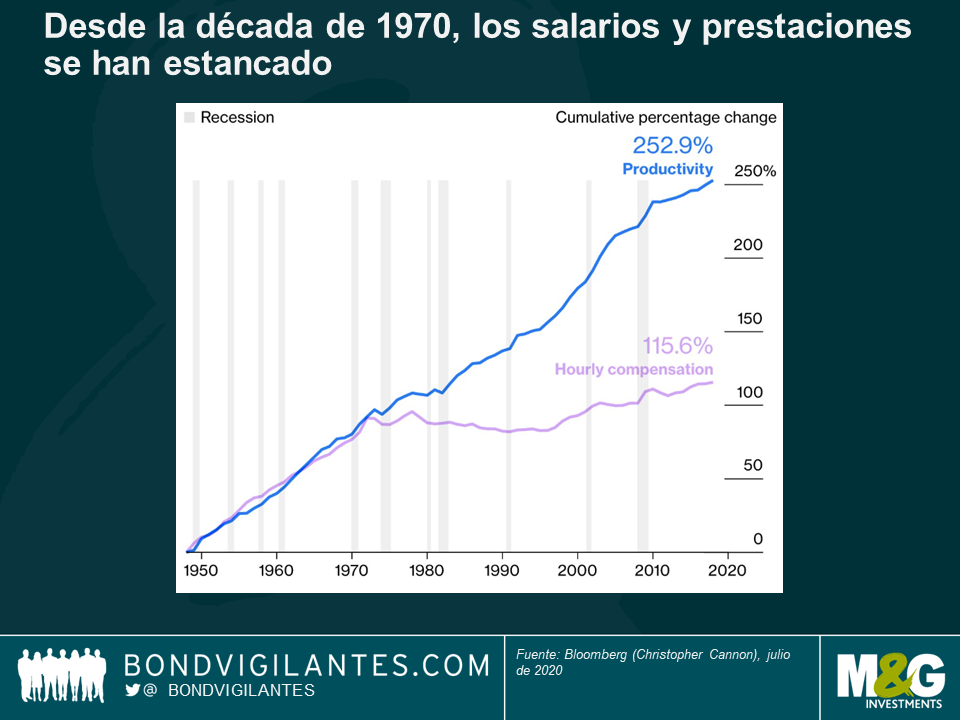

¿Aumenta esto las probabilidades de inflación? Aún no se sabe y en gran medida depende de quién gane la batalla entre el trabajo y el capital en la recuperación. El trabajo lleva décadas perdiendo. ¿Cambiará esto la covid-19? Por ahora, los datos no son alentadores: el último análisis del grupo de expertos Brooking Institute de EE. UU. afirma que el 20% de trabajadores que cobra los salarios más bajos han sufrido las mayores tasas de desempleo, por lo que las esperanzas de que salgamos de la crisis queriendo retribuir a los trabajadores esenciales con bajos salarios (enfermeros, repartidores, empleados de supermercados) se han visto frustradas. Una cierta inflación provocada por la oferta sigue siendo posible, gracias a los alimentos sin recolectar y la interrupción de la logística. La inflación de la cesta de la compra subió en marzo, pues las tiendas pusieron fin a las promociones y limitaron la gama de productos (una inflación que afectó mucho más a las familias con rentas más bajas, debido a que el confinamiento les obligó a comprar más comida gastar tanto en otros artículos y actividades menos inflacionistas). Pero la demanda provocada por la demanda parece muy poco probable en general.

Según la cree, expansión cuantitativa equivale a inflación. ¿Es verdad? El crecimiento de la masa monetaria es enorme, pero también lo es desplome de la velocidad del dinero (es decir, el ritmo al que circula en la economía). Algunos sostienen que el efecto más potente de la expansión cuantitativa es el que tiene en la moneda: al imprimirse dinero, la moneda se deprecia y se genera inflación por los precios de los productos importados. Pero, ¿qué sucede si hay expansión cuantitativa en todas partes? ¿Qué pasa si todo el mundo intenta depreciar su moneda? No tiene ningún efecto. El famoso bajista Albert Edwards va aún más allá al afirmar que el control de la curva de tipos provoca incluso menos inflación, puesto que países como Japón han logrado mantener los tipos bajos sin tener que comprar muchos bonos: el efecto de la señal es tan potente que ni siquiera hay expansión monetaria.

Posicionamiento de cara al nuevo taper tantrum

Crédito

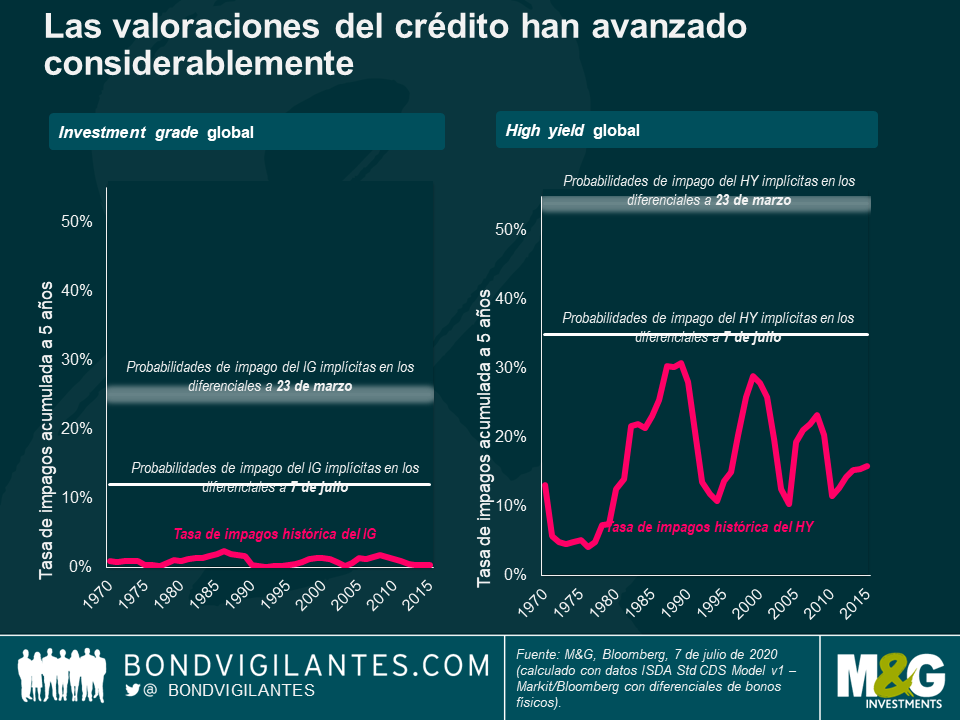

Mucho ha llovido desde los mínimos de marzo, que ofrecieron algunas oportunidades excelentes para compensar con creces el riesgo de impago como inversores en crédito. Los bonos corporativos, en su nivel más bajo (23 de marzo de 2020) descontaba unas tasas de impago del investment grade y el high yield del 25% y el 54%, respectivamente, rozan ahora su valor razonable (descontando un 12% y un 35% a 7 de julio de 2020). Sin duda, esto se ha debido principalmente a las compras de los bancos centrales, en particular el high yield, donde hemos visto y cabe esperar más impagos.

A pesar de los importantes volúmenes de emisiones, los diferenciales del high yield han avanzado mucho. El principal motivo no es fundamental, sino la intervención de la Fed, que por primera vez ha comprado fondos cotizados (ETF) high yield y bonos high yield cuya calificación fue revisada a la baja después del 22 de marzo. Cuesta alegrarse por unas valoraciones del crédito a esos niveles. El investment grade sigue ofreciendo cierto valor: estas compañías tienen muchos trabajadores, por lo que desde el punto de vista político es fácil (y probablemente adecuado) brindarles apoyo.

El respaldo de la Fed también plantea la pregunta de si es justo que esas compañías sobrevivan. Hemos perdido el poder creativo de la destrucción, por el que lo viejo hace sitio a lo nuevo. ¿Se está asignando el capital de forma correcta y eficiente? Hemos visto cómo el crecimiento y la productividad se estancaron en esas condiciones en Asia al final del siglo pasado.

Mercados desarrollados

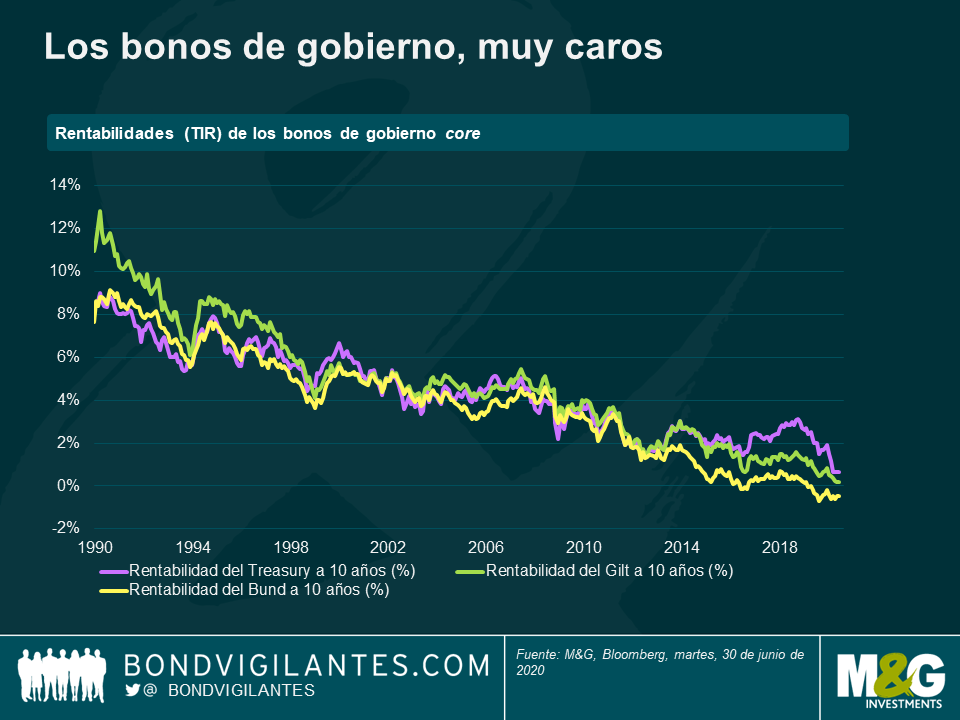

A pesar del enorme estímulo fiscal que hemos visto, cuesta ser pesimistas sobre los bonos de gobierno ahora, dado el entorno de control de rentabilidad en que vivimos. Y a los bonos les gustan las malas noticias: aunque sin duda son muy caros, ofrecen potencial alcista en caso de que el pesimismo vuelva a los mercados en la segunda mitad. Ante la improbabilidad de que la inflación aumente considerablemente a corto plazo, no me importa tener duración en la cartera.

En Europa, el Plan de recuperación y el continuo Programa de compras por la emergencia de la pandemia (PEPP) han sido favorables. E igual de importante que el propio gasto previsto es la sensación de reparto de cargas cuando se trata de contener el riesgo de ruptura de la UE. A pesar de una cierta resistencia a los planes de estímulo por parte de los países más austeros del euro, los BTP italianos y otros bonos periféricos se han comportado mucho mejor que los bonos de gobierno core desde el anuncio. No estoy convencido de que los BTP seguirán subiendo mucho más tras su contundente repunte. Al reducirse los diferenciales, los flujos se están ralentizando, por lo que la demanda probablemente pasará a otros bonos soberanos de alto rendimiento de la región que el BCE y los inversores han comprado menos hasta ahora. Por ello, me gustan bonos como el de los Países Bajos a diez años.

Mercados emergentes

Sí que veo valor en la deuda de los mercados emergentes. En primer lugar, ofrece unas rentabilidades (TIR) reales más altas que los bonos de los mercados desarrollados. Además, las divisas emergentes han quedado rezagadas en la recuperación, lo que implica que algunos bonos en divisa local ofrecen valor atractivo (un dólar permite comprar más). Sin duda, los mercados emergentes se enfrentan a dificultades debido a la covid-19, sobre todo por los obstáculos al comercio global, pero la mayor intervención de los bancos centrales de los mercados emergentes que hemos visto antes está siendo de ayuda y hay focos regionales de valor relativo. Por ejemplo, cabría esperar que Asia se comporte mejor que otras regiones emergentes, dado que los elevados tipos reales hacen que sus divisas resulten bastante atractivas para los inversores. Además, muchas de estas economías son exportadoras netas, por lo que esto también debería mejorar sus balances de cuenta.

Divisas

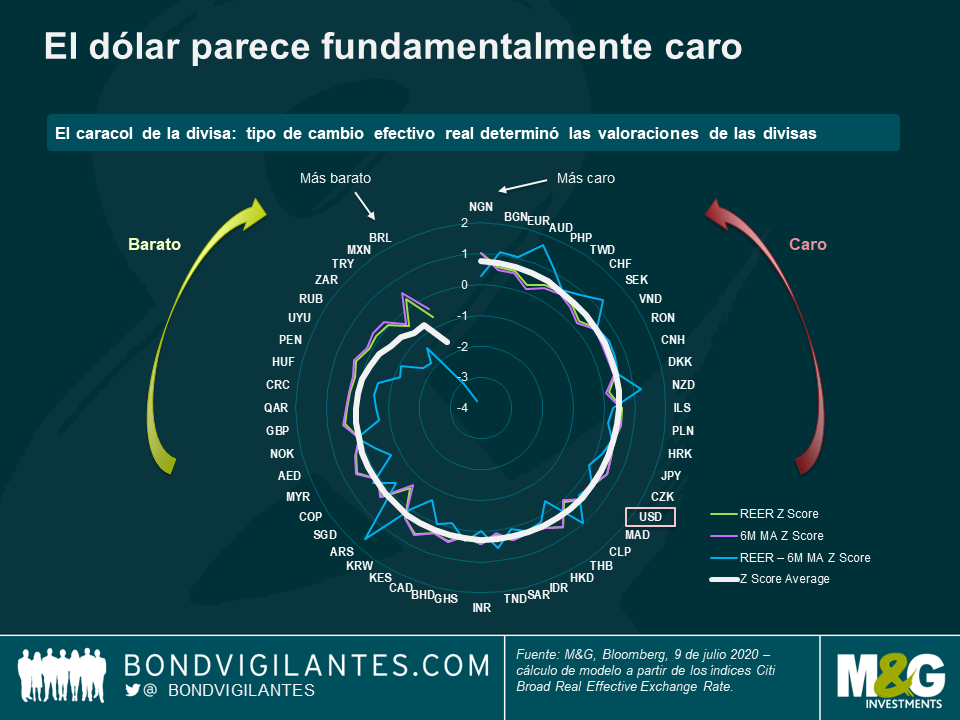

Probablemente veamos una cierta reversión a la media en las valoraciones que registraron fuertes movimientos en el primer semestre. Aunque las divisas de los mercados emergentes parecían verdaderamente baratas en general en la primera mitad del año, a partir de ahora espero más movimiento en función de los fundamentales. Por tanto, preveo una rotación en detrimento de algunas de esas divisas que han repuntado con fuerza (p. ej., la rupia indonesia) en favor de otras de países con una situación fiscal y un banco central fuertes, pero las valoraciones siguen pareciendo atractivas (p. ej., el rublo ruso). También apostaría por las divisas de beta elevada (p. ej., las que dependen considerablemente de las divisas o de la demanda externa en lugar de la interna) para beneficiarse de cualquier reversión a la media de la segunda mitad del año. También sigo muy pendiente de los movimientos centrales: quiero invertir en divisas de países cuyos bancos centrales han sido relativamente prudentes al ampliar sus balances (como el dólar neozelandés, frente al australiano), aunque en tipos preferiría emisores cuyos bancos centrales ofrezcan un claro respaldo.

Al contrario que muchas divisas emergentes, el dólar estadounidense parece muy caro desde el punto de vista fundamental. A pesar de ello, tenga cierta exposición al dólar, ya que cumple su función en un entorno de aversión al riesgo. Sin embargo, en general, prefiero el yen japonés por la mejor diversificación y la protección frente a la aversión al riesgo que ofrece. También tengo posiciones en euros, dado que el BCE ha eliminado gran parte de riesgo bajista en la región gracias a su contundente programa de compras. Se ha convertido en un activo muy cíclico (subiendo cuando mejora la confianza, un comportamiento contrario al del dólar), por lo que lo tengo frente a la divisa «refugio seguro» de la región, el franco suizo.

Acción a corto plazo, impacto a largo plazo

El foco de los mercados financieros se mueve rápidamente. Ya vimos con qué rapidez en la primera mitad de 2020. Tras la fuerte y rápida ola de ventas provocada por el pánico ante la propagación de la covid-19 por todo el mundo, la importante recuperación de los precios de los activos nos revela el nuevo enfoque del mercado: la magnitud sin precedentes del estímulo fiscal y monetario. Ante la pérdida de millones de empleos en solo unos meses, no tengo ninguna duda de que este estímulo es lo que mueve los mercados: factores técnicos, no los fundamentales. Creo que el foco puede cambiar igual de rápido en el segundo semestre, al otro lado de la moneda: ¿cómo se tomarán los mercados el inevitable fin del puente monetario y fiscal?

A simple vista, los gobiernos y los bancos centrales han logrado contener buena parte de las consecuencias financieras de la caída de la demanda provocada por el confinamiento. Ahora el peligro está en la reacción. Por ello parece difícil defender la idea de una recuperación en forma de «V». Y la respuesta a corto plazo de los gobiernos y los bancos centrales plantea preguntas a más largo plazo. ¿Cómo nos libraremos de esta deuda? ¿Crecimiento? Parece poco probable que el crecimiento tendencial sea mayor después esta crisis que tras la anterior. ¿Inflación? Los bancos centrales no han podido alcanzar sus objetivos de inflación ni siquiera en los buenos tiempos, por lo que ¿qué posibilidades tienen ahora de inflar la deuda? ¿Impago? No hay necesidad de ello si uno puede imprimir su propia moneda, pero podríamos ver alguna medida de gracia por la deuda (p. ej., la condonación de los préstamos de estudiantes), impuestos al patrimonio y expropiaciones, e incluso la cancelación de bonos de gobierno en manos de bancos centrales en el marco de la expansión cuantitativa. ¿Y qué pasa si el mercado deja de creer que los bancos centrales son independientes? ¿Podría ser el estímulo final para que las expectativas de inflación vuelvan a los mercados desarrollados y, tras décadas perdiendo, se impondrá esta vez el trabajo al poder del capital? Las medidas de unos pocos meses plantean estas y más preguntas. Puede que tengamos que esperar años para saber las respuestas.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes