Titulares de cuentas bancarias en Suiza: los tipos de interés negativos van a durar

PostFinance, el primer banco suizo considerado como «de importancia sistémica», acaparó los titulares de la prensa cuando anunció su intención de aplicar tipos de interés negativos a sus clientes con depósitos superiores al millón de francos suizos. Ahora, mucha gente se pregunta cuánto falta para que los bancos apliquen este enfoque a los ahorradores minoristas. Yo diría que no mucho, teniendo en cuenta la situación todavía difícil a la que se enfrentan las entidades suizas.

Parte de la economía helvética depende en gran medida de Europa, debido a sus importantes vínculos comerciales. Por este motivo, el Banco Nacional Suizo (BNS) está intentando incidir en el tipo de cambio EUR/CHF mediante una combinación de tipos de interés negativos e intervención directa en el mercado de divisas. En las dos primeras semanas tras las elecciones estadounidenses, los depósitos a la vista del BSN –el principal medio de financiación de compras de divisas, y por consiguiente un indicador de la intervención de la entidad en el mercado– han aumentado en más de 6.000 millones de francos suizos. Para ponerla en contexto, esta cifra representa aproximadamente la mitad de la intervención vista en la semana previa a la ruptura de la paridad fija entre el euro y el franco, en enero de 2015. Los inversores han considerado que el franco suizo, conocido como una divisa refugio, es un buen lugar para cubrirse frente a la política de reflación de Trump.

Es poco probable que el BNS suba su tipo de interés antes de que el Banco Central Europeo retire su programa de expansión cuantitativa (QE), dada la presión al alza que ello supondría sobre la divisa suiza. En base a la expectativa de que el BCE mantendrá inalterada su política de tipos negativos y prolongará su QE como mínimo en seis meses de cara a su próxima reunión de diciembre, todo apunta a que la política de tipos considerablemente negativos del BNS ha llegado para quedarse.

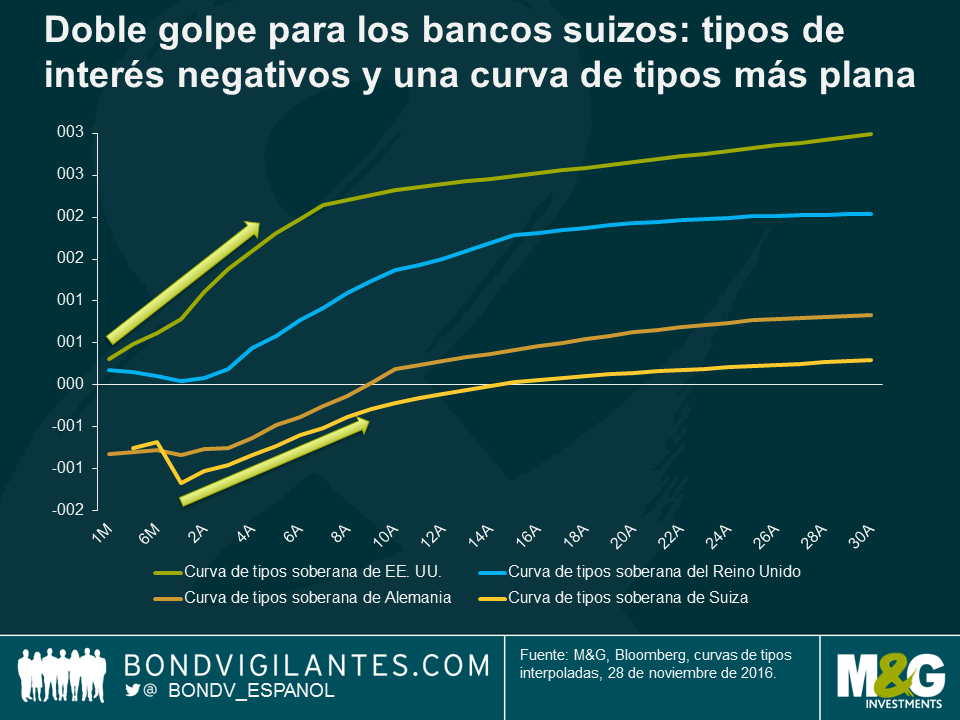

Hace unos meses escribí sobre la delicada situación en la que se encuentran los bancos suizos. El sector bancario del país está sufriendo en el entorno de tipos de interés negativos, y hasta hace poco, las mayores entidades se han mostrado reacias a repercutir estos intereses negativos a sus clientes particulares, pues temen erosionar parte de su base de depósitos. Además, los bancos suizos se enfrentan al problema adicional de una curva de tipos plana, que ha reducido el margen de interés neto en su negocio de transformación de vencimientos. En este último, los bancos explotan las primas por plazo, y la baja pendiente de la curva ha supuesto un nuevo lastre sobre su rentabilidad. Tal como muestra el siguiente gráfico, la curva de tipos suiza todavía es relativamente plana en comparación con las del Reino Unido y Estados Unidos, incluso tras la reciente caída de la deuda soberana a largo plazo. Las curvas estadounidense y británica se han visto particularmente castigadas durante este periodo de venta generalizada, dada la expectativa del mercado de que los gobiernos de ambos países elevarán sus emisiones de deuda para financiar el gasto público.

La pendiente de la curva de tipos suiza podría aumentar debido a factores técnicos como los diferenciales de rentabilidad en los mercados desarrollados, pero el entorno económico fundamental debería continuar presionando estas TIR a la baja. Aunque el crecimiento económico ha sido sorprendentemente sólido pese al obstáculo que supone una divisa sobrevalorada, la tasa de PIB real del país alpino continúa por debajo de su tendencia a largo plazo. La previsión de PIB del BNS para 2016 se estima en torno al 1,5%, y no se prevé una aceleración desde este nivel de crecimiento en los próximos años.

La economía también se halla lejos de generar presiones inflacionarias, y lleva dos años en territorio deflacionario. Si bien cabe esperar una cifra general de inflación positiva en los meses venideros, debido al aumento de los precios del petróleo, la inflación básica es todavía baja y limita el potencial al alza de los índices de precios de cara a los próximos años.

Por lo que respecta a desarrollos en materia regulatoria, los bancos suizos también se enfrentan a requisitos de capital más rigurosos para sus activos ponderados por riesgo, y a reglas más estrictas sobre su coeficiente de apalancamiento que sus homólogos en otros países, ya que el tamaño de algunas entidades hace que sean de importancia sistémica para la economía suiza. Los requisitos de capital más duros para los bancos helvéticos han recibido hasta un nombre en la escena regulatoria financiera: “el acabado suizo”.

Ante los desarrollos mencionados, los bancos suizos se ven obligados a encontrar nuevas formas de procurarse un modelo de negocio rentable. Ya hemos visto a bancos repercutir tipos negativos a través de mayores tarifas y tasas de financiación, pero ahora que PostFinance ha roto el hielo aplicando directamente intereses negativos a los depósitos de sus clientes particulares, mi expectativa es que otros grandes bancos harán lo mismo. Así, es probable que los tipos de interés negativos se conviertan en la nueva normalidad para los titulares de cuentas bancarias en Suiza, como mínimo en el medio plazo.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes