Outlook Semanal: Mercados Emergentes 1 – Trump 0

Pese a los planes de Trump, el presidente de Estados Unidos, de construir muros entre países e imponer barreras al comercio mundial, la clase de activos de Mercados Emergentes (ME), que otrora se consideraba la más vulnerable a sus políticas, no solo salió victoriosa en julio sino también desde que Trump ganó las elecciones en noviembre de 2016: los ME conforman 9 de las 10 clases de activos de renta fija más rentables en julio ante la mejoría de sus fundamentales y la reciente oleada de ventas, factores que han vuelto atractivas algunas de sus valoraciones y han seducido a los inversores para regresar a esta clase de activos. Los ME también se encuentran entre las regiones que mejores rendimientos han generado desde que Trump ganara las elecciones en noviembre de 2016: Desde entonces los bonos del Estado de México han rentado un 21%, los segundos mejor clasificados entre un grupo de 100 clases de activos de renta fija rastreados por Panoramic Weekly. Estos bonos se sitúan solo por detrás de los valores con garantía hipotecaria residencial estadounidenses distintos de agencias, que se han apreciado gracias a la mejora del crecimiento económico mundial y de EE.UU.

La actitud general de inclinación al riesgo vista en julio continuó en las últimas cinco sesiones de negociación al reforzarse las condiciones de rentabilidad óptima, a saber: un alivio de las tensiones suscitadas por el comercio mundial después de que EE.UU y la Zona Euro llegasen a un acuerdo para reducir a cero sus respectivos aranceles; una aceleración del crecimiento económico estadounidense hasta el 4,1% en el segundo trimestre, el ritmo más rápido desde 2014, aunque lo bastante inferior a las expectativas como para mantener plano el dólar y acallar a los que reclaman un endurecimiento de la política monetaria estadounidense; la confirmación por el Banco Central Europeo (BCE) y el Banco de Japón (BoJ) de sus programas de relajación monetaria favorables, en apoyo de los tradicionales activos de riesgo; y el abaratamiento del petróleo, un producto de importación caro y clave para muchos ME, hasta 67 USD/barril, disminuyendo respecto a 70 USD. Por otra parte, la deuda pública europea se vio mermada al acelerarse la inflación en la Zona Euro hasta el 2,1%, el ritmo más rápido registrado desde 2012.

Apuntan al alza:

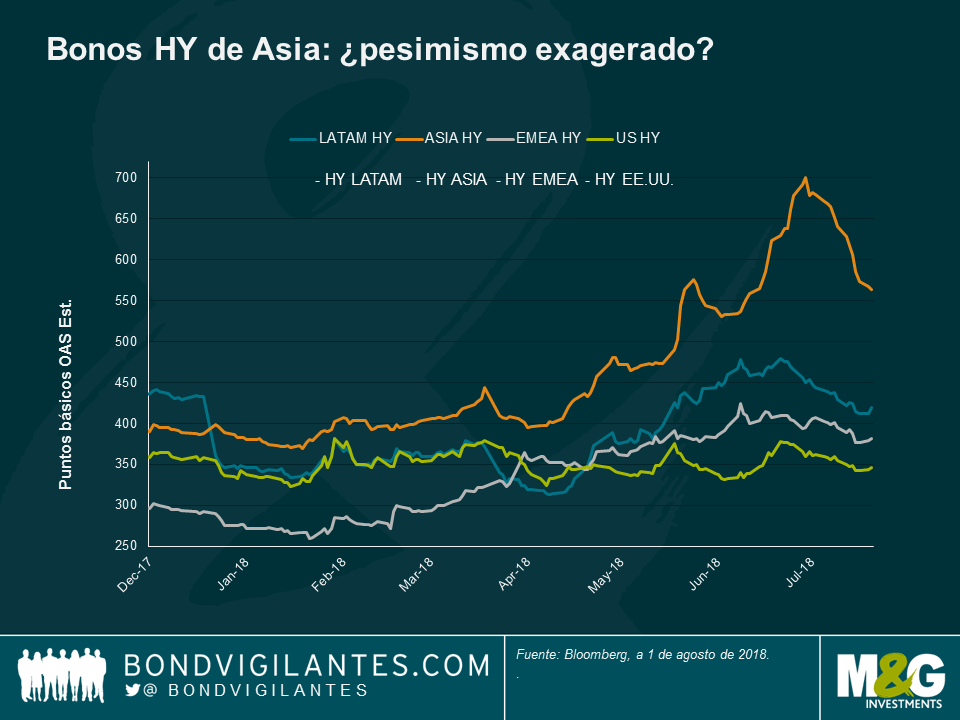

Bonos high yield de Asia, regresan con fuerza: Los bonos HY de Asia ganaron un 1,6% en las últimas cinco sesiones de negociación, lo suficiente como para compensar las pérdidas incurridas anteriormente, lo que eleva su rentabilidad a 12 meses al umbral de equilibrio. La clase de activos fue objeto de ventas masivas generalizadas a comienzos del año, especialmente tras intensificarse las tensiones comerciales entre China y EE.UU, lo que suscitó el temor de que los exportadores chinos y sus proveedores limítrofes regionales pudieran verse atenazados por los nuevos aranceles impuestos por EE.UU a los productos chinos. Las tensiones parecieron paliarse hacia finales de julio, sobre todo después del acuerdo de comercio alcanzado entre EE.UU y la UE. Los nombres HY asiáticos denominados en dólares estadounidenses también se vieron respaldados por una nueva batería de medidas fiscales chinas destinadas a ayudar a las empresas, al tiempo que el gobierno trata de poner freno a la escalada del crédito. La reciente oleada de ventas también ha hecho que algunas valoraciones resulten atractivas: los diferenciales de algunos valores inmobiliarios chinos alcanzaron nada menos que 800 puntos básicos con respecto a los valores del Tesoro, un nivel que, según algunos inversores, muestra una total falta de conexión con sus fundamentales (algunos arrojaron rendimientos de dos dígitos en julio). De acuerdo con el Banco Mundial, China ya ha adelantado a Estados Unidos como la economía líder mundial en términos de paridad de poder adquisitivo. Conozca más detalles sobre el comportamiento y perspectivas de los bonos de ME en este documento de Preguntas y Respuestas con la gestora de fondos Claudia Calich.

Bonos indios, buen repunte: Los bonos soberanos indios denominados en la moneda local se revalorizaron a pesar de la subida de tipos de interés en 25 puntos básicos aplicada por el banco central, hasta el 6,5%. La inflación, situada en un 5% anualizado, se encuentra por encima del objetivo del 4% fijado por el banco. No obstante, el banco central mantuvo su postura neutral, lo que supuso un alivio para los inversores que temían hallarse en los albores de un ciclo de endurecimiento monetario tras la segunda subida de tipos aplicada este año. La medida arrastró a la baja la rentabilidad del bono soberano a 10 años hasta el 7,7%, el mínimo en tres meses, y produjo una apreciación de la rupia hasta 68,4 unidades por dólar estadounidense, su nivel más sólido desde junio. Sin embargo, algunos inversores, siguen preocupados por el déficit presupuestario del país, especialmente ante las elecciones generales previstas el próximo año.

Apuntan a la baja:

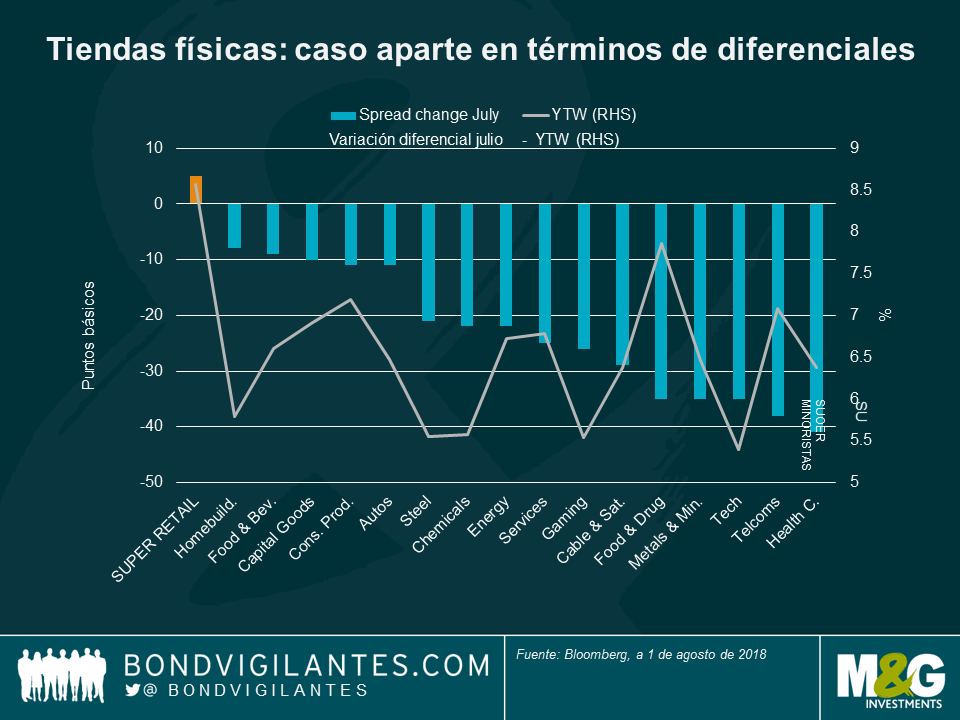

Super minoristas estadounidenses, elija sus 501: La prima de riesgo que los inversores exigen para ostentar bonos de Super minoristas estadounidenses con respecto al Tesoro aumentó en julio, aunque se redujo para las otras 16 categorías que componen esta clase de activos. El sector de Super minoristas estadounidenses amplió sus tres meses de desplome al verse afectado por el aumento de los arrendamientos, la competencia por Internet, los incesantes descensos de afluencia en centros comerciales y la dificultad que conlleva atraer a los milénicos pegados a las pantallas. Los compradores de todas las edades siguen apostando por la comodidad de comprar con un simple clic del ratón frente a realizar escapadas a las tiendas, por mucho encanto que esto pueda tener: entre los nombres HY de peor comportamiento en julio destacan una cadena de tiendas de alta costura y marcas de lencería femenina. Más boyantes se mostraron algunos fabricantes de vaqueros consolidados, entre ellos Levi Strauss, que ofreció una rentabilidad excedente del 1,5% respecto al Tesoro en julio: aparentemente sus bonos se adaptan mejor a los inversores. Para saber más acerca de la transformación digital en el área minorista, lea el artículo de Stephen Wilson-Smith “¿A dónde han ido todas las tiendas?”

Yen, el rezagado: El yen fue la divisa de mercados desarrollados que peor se comportó frente al dólar estadounidense en las últimas cinco sesiones de negociación, lastrada por el compromiso del banco central con su política monetaria ultra laxa a comienzos de esta semana. Así se desmentía el rumor anterior de que el banco eliminaría el actual tope impuesto a las rentabilidades a 10 años, una medida que probablemente hubiera llevado a un pronunciamiento de la curva de tipos, al reforzar los beneficios de los bancos y mejorar, por tanto, la confluencia de créditos en la economía. No obstante, nada de esto sucedió, ya que la inflación continúa siendo discreta; de hecho, el Banco de Japón recortó su previsión de inflación para este año, así como para 2019 y 2020. Los inversores tendrán que esperar un poco más para ver acciones del banco.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes