Los diferenciales del crédito con grado de inversión, cada vez más anchos

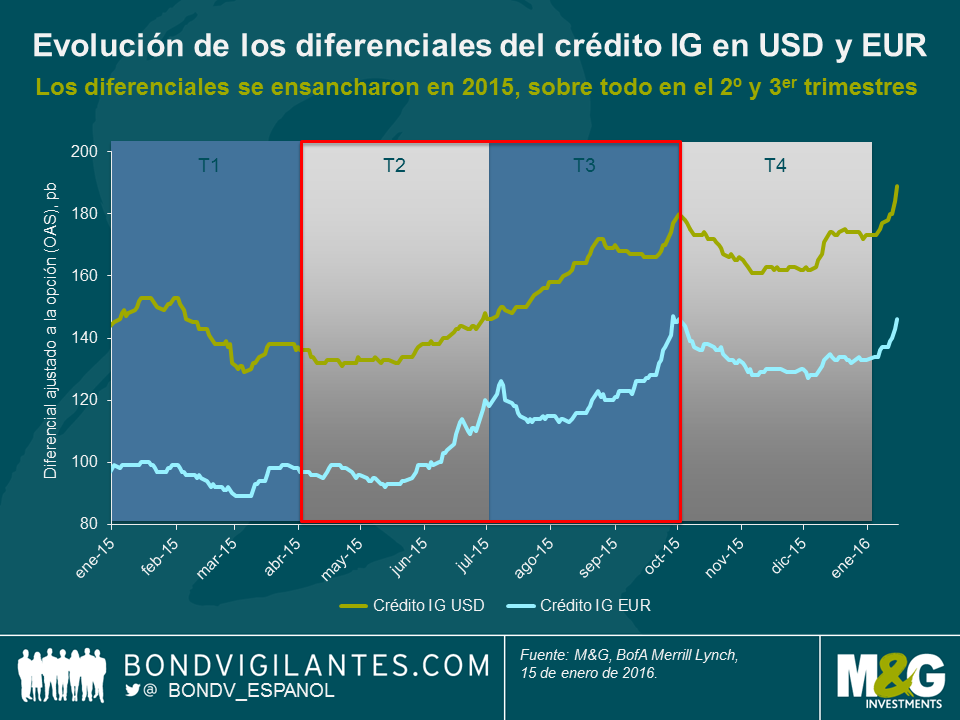

Hace poco publicamos una entrada sobre la evolución poco inspiradora mostrada por muchas clases de activos de renta fija en 2015. Los bonos corporativos con grado de inversión (IG) vivieron un año sin duda difícil, en el que los diferenciales tendieron al alza en los mercados tanto en dólares como en euros. En base al diferencial ajustado a la opción (OAS), el crédito IG en dólares (+29 puntos básicos) superó marginalmente al crédito IG en euros (+36 pb) en 2015. En ambos casos, los periodos de compresión de los diferenciales en el primer y cuarto trimestres fueron breves, y no lograron compensar el amplio ensanchamiento que experimentaron en el segundo y el tercero, tal como muestra el siguiente gráfico.

La caída de la clase de activos en el segundo y tercer trimestres del año se debió a una combinación de volúmenes elevados de emisión y de baja demanda de deuda corporativa, pues los inversores huyeron hacia activos «refugio» tras una serie de episodios de aversión al riesgo, marcados por el referéndum griego, la preocupación en torno a China y otros mercados emergentes, y la debilidad de los precios de las materias primas. Estos dos últimos temas también han venido dominando los titulares en 2016, con lo que los niveles del diferencial OAS del crédito IG han vuelto a aumentar en la primera mitad de enero (16 pb en el mercado en dólares y 13 pb en el mercado en euros).

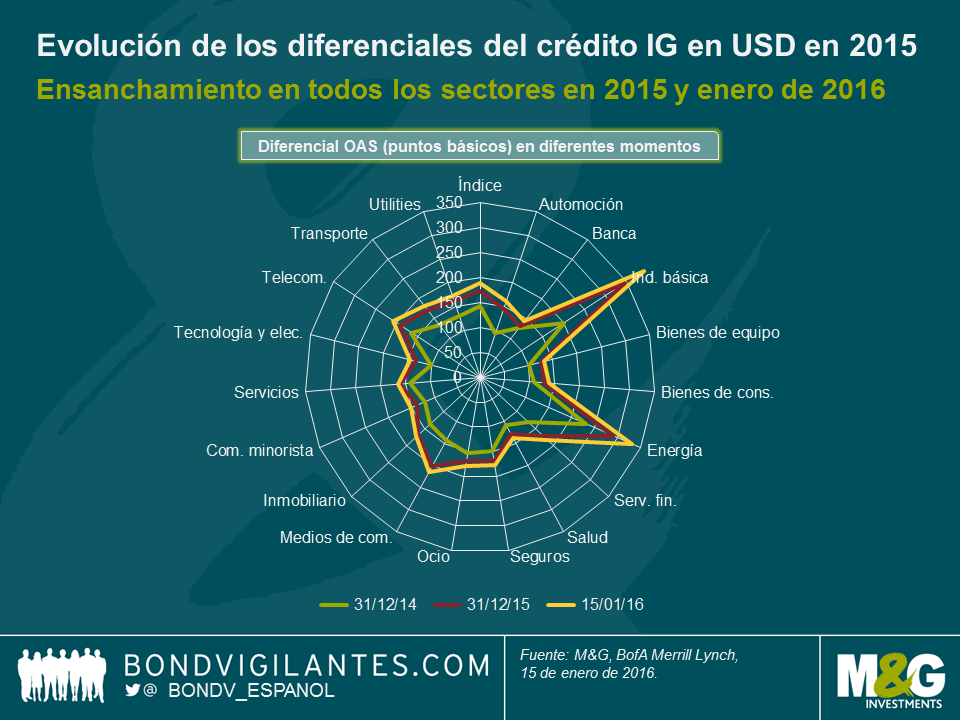

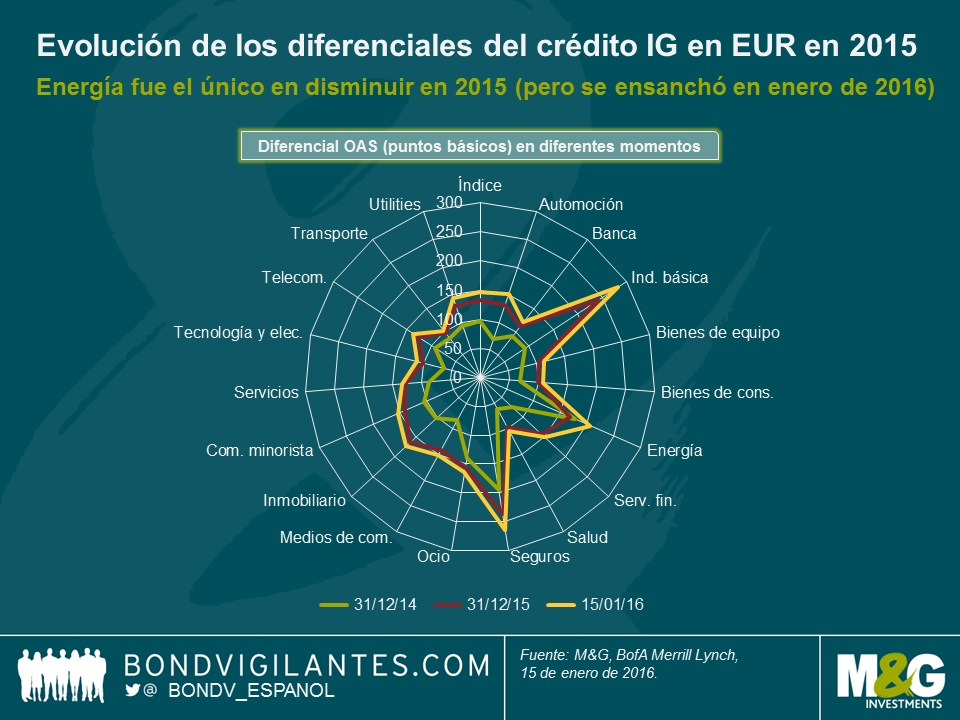

No obstante, ¿es justo afirmar que el conjunto de la deuda corporativa con grado de inversión presenta una valoración más atractiva que a finales de 2014? ¿O acaso ha obedecido esta evolución de los índices de renta fija a las fluctuaciones extremas de los diferenciales en los sectores relacionados con las materias primas? Para responder a esta pregunta, debemos desglosar los índices de deuda por sectores de actividad (ver gráfico).

Como era de esperar, los sectores de peor comportamiento en el universo de deuda corporativa con grado de inversión denominada en dólares han sido la energía y, sobre todo, los materiales básicos: desde fin de 2014 hasta mediados de enero de 2016, sus diferenciales OAS se han ensanchado 101 y 191 puntos básicos, respectivamente. Aunque estos movimientos son sin duda significativos, es importante destacar que los bonos de otras industrias también han sufrido fuertes retrocesos en el mismo periodo, como por ejemplo medios de comunicación (+72 pb), automoción (+67 pb) y servicios financieros (+54 pb). De hecho, el único sector cuyo diferencial ha aumentado menos de 20 puntos básicos ha sido la banca (+18 pb), lo cual refleja que los bancos estadounidenses están bien posicionados en un entorno de tipos de interés al alza. Estas cifras revelan que el ensanchamiento generalizado experimentado por los diferenciales ha afectado a todos los sectores del universo de crédito IG en dólares, si bien con distintos grados de intensidad.

En el mercado en euros ha ocurrido lo mismo durante el periodo mencionado y según la misma medida, tal como muestra el gráfico que figura a continuación. Aquí, el sector de materiales básicos también ha sido, de lejos, el de peor comportamiento (+190 pb). Esto convierte a esta industria en la que más diferencial ofrece en el universo IG en euros, superior incluso al de los seguros (+70 pb), que antes cotizaba a niveles de spread claramente superiores a los del resto del índice debido a su proporción elevada de bonos subordinados y a la incertidumbre en torno a la legislación Solvencia II. El sector de la automoción ha sido el segundo más rezagado (+82 pb), afectado por el bajón del mercado chino y por las consecuencias del llamado «dieselgate», el escándalo de emisiones contaminantes de vehículos de Volkswagen.

Es interesante constatar que los bonos IG denominados en euros del sector de la energía han registrado un comportamiento excelente (+27 pb) respecto a sus equivalentes en dólares (+101 pb) desde fin de 2014 hasta mediados de enero de 2016. De hecho, en 2015 fue el único sector de ambos índices IG en mostrar un descenso del diferencial OAS (-10 pb). Esto se debe a un doble motivo. Primeramente, el crédito IG en euros de estos emisores comenzó 2015 a un nivel de diferencial ya muy elevado (178 pb) respecto al índice IG EUR (97 pb), desde el cual se comprimió de forma significativa cuando el petróleo protagonizó un repunte transitorio en marzo y abril del año pasado. En segundo lugar, la calificación de crédito media del sector de la energía en el mercado IG en euros es relativamente elevada, al estar dominado por emisores AA y A y tener muchos menos emisores BBB que su equivalente en dólares. Así, el ensanchamiento de los diferenciales de los bonos IG en euros de emisores de energía durante los episodios de aversión al riesgo en el segundo y tercer trimestres de 2015 se vio amortiguado por una «huida hacia la calidad» de aquellos inversores que prefirieron invertir en crédito IG de mayor calificación.

Como decía antes, la deuda corporativa con grado de inversión en dólares y en euros ofrece unos diferenciales mucho más elevados que a fin de 2014, tras un ensanchamiento generalizado que abarcó a todos los sectores. Ciertas áreas del mercado, como es el caso de la deuda BBB en dólares a largo plazo, cotizan a unos diferenciales excepcionalmente altos para épocas fuera de una crisis. En este contexto, uno puede inclinarse por dos escenarios posibles. Hay quien considera que la reciente confusión en el mercado no es más que el comienzo de algo más serio, con lo que cabe anticipar un ensanchamiento continuado de los diferenciales del crédito IG, incluso hasta los niveles vistos en 2008/2009. En cambio, podemos pensar que, pese a la existencia de ciertos obstáculos de ámbito global que están causando una oleada de aversión al riesgo en los mercados, las economías desarrolladas no van a entrar en una recesión en toda regla en un futuro próximo. En tal caso, a sus niveles de diferencial actuales, el crédito IG en euros y en dólares ofrecería valoraciones atractivas. Teniendo en cuenta la fortaleza que muestra la economía estadounidense en general y su mercado laboral en concreto (tal como escribía Richard ayer), unida a la mejora moderada de la economía europea y a la política monetaria acomodaticia del BCE, este último escenario nos parece mucho más convincente.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes