Cuando los prestatarios estadounidenses modifican los «derechos sagrados» de un bono

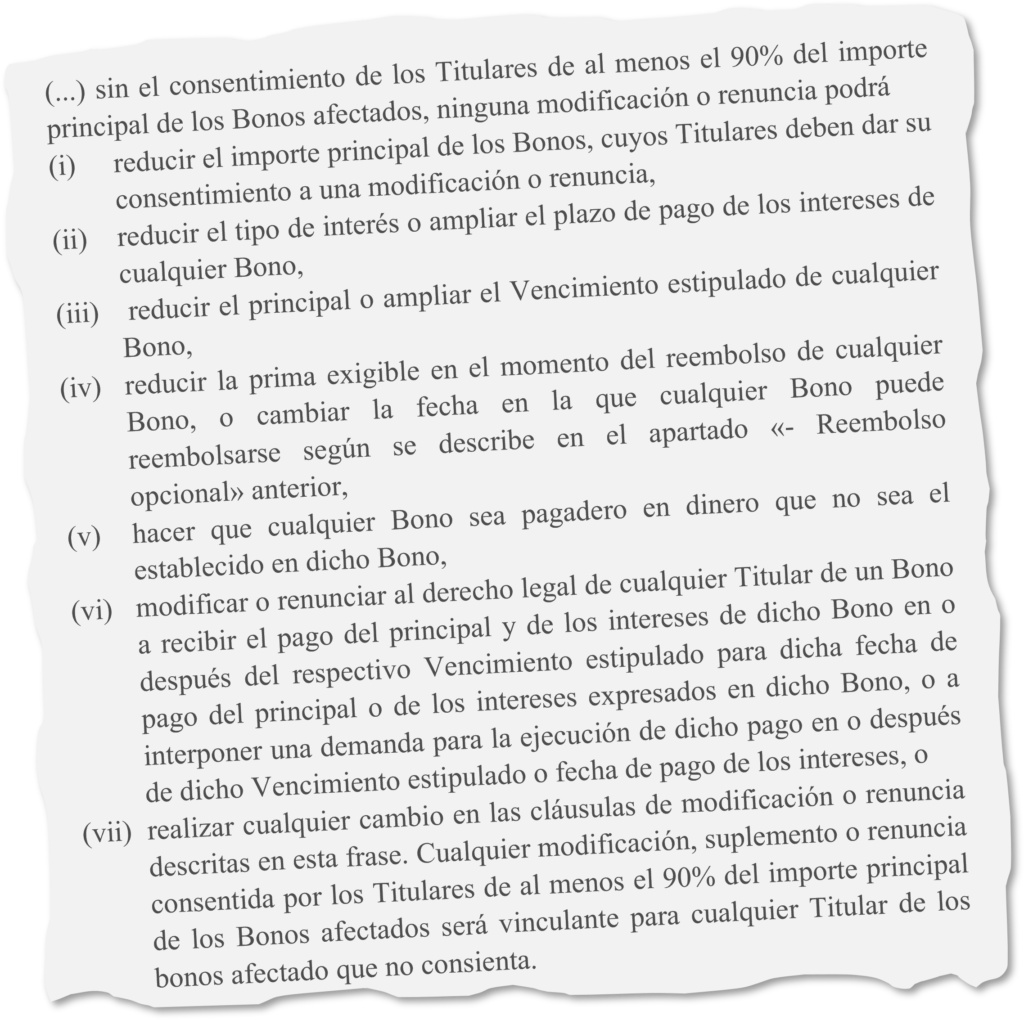

Un bono high yield estadounidense emitido este verano para la compra apalancada (LBO) de una compañía de productos de construcción incluía una cláusula especialmente desagradable con importantes implicaciones:

Si se ha saltado lo anterior, no se sienta mal, la mayoría de los inversores también lo han hecho. Los contratos de bonos son aburridos, largos y densos. Además, dada la velocidad cada vez mayor del proceso de nuevas emisiones, no resulta descabellado esperar que se pasen por alto cuestiones importantes. Sin embargo, en casos como el anterior, la cláusula debería haber sido mencionada.

En resumen, dice que el prestatario puede modificar los «derechos sagrados» del bono ―el principal, el cupón y el vencimiento― solo con el consentimiento del 90% de los titulares. En el caso de los derechos sagrados, la norma en EE. UU. es el consentimiento unánime y todo lo que no sea así resulta problemático.

Como ejemplo introductorio de por qué, imaginemos que la empresa de productos de construcción ofrece más tarde un bono nuevo y mejor al 91% de los titulares del bono actual, pero con la condición de que antes de canjearlo por el nuevo bono, los titulares que lo canjeen acepten, digamos, ampliar el vencimiento del bono existente hasta 2099. El resultado es que el 91% de los titulares obtienen un nuevo y valioso título, pero el 9% se queda con un trozo de papel que no se reembolsará en nuestras vidas (esta y otras construcciones similares se conocen como «consentimientos de salida»). Aunque esto parece drástico, no hay nada en la escritura que lo impida; y como demostraré, esta hipótesis solo toca la superficie de lo mal que pueden salir todo.

En el caso de las empresas del Reino Unido, aunque vemos más a menudo umbrales de consentimiento de derecho sagrado por debajo de la unanimidad, el problema ha sido menor, ya que la estructura de los documentos del Reino Unido, el enfoque de los tribunales británicos y las preocupaciones por la reputación de los participantes en el mercado han servido hasta la fecha para proteger contra los consentimientos de salida coercitivos de cualquier naturaleza.

En el caso de la deuda soberana de los mercados emergentes, cláusulas similares son también bastante habituales. Aparecen en forma de cláusulas de acción colectiva (CAC), con el fundamento de que los soberanos no pueden recurrir a los tribunales de quiebra y, por tanto, deben confiar en obtener suficiente apoyo de los titulares de bonos para reestructurar las condiciones sagradas clave (es decir, el principal, el cupón y el vencimiento) para el alivio de la deuda.

Sin embargo, para las empresas estadounidenses, estas cláusulas son totalmente innecesarias. Las empresas estadounidenses tienen acceso al sistema de quiebra de EE. UU., donde los derechos sagrados pueden reestructurarse mediante un proceso justo y ordenado. Dado que esta vía está disponible y que las protecciones judiciales fuera de la quiebra son limitadas (más adelante hablamos de ello), dada la falta de alineación / coordinación / comunicación entre el dispar grupo de participantes en el mercado de bonos sindicados, todo lo que no sea el consentimiento unánime para los derechos sagrados conlleva un potencial significativo de abuso por parte de los emisores a expensas de los acreedores.

En este contexto, lo que podría suceder a continuación ya se ha producido, por desgracia, con algunos prestatarios high yield que han hecho absolutamente su agosto en la última década, aprovechándose de los acreedores mediante la explotación de los umbrales de votación de modificación de los derechos no sagrados para extraer valor a través de los consentimientos de salida. El manual de estrategia estándar de los prestatarios para extraer valor de los titulares de bonos no garantizados consiste en ofrecer a los titulares de bonos un bono nuevo y mejor, probablemente con un gran recorte de capital, y a cambio, exigir a los titulares de intercambio que acepten votar todos los pactos del umbral del 50% ―como el aumento de la deuda, el aumento de los gravámenes, los pagos restringidos, los topes de dividendos, las transacciones de afiliados― antes de dejar el bono antiguo, como una amenaza coercitiva para aquellos que pudieran resistirse.

Un ejemplo reciente es el de Bausch Health (antes conocida como Valeant Pharmaceuticals), que tuvo mucho éxito en su esfuerzo por imponer recortes en sus 11.800 millones de dólares de deuda no garantizada en su estructura de capital de casi 20.000 millones de dólares. A cambio del nuevo papel garantizado, se pidió a los acreedores no garantizados de Bausch que asumieran un recorte de aproximadamente el 59%, así como que aceptase votar para eliminar todos los pactos del 50% antes del canje. Consentimientos de salida como el de Bausch son deliberadamente coercitivos para extraer el máximo valor de los titulares de bonos, obligando a los titulares de bonos a preguntarse si se sienten cómodos (1) manteniendo un bono sin cláusulas; (2) en una estructura de capital en la que están a punto de ser cebados por varios miles de millones de sus excompatriotas titulares de bonos no garantizados; y (3) invertidos en una empresa que tiene una probabilidad mucho mayor que cero de quebrar en los próximos años.

En el caso de los bonos garantizados, el manual de estrategia es similar, pero también suele comportar la amenaza de eliminar los gravámenes existentes y entregarlos a los titulares de bonos que cooperen o cambien (dejando a los titulares de bonos garantizados que no cambien sin garantía). El umbral para este tipo de modificación suele ser del 66,67%, lo que supone un obstáculo mayor. No obstante, como hemos aprendido hace poco con la última maniobra del proveedor aeroespacial en dificultades (distressed) Incora, no contar con los votos reales no tiene por qué ser un obstáculo. El caso es que Incora necesitaba 250 millones de dólares en efectivo, pero no tenía más activos para embargar, ni el 66,67% de los votos necesarios para eliminar los gravámenes de la deuda existente (para liberar los activos de nuevos gravámenes y respaldar un nuevo préstamo). Según describe Matt Levine, columnista de Bloomberg News:

Los movimientos de Incora, Pimco, Silver Point y Platinum en este caso demuestran que, mientras las cláusulas tengan capacidad de emisión creciente, cualquier umbral de voto inferior al 100% tiene un peso significativamente menor, ya que los emisores tienen la capacidad de diluir la emisión para generar los votos y salirse con la suya.

Espero que puedan ver a dónde quiero llegar. En el caso de la empresa de productos para la construcción descrito en primer lugar, ya no es inconcebible que, cuando tenga dificultades financieras, el emisor pueda emitir suficiente deuda adicional en virtud de la escritura para burlar el umbral del 90% y cambiar los derechos sagrados, como el importe del principal, antes de canjear al acreedor colaborador por un bono mejor y dejar a los antiguos titulares de bonos con poco o nada.

Por muy contundente que suene lo anterior, es difícil confiar en que haya garantías contra el impago para evitar estas acciones, aparte de que se especifique en la escritura. Aunque teóricamente deberíamos poder confiar en los tribunales estadounidenses y en el «pacto implícito de buena fe y trato justo» para evitar este comportamiento oportunista e imputar la equidad, la historia ha demostrado repetidamente que las partes contractuales sofisticadas no tendrán suerte al confiar en ese pacto implícito. Como explica Elisabeth De Fontenay en «Norms, Law and Contract in the Loan Market», «en caso de duda, los jueces (1) favorecerán a los prestatarios en detrimento de los acreedores y (2) asumirán que todas las conductas del prestatario están permitidas a menos que estén expresa y específicamente prohibidas en el contrato».

Hablando con abogados e inversores sobre los umbrales de los derechos sagrados en la deuda de la compra apalancada de la empresa de productos de construcción, la mayoría asume que si el «pacto implícito de buena fe y trato justo» se viera alguna vez implicado, la protección de los derechos sagrados del acreedor estaría en lo más alto de la lista. Sin embargo, dado que la norma de larga duración para la deuda de las empresas estadounidenses ha sido el consentimiento unánime de los derechos sagrados —y esta cláusula representa un alejamiento claro e intencionado de esa norma, tal y como la negociaron las partes sofisticadas—, parece poco probable que se sostenga cualquier reproche de los acreedores por el comportamiento oportunista de un emisor en virtud de este texto.

De Fontenay continúa explicando la dicotomía de que los contratos son necesariamente incompletos («Es imposible predecir todos los posibles estados futuros del mundo, e incluso si lo fuera, es demasiado difícil o demasiado costoso abordar cada uno de ellos a través de un lenguaje contractual ejecutable») frente a la expectativa (y la posterior interpretación de los jueces generalistas) de que las partes sofisticadas son totalmente intencionales en su documentación, teniendo en cuenta todos los riesgos y oportunidades previsibles. «La primera vez que un prestatario emplea una técnica de reestructuración contundente, quizá se pueda perdonar a los prestamistas por no haberla previsto. Sin embargo, si los suscriptores y los prestamistas no solicitan cambios en la documentación, los jueces considerarán que están haciendo implícitamente una compensación entre (1) los riesgos a los que se enfrentan en un escenario a la baja y (2) el coste de oportunidad de perder el acuerdo actual. Como resultado, encontrarán poca solidaridad en la sala».

Lamentablemente, en su opinión, es probable que los acreedores tengan que soportar ciertos daños reales por esta cláusula o por otras similares antes de prestar la debida atención a la cuestión. En el futuro, sospecho que veremos cómo se cuelan más de estas cláusulas de derechos sagrados no totalmente unánimes en las escrituras y los acuerdos de crédito (este es ya al menos el segundo caso por el promotor de capital riesgo de LBO antes mencionado). Hasta que haya un punto de inflexión, como inversores, es imperativo que seamos muy conscientes de esta cuestión cuando surja, que la rechacemos cuando podamos y que nos aseguremos de que se nos compensa plenamente por el riesgo, si decidimos asumirlo.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.