Lo que nos dicen los indicadores de alta frecuencia sobre la economía estadounidense

Los indicadores económicos tradicionales tienen la ventaja de ser bastante precisos en general, ya que utilizan un amplio conjunto de datos. No obstante, la desventaja es que llegan con mucho retraso. Te cuentan hoy lo que sucedió ya hace unos meses. Por otro lado, aunque los indicadores de alta frecuencia se centran en conjuntos de datos más pequeños (y posiblemente menos precisos), nos ayudan a hacernos una idea de cómo va la economía en la actualidad.

El uso de indicadores de alta frecuencia fue muy popular durante la pandemia de COVID-19, ya que la situación cambiaba muy rápidamente, pero creo que merece la pena volver a fijarnos en ellos, puesto que actualmente nos encontramos en un entorno macroeconómico muy incierto.

En este blog, he intentado reunir algunos de los indicadores de alta frecuencia más conocidos a los que estaré atento en el futuro, con el fin de detectar cualquier indicio de tensión que surja en la economía estadounidense. Todos ellos son de acceso público y he incluido los enlaces a las fuentes de datos al final del post.

He agrupado todos los indicadores en cuatro grandes grupos: mercado laboral, comportamiento del consumidor, actividad económica general e inflación.

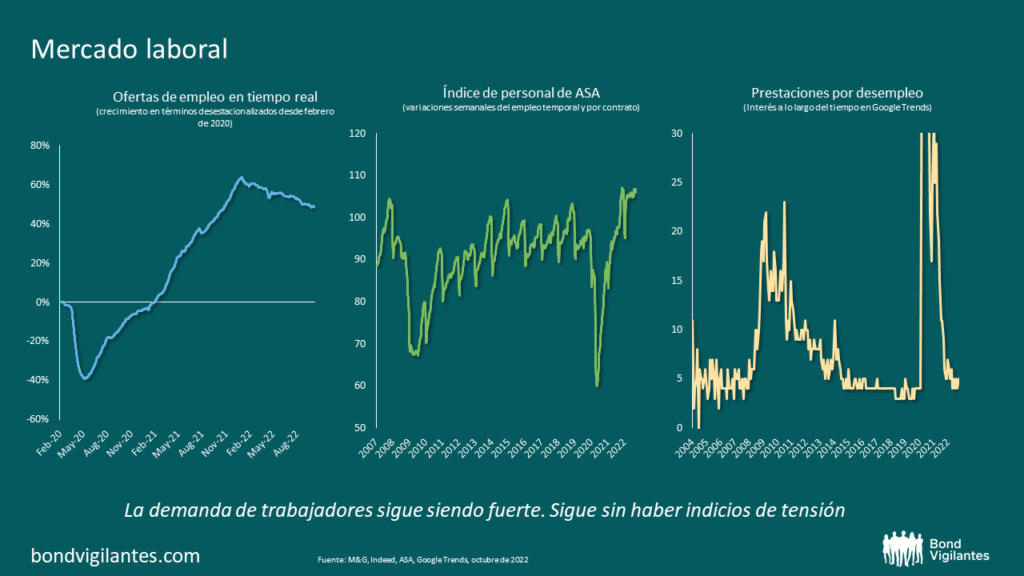

1) Mercado laboral estadounidense

En la diapositiva de abajo se muestran tres indicadores de alta frecuencia habituales para el mercado laboral. Empezando por la izquierda, tenemos las «ofertas de empleo en tiempo real» de Indeed. Esto confirma la tendencia que hemos observado en los últimos meses: aunque se está ralentizando, la demanda de trabajadores sigue siendo excepcionalmente fuerte. Es probable que siga siendo así durante el resto del año, ya que el índice de personal de ASA sigue marchando al alza. Este índice realiza un seguimiento de la evolución semanal del empleo temporal y por contrato. Muchas empresas recurren a ayuda temporal antes de contratar a más empleados fijos, por lo que los índices de dotación de personal tienden a adelantarse al empleo real entre tres y seis meses. Además, en el lado derecho, he añadido un gráfico que analiza las búsquedas en Google de «prestación por desempleo». Esto podría darnos una visión en tiempo real de la gente a la que le preocupan los despidos. De momento, la cifra sigue siendo sumamente baja, lo que indica que hay pocos indicios de tensión en el mercado laboral.

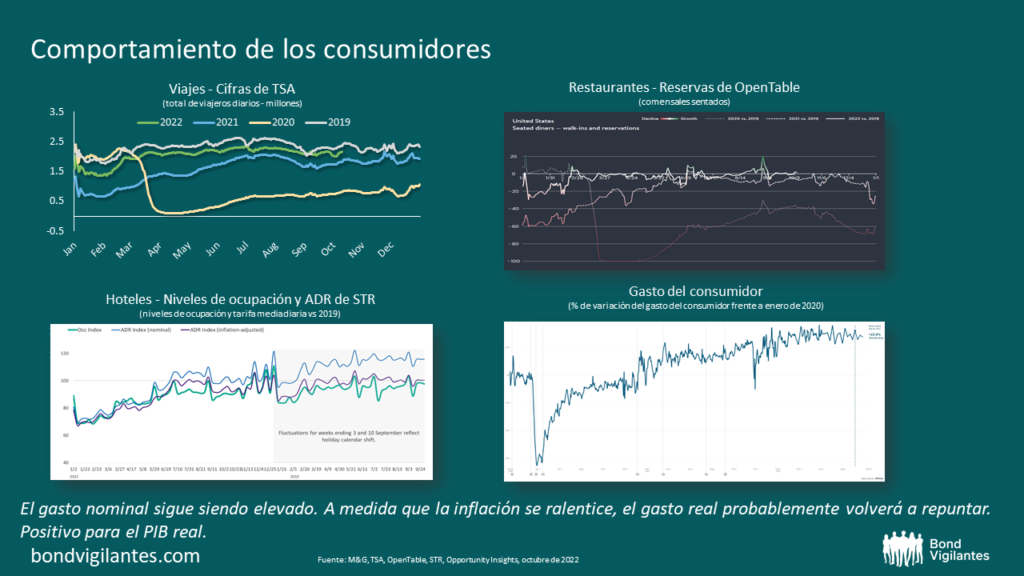

2) Comportamiento del consumidor

El consumo es el mayor componente del PIB estadounidense, por lo que siempre es importante prestar atención al comportamiento del consumidor y a lo que hace la gente con su dinero. A continuación, se presentan cuatro indicadores de alta frecuencia que nos ayudan a entenderlo. En particular, podemos ver la frecuencia con la que la gente viaja, sale a un restaurante o se queda en un hotel. En general, parece que la economía ha vuelto al nivel de antes de la crisis y, a pesar de las subidas de precios, la gente sigue gastando. El gráfico de la parte inferior derecha también es muy importante, pues muestra el gasto nominal global. Gracias a la solidez del mercado laboral, el gasto nominal está resistiendo bien y, si esto continúa mientras la inflación sigue bajando, veremos un repunte del gasto real en la segunda mitad de este año. Esto se traducirá probablemente en un aumento del PIB en términos reales.

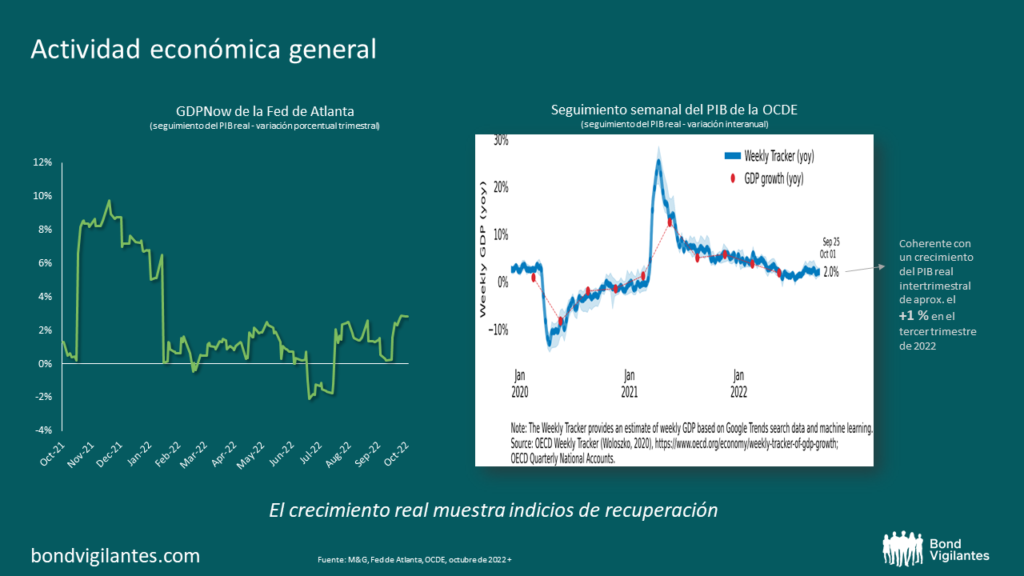

3) Actividad económica general

Como ya se ha mencionado, un gasto nominal elevado en un entorno de inflación decreciente se traducirá probablemente en un mayor gasto real y en un mayor crecimiento real. Un repunte del crecimiento real es también lo que vemos en el GDPNow de la Fed de Atlanta y en el rastreador semanal del PIB de la OCDE. Ambos índices intentan de realizar un seguimiento de la actividad económica en tiempo real. Tras dos trimestres consecutivos de crecimiento negativo, podríamos empezar a ver que el PIB real ha vuelto a positivo en el segundo semestre de este año.

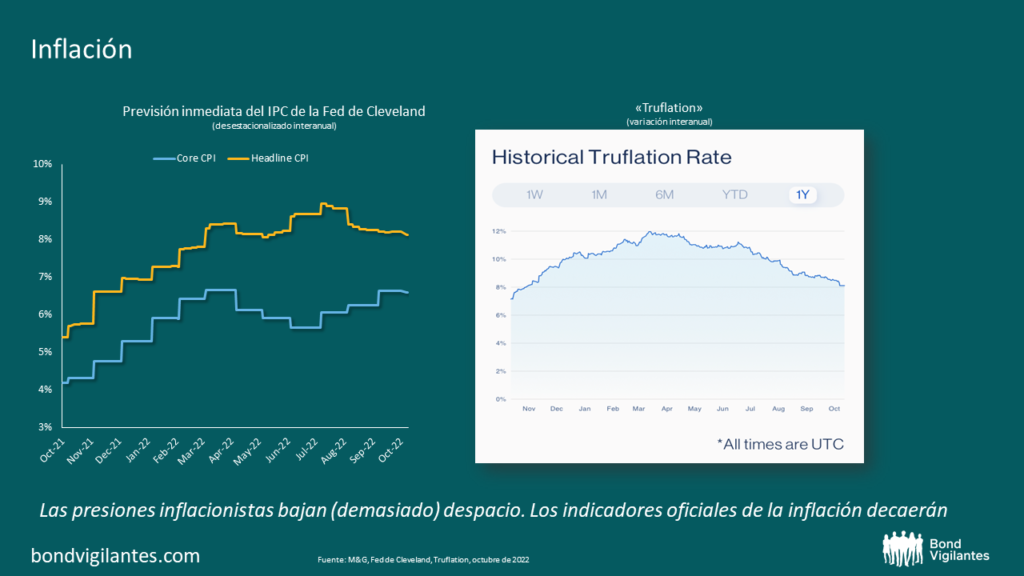

4) Inflación

Por último, pero no menos importante, está la inflación. En el gráfico de la izquierda se muestran las previsiones de la Fed de Cleveland sobre el IPC actual. Suelen ser bastante precisas y nos ofrecen una buena indicación en tiempo real de lo que está haciendo el IPC. Sin embargo, el problema del IPC es que se ve afectado por algunos indicadores atrasados. El más destacado es el de los alquileres, que supone aproximadamente el 40% del IPC subyacente. Debido a la forma en que se constituye, el IPC de los alquileres no es un buen reflejo de la situación actual de los precios de los alquileres, sino un reflejo de cuáles eran los alquileres hace unos meses. La inflación de los alquileres ya ha empezado a descender, pero esto aún no se refleja en el IPC. Por otra parte, la “truflation” (gráfico de la derecha), analiza datos en tiempo más real, por lo que podría ofrecernos una mejor imagen de la inflación actual. En general, parece que la inflación en EE. UU. se está desacelerando, pero muy lentamente. Esto se debe a que la inflación está pasando de los bienes a los servicios, que desgraciadamente son más rígidos.

La Fed está en una senda de subidas y es probable que ciertas cosas empiecen a romperse. Las partes de la economía más sensibles a los tipos de interés (p. ej., el mercado de la vivienda) ya ha mostrado algunos indicios claros de desaceleración. Sin embargo, la economía en general sigue resistiendo relativamente bien. Esto podría cambiar en algún momento, pero los indicadores económicos tradicionales no señalarán a tiempo los posibles ámbitos de tensión, mientras que los indicadores de alta frecuencia sí que pueden hacerlo.

En este blog analizamos algunos de los indicadores de alta frecuencia más conocidos y, de momento, confirman que el mercado laboral sigue relativamente sólido y que la gente sigue gastando. Es probable que el crecimiento real repunte en el segundo semestre de este año, mientras que la inflación tenderá lentamente a la baja. De cara al futuro, será conveniente estar atentos a estos indicadores para ver si las cosas empiezan a cambiar y si surgen posibles fisuras.

Fuentes de los indicadores de alta frecuencia utilizados en este blog:

- Ofertas de empleo en tiempo real: https://www.hiringlab.org/2022/06/09/data/

- Índice de personal de ASA: https://americanstaffing.net/research/asa-data-dashboard/asa-staffing-index/

- Prestaciones por desempleo: https://trends.google.com/trends/explore?date=all&geo=US&q=unemployment%20benefit

- Viajeros: Cifras de viajes en los puestos de control de la TSA (año actual frente a años anteriores/mismo día de la semana) | Administración de Seguridad del Transporte

- Restaurantes: https://www.opentable.com/state-of-industry

- Hoteles: https://str.com/press-release/str-us-hotel-results-week-ending-1-october

- Gasto del consumidor: https://tracktherecovery.org/

- GDPNow de la Fed de Atlanta: https://www.atlantafed.org/cqer/research/gdpnow

- Seguimiento del PIB de la OCDE: https://www.oecd.org/economy/weekly-tracker-of-gdp-growth/

- Previsión inmediata del IPC de la Fed de Cleveland: https://www.clevelandfed.org/our-research/indicators-and-data/inflation-nowcasting.aspx

- Truflation: https://truflation.com/

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.