Apuntes del viaje a Brasil – Comentarios de primera mano del equipo de mercados emergentes

Acabo de volver de un viaje de investigación de una semana en Brasil, donde me he reunido con varios inversores y emisores de bonos corporativos del país. Desde el punto de vista fundamental, he vuelto más pesimista acerca de las perspectivas fundamentales del país. Las perspectivas macroeconómicas son difíciles y el bajo crecimiento y los altos tipos de interés están pasando factura a diversos sectores. Con el nuevo Gobierno de Lula, el riesgo político es elevado y el mercado de bonos lo refleja en diversos grados. En este contexto, preferimos la moneda local frente a la moneda fuerte en Brasil, pero encontramos oportunidades en los bonos corporativos high yield emitidos en dólares estadounidenses en sectores que se benefician de las tendencias mundiales (p. ej., la reapertura de China) y de algunos casos idiosincrásicos menos correlacionados con el revuelo macroeconómico de Brasil.

La política ha ocupado un papel central. El nuevo Gobierno de Lula no ha sido bien recibido en absoluto por la comunidad empresarial. Para ponernos en contexto, durante mi viaje Lula se mostró especialmente expresivo con el banco central. En el mejor de los casos, algunos emisores corporativos y unos pocos inversores locales esperan que las palabras no vayan acompañadas de hechos y algunos afirmaron que el nuevo ministro de finanzas, Fernando Haddad, en privado era mucho más sensato que las declaraciones públicas del Gobierno. Otros inversores esperan lo peor de Lula, con desequilibrios fiscales a costa de un aumento del gasto público para reactivar el crecimiento, y no le conceden el beneficio de la duda. Lula está considerado un político excelente y la población cree que será capaz de lograr la mayoría en el Congreso. Por tanto, los contrapesos políticos de Brasil podrían ser más débiles que los contrapoderes a los que se enfrentan los gobiernos de izquierda en Chile, Perú o Colombia (la marea rosa de Latinoamérica). En el lado positivo, todos coincidían en que Lula estaba devolviendo a Brasil a la escena internacional y que las inversiones en la economía verde y la protección de la selva amazónica eran muy necesarias. Curiosamente, absolutamente nadie mencionó los disturbios de Brasilia durante mi viaje.

Las perspectivas macroeconómicas son difíciles y Brasil afronta una minicrisis crediticia desde principios de año. Se espera una importante desaceleración del crecimiento, del 3% el año pasado al 0%-1% en 2023. La inflación se ha ralentizado (5,77% en enero), pero probablemente se mantendrá en torno al 5% durante todo el año. En este contexto, los tipos de interés locales son muy elevados, del 13,75%, y puede que continúen a esos niveles más tiempo, probablemente hasta el verano. El bajo crecimiento, junto con los tipos de interés más altos, está perjudicando a la mayoría de las empresas. Aunque la morosidad de los consumidores y las hipotecas va en aumento, esto no preocupa de momento, ya que los particulares tienen préstamos a tipo fijo. Más preocupante es que las empresas tienen una gran carga de bonos a tipos flotantes locales, es decir, préstamos bancarios, y los tipos de dos dígitos han dificultado el pago de la deuda en la situación del bajo crecimiento. La mayoría de los participantes en el mercado cree que el reciente impago (de bonos en USD y en moneda local) de Lojas Americanas ―una de las mayores cadenas minoristas de Brasil― es un caso aislado, probablemente relacionado con un fraude (declaración de 4.000 millones de dólares menos de deuda de financiación de proveedores). No obstante, echó más leña al fuego y ha puesto muy nerviosos a los inversores y, sobre todo, a los bancos locales sobre el gobierno corporativo en todo Brasil. La sorprendente contratación de un asesor financiero por parte de Light SA, una gran empresa de suministros públicos de Río de Janeiro, también pilló por sorpresa al mercado local.

Para el mercado de bonos en dólares de Brasil, los riesgos tienden a la baja, ya que la curva del dólar parece no reflejar la hipótesis de que el nuevo Gobierno de Lula incumpla el anuncio presupuestario (agenda de crecimiento frente a ancla fiscal). Por tanto, la deuda soberana en divisa fuerte nos parece cara. Los bonos de las empresas estatales tampoco parecen muy atractivos en su mayor parte, con unos diferenciales muy ajustados con respecto a la deuda soberana, pues consideramos que no refleja la política de Lula ni los riesgos de integración vertical. Esto es especialmente así en el sector del petróleo y el gas. En el ámbito corporativo, el mantenimiento de los tipos locales en niveles elevados durante más tiempo en un contexto de bajo crecimiento provocaría más impagos a nivel local, lo que a su vez aumentaría el riesgo de una restricción del crédito.

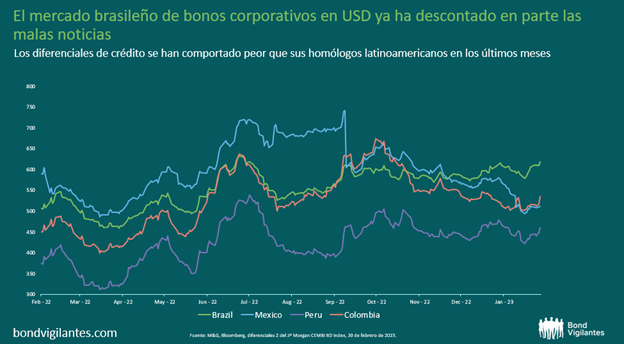

Sin embargo, el mercado brasileño de bonos corporativos en dólares ya ha descontado en parte las malas noticias, con unos diferenciales de crédito inferiores a los de sus homólogos latinoamericanos en los dos últimos meses (véase el gráfico anterior) y que se sitúan también muy por encima de su media a 5 años. Esto genera oportunidades de inversión en sectores que han aguantado bien, como la minería (por la reapertura de China), la industria agroalimentaria o el segmento más de nicho de la sanidad privada. Por otra parte, seguimos siendo prudentes en los sectores logístico y de consumo, debido a los altos tipos de interés locales y a las perspectivas de bajo crecimiento.

Actualmente encontramos más valor en las divisas: La sólida balanza de pagos de Brasil y la expectativa de tipos más altos durante más tiempo deberían sostener el real brasileño. Los tipos también ofrecen altos rendimientos reales positivos (rendimientos nominales ajustados por las expectativas de inflación) después de que el banco central de Brasil subiera los tipos de forma proactiva antes que la Fed en los últimos dos años. Sin embargo, somos algo más prudentes con respecto a los tipos que con las divisas, puesto que no descartamos el riesgo de que el gobernador del banco central abandone o de que se produzcan acontecimientos macroeconómicos y/o políticos negativos a corto plazo (p. ej., el objetivo de inflación o los anuncios presupuestarios). En el peor de los casos, me viene a la mente un dicho que escuché a un inversor del país durante mi viaje: «los brasileños estamos bastante a menudo al borde del precipicio, pero nunca nos caemos».

El valor y los ingresos de los activos del fondo podrían tanto aumentar como disminuir, lo cual provocará que el valor de su inversión se reduzca o se incremente. Es posible que no recupere la cantidad invertida inicialmente. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.