Inflación de EE. UU.: 3 conclusiones positivas del informe de esta semana

La inflación sigue siendo una de las cuestiones más importantes para inversores y consumidores. La fuerte subida de precios que vivimos tras la COVID-19 ha ejercido una enorme presión sobre las familias, mientras que los mercados financieros en general sufrieron ventas masivas cuando los bancos centrales iniciaron un contundente ciclo de endurecimiento de la política monetaria.

En una entrada del blog que escribí en noviembre, afirmé que empezábamos a ver algo de luz al final del túnel de la inflación, pero que aún no habíamos llegado a ese punto. Desde entonces, las cosas han mejorado y creo que estamos avanzando ciertamente hacia el objetivo de inflación. El informe de ayer sobre el IPC mostró que la inflación estadounidense cayó al 4,9% en abril, manteniendo su tendencia desinflacionista. La inflación subyacente también se moderó, hasta el 5,5% interanual. De este informe se desprenden tres temas clave que me tranquilizan con respecto a la inflación en los próximos meses:

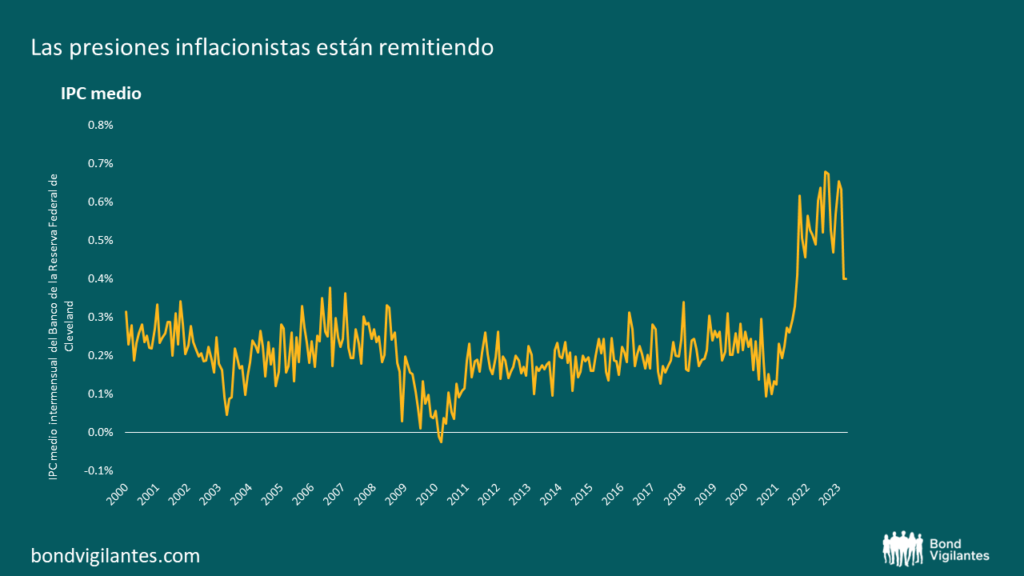

1. Las presiones inflacionistas se están relajando: el núcleo de la distribución se está desplazando a la izquierda, lo que significa que no son solo unos pocos artículos los que hacen bajar la inflación general, sino que la tendencia es más amplia. Cada vez son más las categorías que salen del punto de ebullición y empiezan a avanzar en la dirección correcta. Esto es especialmente evidente si se observa la mediana del IPC, que se centra en el núcleo de la distribución, evitando toda la confusión provocada por los valores atípicos.

Fuente: Bloomberg, BLS, 30 de abril de 2023.

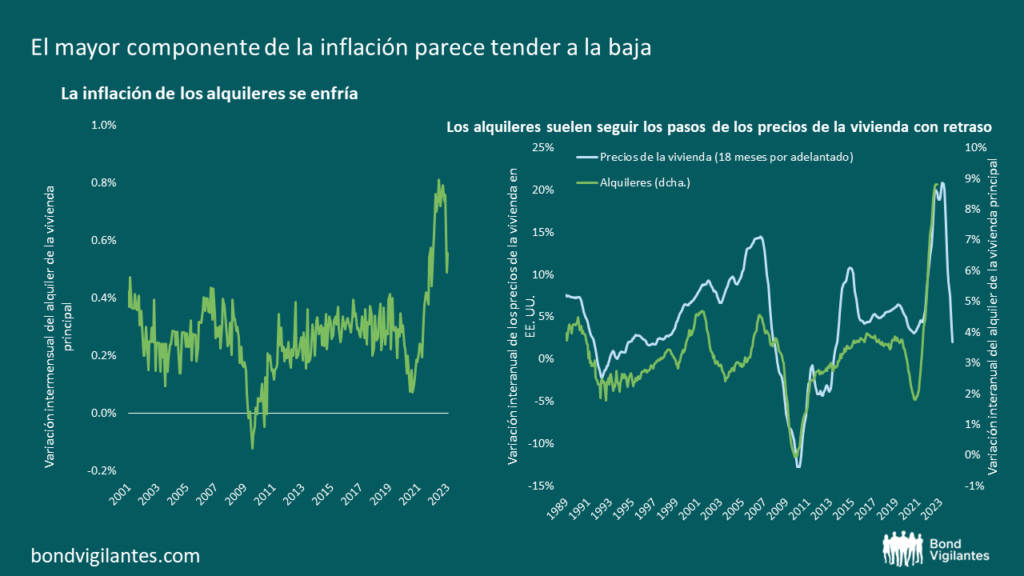

2. Los alquileres parecen haber tocado techo: este informe confirma la ralentización de los precios de los alquileres. Se trata de un dato importante, puesto que los alquileres representan con mucho el mayor componente de la cesta de la inflación y, en consecuencia, son su principal motor. Si caen, es probable que la inflación también caiga. Aún no está claro hasta dónde pueden descender los alquileres debido al aumento de los salarios, pero la debilidad del mercado inmobiliario probablemente los mantendrá en la senda correcta durante un tiempo. Como puede verse en el gráfico de la derecha de abajo, los precios de la vivienda suelen ir unos 18 meses por delante de los alquileres.

Fuente: Bloomberg, BLS, S&P CoreLogic Case Shiller, 30 de abril de 2023.

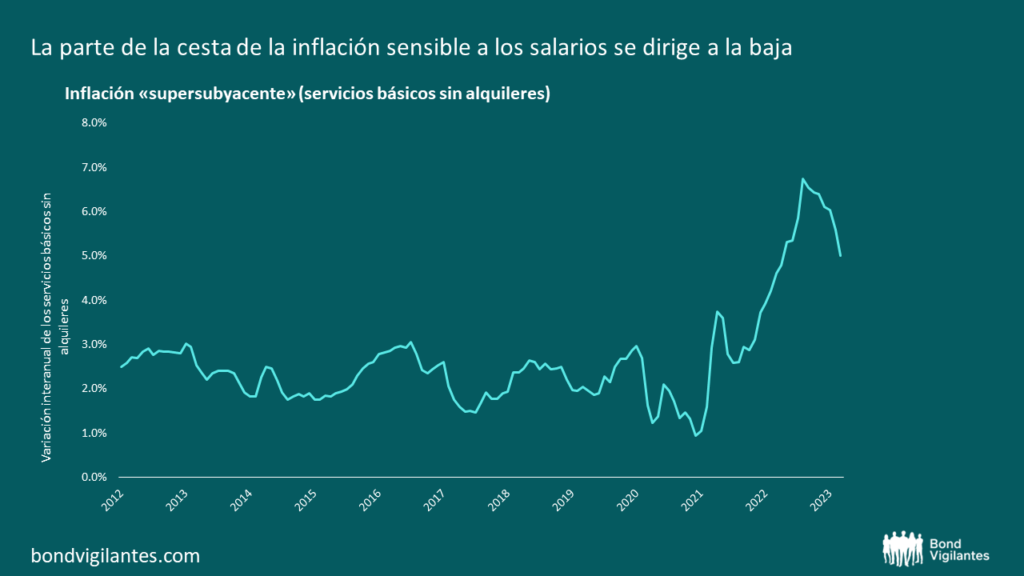

3. El indicador preferido de Powell se mueve a la baja: el «core service ex-shelter» (servicios básicos menos vivienda) sigue bajando. Se trata del indicador más importante para Powell, pues es ahí donde podríamos ver una espiral de precios y salarios. La mayoría de los artículos de esta subcategoría se ven muy afectados por los salarios. Hasta ahora parece que la reacción entre salarios y precios se está debilitando, lo que es una excelente noticia, ya que refuerza la idea de que la Fed ha puesto fin a sus subidas de tipos… al menos por ahora.

Fuente: Bloomberg, BLS, 30 de abril de 2023.

En conclusión, aunque es evidente que una inflación en torno al 5% no es buena, las cosas van por buen camino. Las presiones inflacionistas están remitiendo, parece haberse evitado de momento una espiral de precios y salarios, y la inflación de los alquileres, el mayor componente de la cesta del IPC, parece haber tocado techo y probablemente seguirá una trayectoria a la baja en los próximos meses.

Puede que se tarde un poco más de lo previsto en volver al objetivo, pero sin duda vamos por el buen camino y la desinflación seguirá siendo probablemente la tónica durante un tiempo.

Debo advertir a los inversores de que una cosa es volver al objetivo y otra muy distinta mantenerse en torno a él. La inflación suele aparecer por rachas, ya que ocasiona problemas que tienden a resolverse imprimiendo más dinero, lo que a su vez hará que la inflación vuelva a acelerarse.

Pero eso correspondería ya a otra nueva entrada del blog. Por ahora, disfrutemos de esta tendencia desinflacionista.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.