¿Qué bonos corporativos ha comprado el BCE?

Tras haber blogueado recientemente sobre el universo potencial admisible al Programa de compras de deuda corporativa (CSSP), evidentemente teníamos muchas ganas de saber qué bonos corporativos ha comprado en realidad el Banco Central Europeo (BCE). El lunes, el BCE publicó finalmente la esperada lista de sus posiciones en renta fija.

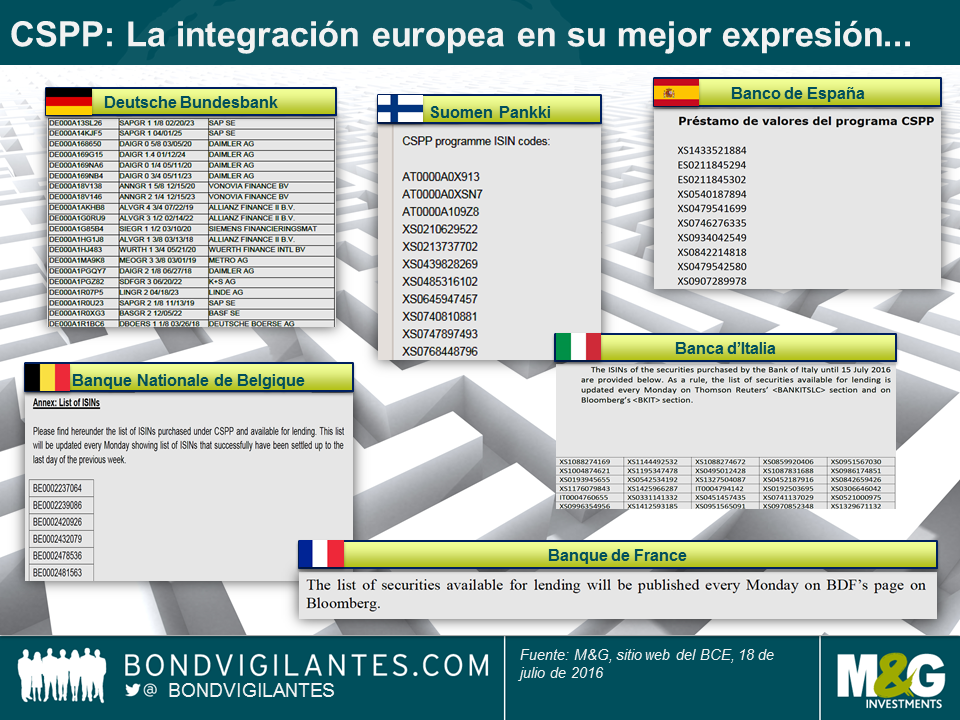

Pero no fue exactamente así. El BCE no difundió una lista conjunta clara, sino que cada uno de los seis bancos centrales nacionales que han comprado bonos publicó su lista de forma separada en el sitio web del BCE. Aparte de la clamorosa falta de integración, tampoco pareció importarles demasiado su coherencia (véase abajo). De hecho, las incoherencias rozan el ridículo. La mayoría de los bancos optaron por indicar únicamente los códigos internacionales de identificación de valores (ISIN), presentándolos en diversos formatos. El Bundesbank alemán, riguroso como es con los detalles, sintió la necesidad de ir más allá y añadió los nombres y los emisores de los títulos. Danke schön. El Banco de España no consideró necesario ofrecer una versión en inglés de su documento. No importa Los otros bancos sí que lo hicieron, incluso el orgulloso Banco de Francia, aunque éste ni siquiera publicó los identificadores de los títulos en el sitio web del BCE, emplazando amablemente a los lectores interesados a investigar por su propia cuenta en Bloomberg. ¡Incroyable!

Antes de entrar en el análisis, es importante señalar que únicamente conocemos el volumen total de las compras –10.430 millones de euros entre el 8 y el 15 de junio– y la identidad de los 458 bonos corporativos adquiridos durante este periodo. Pero NO tenemos las ponderaciones de las carteras. El tamaño medio de la posición es de 22,8 millones de euros, pero desconocemos totalmente la dispersión en torno a la media. Por poner un ejemplo, Deutsche Bahn es el emisor más popular en el recuento de los ISIN: se han comprado doce de sus bonos, lo que le sitúa por delante de Telefónica (once) y BMW (diez). Pero sin que conozcamos el tamaño de las posiciones, no podemos computar las medias ponderadas y, por tanto, no nos resulta posible extraer ninguna conclusión firme sobre la exposición de riesgo real con respecto a Deutsche Bahn.

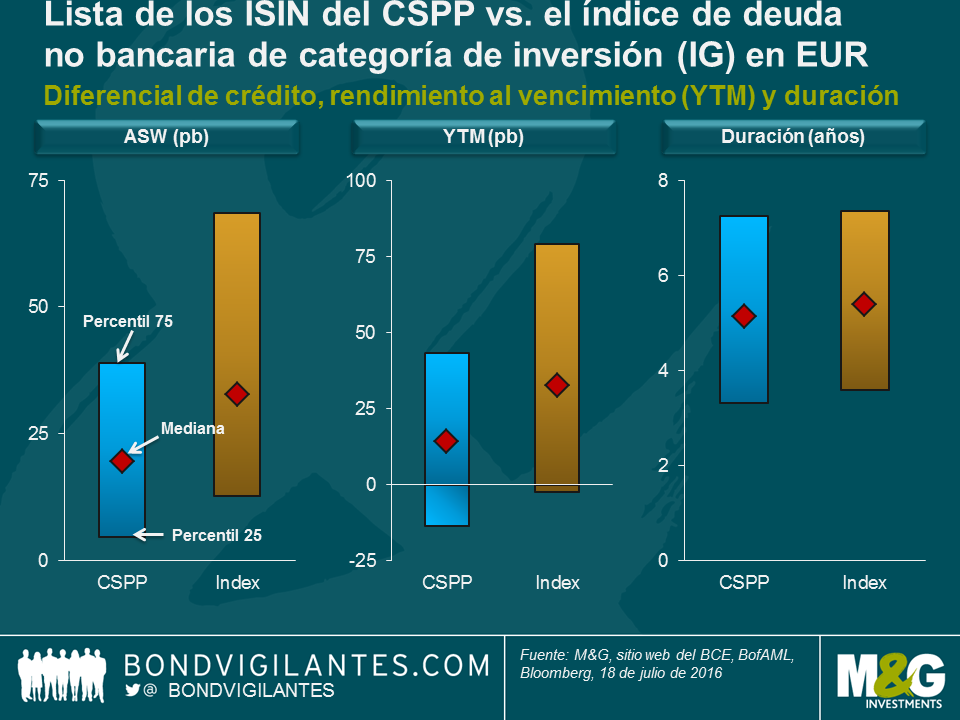

No obstante, podemos aplicar un análisis básico de percentiles para entender mejor las posiciones en deuda corporativa del BCE. La mediana del diferencial del swap de activos (ASW) y la mediana del rendimiento al vencimiento (YTM) de las posiciones del CSPP es de 20 y 14 puntos básicos, respectivamente. Comparativamente, los correspondientes valores de las medianas del índice de deuda no bancaria con categoría de inversión (IG) denominada en euros, un indicador aproximado del universo de deuda admisible, se sitúan ambos por encima de 30 puntos básicos. Comparado con el índice, el diferencial medio y el rendimiento al vencimiento medio del 50 % central del CSPP (es decir, del percentil 25 al 75) están menos dispersos y pasó a valores más bajos. Cabe destacar que más de un tercio (aprox. el 36 %) del CSPP se negocian actualmente con un rendimiento al vencimiento negativo. Esto indica que las posiciones del CSPP podrían ser más defensivas que el índice, pero como hemos dicho antes, no conocemos las ponderaciones de la cartera. En cuanto a la duración, la mediana del CSPP (5,1 años) y la dispersión son muy parecidas al índice.

También analizamos minuciosamente la lista del CSPP por país de riesgo, sector y calificación crediticia conjunta (véase el gráfico abajo). Aunque las empresas francesas tienen más deuda en circulación admisible para el BCE que las empresas alemanas, el recuento de los ISIN está prácticamente igualado. Ambos países representan aproximadamente una cuarta parte de la lista. Solo se han comprado tres bonos de emisores estadounidenses, un número muy inferior al de emisiones corporativas suizas (17) y británicas (7), los otros países no pertenecientes a la zona del euro incluidos en la lista. El BCE admite los bonos de estas empresas, siempre y cuando sean emitidos por entidades jurídicas en la zona del euro y cumplan criterios adicionales (están denominados en euros, tienen una calificación de categoría de inversión, etc.). Las empresas estadounidenses parecen estar infrarrepresentadas si tenemos en cuenta la enorme cantidad de bonos admisibles que emiten. Pero una vez mes, aun a riesgo de sonar como un disco rayado, como no se conoce el tamaño de las posiciones, no podemos saber con certeza si el BCE está realmente «infraponderado» en deuda corporativa francesa o estadounidense.

Desde el punto de vista sectorial, suministros públicos (28 %) y bienes de consumo no cíclico (15 %) lideran el recuento de los ISIN, algo que no sorprende, ya que el porcentaje de estos sectores en el universo de deuda admisible del BCE es igualmente elevado. El desglose de las calificaciones crediticias (55 % de BBB, 33 % de A) coincide también con el universo admisible. Cabe destacar que el BCE utilizó un vago criterio de admisibilidad de categoría de inversión (basta con una sola calificación de categoría de inversión de Moody’s, S&P, Fitch o DBRS) y compró bonos de un par de emisores high yield con calificaciones conjuntas inferiores a la categoría de inversión (como son Telecom Italia y Lufthansa).

En resumen, no hay duda de que del análisis de la lista de ISIN del CSPP pueden extraerse algunas lecciones interesantes. Pero por muy tentador que resulte sacar conclusiones sobre las sobreponderaciones e infraponderaciones y, por tanto, prever la futura actividad de compras del BCE, hemos de reconocer que simplemente nos faltan datos. Por consiguiente, tratar de ir por delante del BCE es una tarea harto complicada, sino imposible.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes