El viaje hacia el QN – ¿Cuánto más necesita hacer la Fed?

Hemos hablado mucho sobre el QE (Quantitative Easing) y el QT (Quantitative Tightening); sin embargo, nunca hemos hablado de QN. El QN es el objetivo último de los bancos centrales, pero ¿qué es exactamente?

La «N» de QN significa Neutral. En un escenario de crecimiento económico estable, debe imprimirse dinero para facilitar la inflación en la economía. En este escenario, basta con tener suficientes «fichas» monetarias en el sistema para lograr el crecimiento deseado del PIB nominal del país, definido como la combinación del crecimiento real y la inflación.

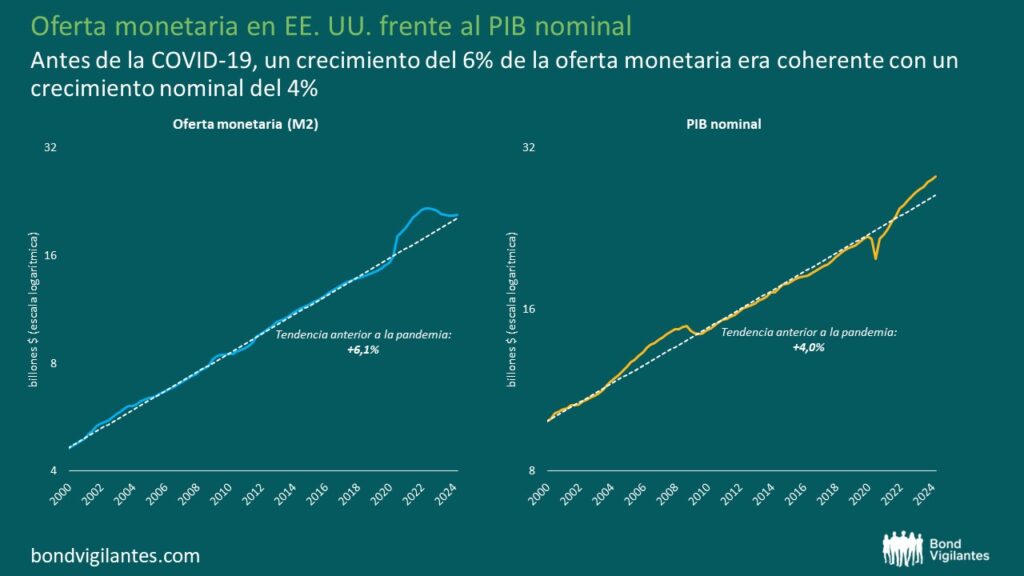

Podemos trazar esta tendencia de la política monetaria a lo largo del tiempo mostrando el crecimiento de la masa monetaria frente al PIB nominal. En el siguiente gráfico, podemos ver que el Banco Central de EE.UU. persigue normalmente un crecimiento anual de la oferta monetaria del 6 por ciento para lograr un crecimiento del 4 por ciento del PIB nominal, compuesto de media por un 2 por ciento de crecimiento real y un 2 por ciento de inflación.

Fuente: Bloomberg, a 31 de marzo de 2024.

Dada la serie de acontecimientos económicos ocurridos a lo largo del primer cuarto de este siglo, hemos visto con regularidad como se aplicaba una política monetaria no convencional. El QE ha estado en funcionamiento de forma intermitente durante gran parte de este periodo, con el fin de facilitar un crecimiento estable de la oferta monetaria. En los 20 años anteriores a la pandemia, la Reserva Federal consiguió en general mantener un nivel estable de crecimiento de la oferta monetaria. Sin embargo, las agresivas medidas del QE aplicadas desde la COVID han provocado un aumento significativo de la oferta monetaria, contribuyendo a las subsiguientes presiones inflacionistas.

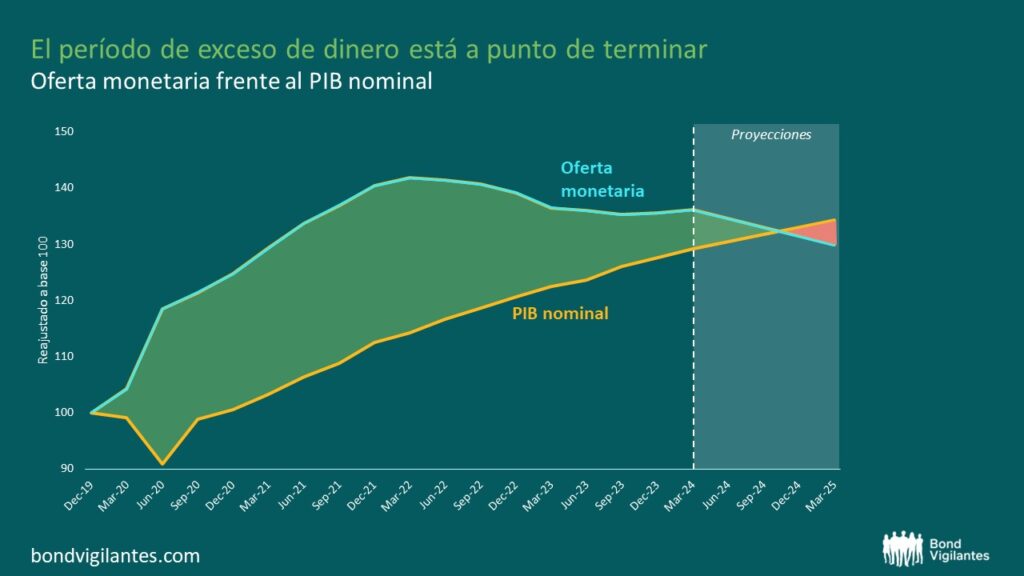

Desde junio de 2022, la Fed ha dado marcha atrás y ha iniciado una ronda de QT para reducir gradualmente la cantidad de dinero en circulación. La pregunta ahora es ¿cuánto más necesita hacer la Fed? Si asumimos que la cantidad de dinero en el sistema debería aproximarse al tamaño de la economía, necesitamos representar gráficamente el tamaño de la economía frente al tamaño de la oferta monetaria para intentar resolver el enigma del balance, lo que hemos hecho en el siguiente gráfico.

Fuente: Bloomberg, a 31 de marzo de 2024.

En este gráfico, sombreamos el área que representa el exceso de dinero. Este exceso de dinero será inflacionista por naturaleza, como ya comentamos en este blog. Podemos ver que el QT se está acercando mucho al punto en el que este exceso de dinero inflacionista va a desaparecer. Teóricamente, esto debería darse en diciembre de este año. En este punto, en el escenario que ofrecemos, la política monetaria debería aplicarse en un marco de QN para permitir que se facilite un crecimiento económico natural y una inflación en torno al 2%[1].

Este paso hacia un enfoque monetario más “normal” es algo que los bancos centrales deben abordar a corto plazo en su transición de la «cultura de cancelación» a la «normalidad».

Es bien sabido que la política monetaria funciona con desfases que pueden ser largos y variables. Si llegamos a diciembre de este año y el QT real persiste, o los bancos centrales no están aumentado el efectivo en el sistema a la tasa QN, entonces habría, por definición, un argumento monetario para que la inflación quedara por debajo de su objetivo. Si esto ocurriera, la inflación sería lo suficientemente baja como para alentar recortes significativos de los tipos de interés.

La política monetaria NETA importa. De cara al futuro, será fundamental entender qué decidirán hacer los bancos centrales: ¿Pasarán a una postura más Neutral? ¿Cambiarán totalmente el rumbo y adoptarán una política de Expansión? ¿O bien optarán por una resTricción continua?

[1] Nuestras hipótesis se basan en el ritmo actual de QT. Si bien la Reserva Federal tiene previsto reducir su programa de endurecimiento cuantitativo, en caso de que se reduzca el ritmo de QT, es probable que el punto en el que se cruzan las dos líneas se retrase aún más. Además, el M2 está influido tanto por la Reserva Federal como por los bancos comerciales a través de sus actividades de préstamo; sin embargo, para simplificar, las hipótesis anteriores están dictadas únicamente por el QT de la Reserva Federal, por lo que podrían verse afectadas por otros factores. A pesar de ello, dados los elevados tipos de interés y la menor actividad crediticia, es probable que el QT de la Reserva Federal sea el factor dominante que influya en los niveles de M2 a corto plazo.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.