Outlook Semanal: llegan los «vigilantes de los préstamos» al aumentar la incertidumbre

Los mercados de deuda corporativa, divisas, materias primas y emergentes –casi todos excepto los activos refugio tradicionales– vivieron su Halloween particular debido a la preocupación creciente en torno a los beneficios de las compañías estadounidenses, el deterioro de las encuestas de directores de compras (PMI) en Europa y el descenso de las cifras de crecimiento económico en China. Hasta un 75% de las 100 clases de activos de renta fija monitorizadas para la panorámica semanal perdieron terreno, arrastradas asimismo por las tensiones crecientes en torno al brexit y el rechazo del presupuesto italiano por parte de la Comisión Europea. Además, el presidente Trump declaró que quizá se arrepentía de haber puesto a Jay Powell al frente de la Reserva Federal, al considerar que la entidad está subiendo tipos con demasiada rapidez. En efecto, el acta de la reunión de septiembre de la Fed fue optimista, lo cual provocó una subida de la TIR del treasury estadounidense a 10 años hasta el 3,2% (que luego disminuyó hasta el 3,1% a lo largo de la semana). La muerte de Jamal Khashoggi, columnista del Washington Post y crítico del gobierno saudita, y la caída de las exportaciones de Japón en septiembre (la mayor desde enero de 2016) también contribuyeron a la incertidumbre del panorama.

Ante tal trasfondo, la renta variable perdió terreno y el petróleo se desplomó hasta los 66 dólares por barril, desde 76 dólares a comienzos de mes. Algunos inversores temen cada vez más que el colapso sufrido por las divisas de mercados emergentes este año –entre ellas el peso argentino y la lira turca– pueda reducir la demanda de crudo, al encarecerlo en estos países. Si desea más información sobre los precios del petróleo y el crecimiento económico, lea la entrada de blog del gestor de M&G Jim Leaviss, <Justo como en 2008? Subida del petróleo, endurecimiento del BCE…, lo único que nos falta es una catastrophe crediticia>. Los activos tradicionalmente estables –como los bunds alemanes y la deuda soberana suiza– han aportado rentabilidades de inversión positivas en las últimas cinco jornadas de mercado. Este también fue el caso de los gilts británicos, aunque sus TIR cayeron por motivos diferentes: la cifra de inflación de septiembre fue decepcionante, y los medios de comunicación del país especulan diariamente sobre una salida caótica de la UE y el futuro de la primera ministra, Theresa May. El dólar estadounidense se apreció frente a la mayoría de las grandes divisas, con la excepción del real, que continuó repuntando de cara a la ronda final de las elecciones, el domingo: ambos candidatos se perciben como fiscalmente responsables.

Al alza:

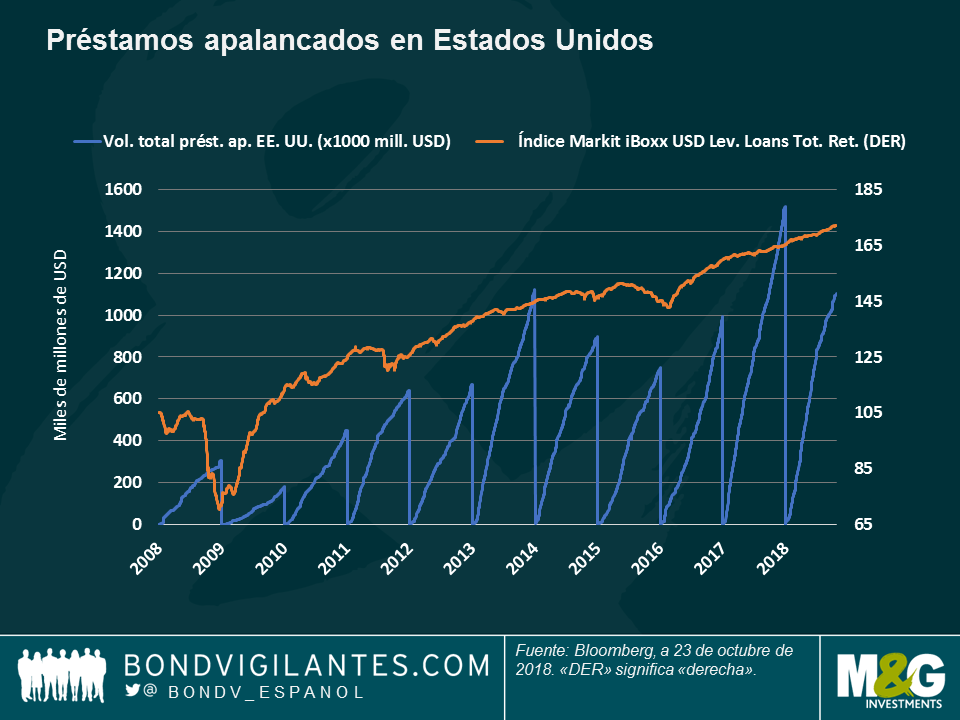

Préstamos apalancados – Alerta de la Fed: en la 7ª página (de un total de 10) del acta de la última reunión de la Fed, el banco central de facto del mundo advirtió sobre el crecimiento de los préstamos apalancados, el relajamiento de las condiciones y los estándares en el sector, y la mayor actividad de préstamo por parte de entidades no bancarias, todos ellos factores capaces de poner en peligro la estabilidad financiera. Como puede verse en el gráfico, el saldo vivo de los préstamos apalancados en Estados Unidos ha alcanzado un volumen de 1,2 billones de dólares, desde un nivel que apenas alcanzaba los 306.000 millones hace diez años. Ahora, los préstamos apalancados han adelantado al mercado estadounidense de deuda high yield, que sufre de escasez de oferta (en entornos de tipos de interés crecientes, los inversores tienden a preferir los préstamos, que normalmente son de tipo flotante). Tal como muestra el gráfico, la mayor demanda ha ayudado a la clase de activos a aportar rentabilidades elevadas a los inversores: ha subido un 4,5% en lo que va de año y un 18% en los últimos tres años. No obstante, la Fed no es el único «vigilante de los préstamos»: en su último informe trimestral, el Banco de Pagos Internacionales (conocido como el banco de los bancos centrales) afirma que los préstamos apalancados se han comportado de forma procíclica, creciendo con rapidez antes de un bajón del mercado.

Gilts – liderando el top 100: de las 100 clases de activos de renta fija monitorizadas para la panorámica semanal, la deuda soberana británica ha sido la de mejor comportamiento en los últimos cinco días de mercado: los temores de que el Banco de Inglaterra se vea obligado a aplazar futuras subidas de tipos para evitar una recesión pos-brexit han arrastrado la TIR del gilt a 10 años al 1,4%, su nivel más bajo desde comienzos de septiembre. Con la inflación anualizada en el 2,4%, la deuda pública del Reino Unido todavía ofrece TIR reales negativas, al tiempo que el país crece a un ritmo del 1,2%. La incertidumbre que rodea al brexit pesa sobre las TIR nominales –que han permanecido alejadas del nivel previo a la celebración del referéndum en 2016, del 2%– y seguramente aumentará a medida que se acerca la fecha límite para que el Reino Unido abandone definitivamente la UE, en marzo de 2019.

A la baja:

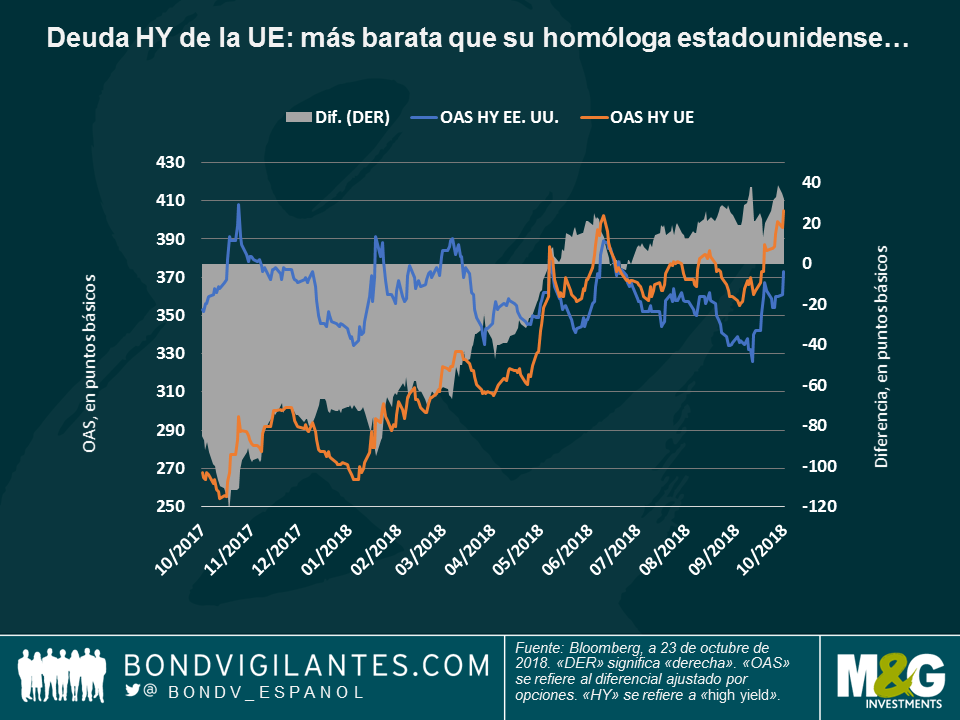

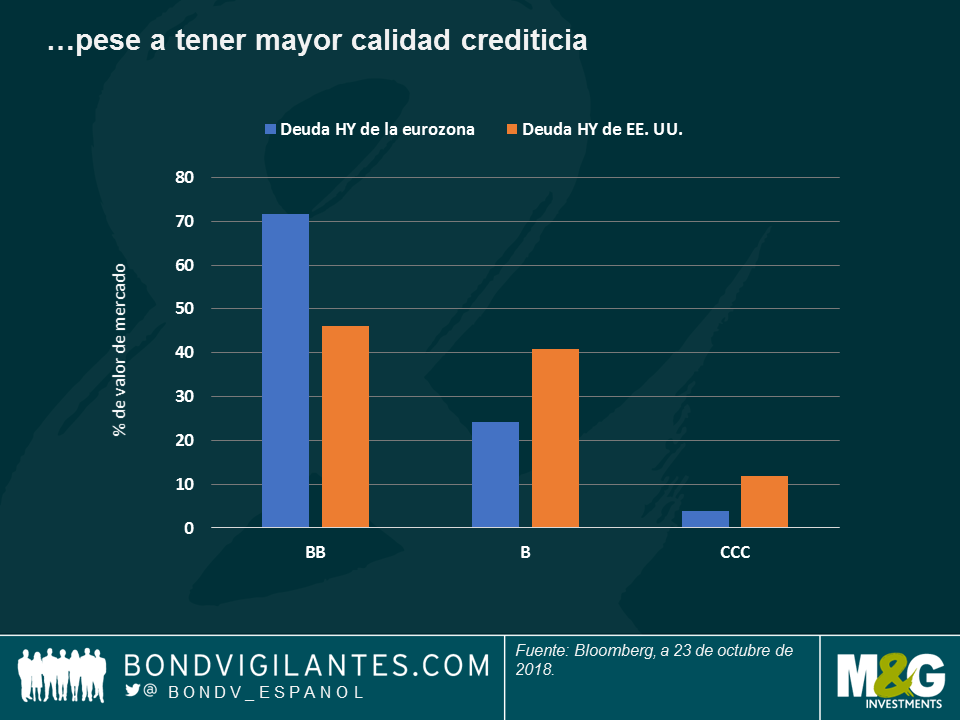

Deuda high yield europea – en construcción (italiana): el crédito high yield europeo ha continuado decepcionando en las últimas cinco jornadas de contratación, debido especialmente a que las tensiones renovadas entre Italia y la UE en torno al presupuesto del país mediterráneo han afectado a emisores corporativos italianos. La agencia calificadora Moody’s también ha rebajado la nota de Italia, aunque de momento permanece dentro del grado de inversión. Las constructoras italianas acusan especialmente la presión de un presupuesto gubernamental ajustado, y en algunos casos también han tenido la mala suerte de buscar mercados alternativos como Argentina y Turquía, que últimamente también están pasando apuros. Así, no sorprende que cuatro de los diez emisores europeos high yield de peor comportamiento en lo que va de año sean italianos, entre ellos dos constructoras (James Tomlins proporciona más información al respecto en su entrada de blog <Mire donde pisa: riesgo de precipicios en deuda high yield europea> ). Las fuertes caídas de sus bonos (del 69% y del 53%) están arrastrando al índice, elevando al mismo tiempo su prima de riesgo respecto a la deuda high yield estadounidense, tal como muestra el gráfico: el 19 de octubre, la diferencia entre ambas alcanzó los 27 puntos básicos, su mayor nivel desde 2012. Esto está ocurriendo pese al hecho de que el crédito high yield europeo tiene una mayor calidad crediticia que su equivalente estadounidense; tal como muestra el último gráfico, un 71% de las compañías high yield europeas tienen la mayor calificación por debajo del grado de inversión (BB), un porcentaje considerablemente mayor que en Estados Unidos (del 46%). Si desea saber más sobre las tribulaciones de Italia, vea la reciente discusión entre Carlo Putti y Saul Casadio, de M&G: «Italian construction, a sector in crisis».

México – de lindo, nada: la deuda soberana mexicana ha perdido un 4,5% en los últimos cinco días de mercado, mientras que el peso se ha depreciado un 3,8% frente al dólar (convirtiéndose con ello en la divisa de peor comportamiento entre las grandes). Tras un largo periodo de transición, el país da la bienvenida a un nuevo presidente, Andrés Manuel López Obrador (popularmente conocido como AMLO), que ganó las elecciones de julio. El nuevo gobierno ha expresado su deseo de que la principal petrolera nacional, Pemex, dé prioridad al suministro doméstico frente a los envíos internacionales. Fitch Ratings considera que esta medida podría debilitar la estructura de capital de la compañía, y la agencia calificadora revisó la perspectiva de Pemex de estable a negativa la semana pasada.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes