Épica frase “vender en mayo y salir corriendo” ¿funciona también para la renta fija europea?

Como suele suceder, el 1 de mayo se publicaron un montón de artículos y comentarios sobre el conocido efecto “vender en mayo y salir corriendo”. Para el que no esté familiarizado con esta sofisticada estrategia de negociación, se trata de cerrar todas las posiciones en renta variable que se tuvieran hasta el 30 de abril y volver a invertir el 1 de noviembre. Históricamente, la renta variable de Estados Unidos ha tenido una rentabilidad inferior en el semestre mayo – octubre que en el semestre noviembre – abril. Nadie sabe el por qué de este modelo estacional, pero hay diversas teorías que intentan explicarlo, como que el volumen de negociación es más bajo en los meses de verano o que se produce un aumento de los flujos de inversión cuando los inversores vuelven de vacaciones.

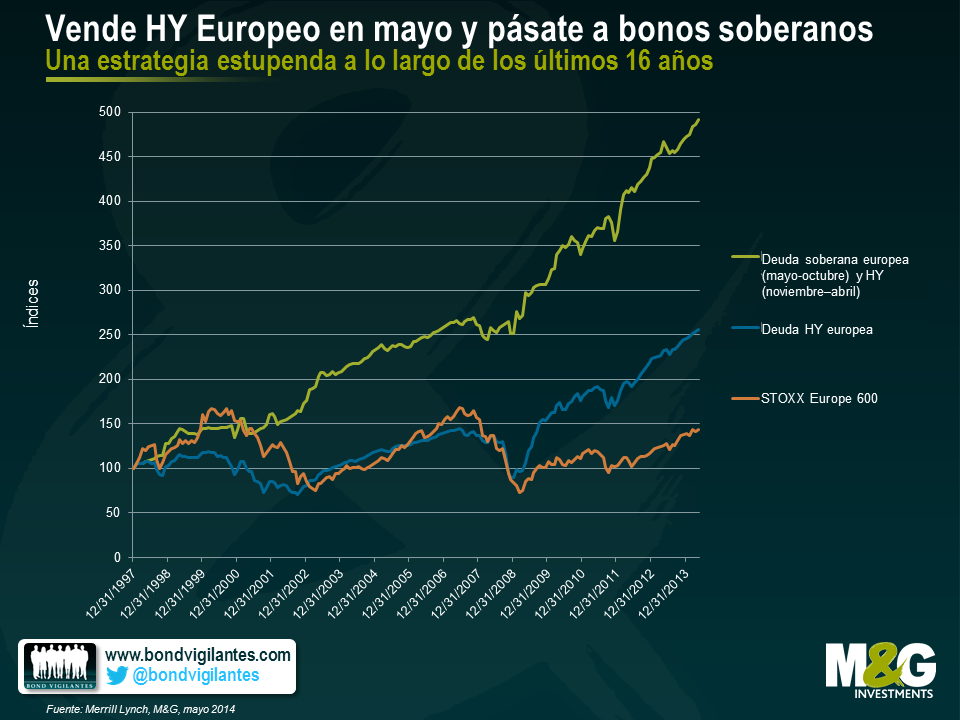

Pensando en esto, creímos que podría ser interesante comprobar si este mismo efecto se produce en los mercados de renta fija europea. Para identificar el efecto “venta” de mayo, hemos generado rentabilidades totales mensuales para una cartera de bonos europeos soberanos, grado inversión y high yield. Después hemos generado una rentabilidad total para una cartera que estuviera invertida entre los meses de noviembre y abril y la hemos comparado con una cartera invertida entre los meses de mayo y octubre. Para generar el máximo número de observaciones posible, nos remontamos al comienzo de los respectivos índices de Merrill Lynch Bank of America. Los resultados aparecen a continuación.

Parece que existe un efecto estacional en los mercados high yield europeos. Es decir, en la clase de activos de renta fija que está más correlacionada con los mercados de renta variable, y el análisis muestra que se generó una rentabilidad superior invirtiendo sólo entre los meses de noviembre y abril (rentabilidad total del 199%). De hecho, esta estrategia obtuvo una rentabilidad sustancialmente superior a lo largo de todo el periodo (1997 – abril 2014). Si un inversor hubiera invertido solamente entre los meses de mayo y octubre, habría sufrido una pérdida del 21% a lo largo de los últimos 16 años.

La prolongación natural de este análisis es observar cómo se habría comportado a lo largo de los últimos 18 años una estrategia de negociación completamente invertida en bonos soberanos europeos entre los meses de mayo y octubre y plenamente invertida en bonos grado inversión europeos entre noviembre y abril. Podemos valorar qué rentabilidad habría obtenido esta estrategia en relación a las carteras que estaban plenamente invertidas en bonos soberanos europeos, bonos corporativos grado inversión europeos y renta variable europea exclusivamente. Los resultados muestran que la estrategia de vender activos de grado inversión en mayo y comprar bonos soberanos hubiera producido una rentabilidad superior equivalente al 5,9% anual, mejorando la obtenida por la renta variable europea en un 56% en total o un 2,5% p.a.

El gráfico que antecede muestra el mismo análisis, esta vez observando cómo se habría comportado la estrategia en términos de rentabilidad total, pero hemos sustituido la exposición a bonos europeos grado inversión por bonos europeos high yield. Si se hubiera seguido esta estrategia se habría generado una rentabilidad anualizada en torno al 10,5% o del 391% a lo largo de 16 años y pico, una cifra muy superior a las rentabilidades que han ofrecido el mercado high yield y la renta variable europea a lo largo del mismo periodo, que han sido del 155% y el 43% respectivamente.

Nuestro análisis muestra que existe un fuerte efecto estacional en el mercado high yield europeo, donde las rentabilidades son más volátiles y pueden producirse marcadas bajadas y subidas debido a las fluctuaciones en el valor del capital de los bonos high yield. Sin embargo, hay que tener en cuenta que los resultados están sesgados por el hecho de que los principales acontecimientos que han provocado aversión al riesgo (como Lehman Brothers, la crisis financiera asiática o la crisis financiera rusa, por ejemplo) generalmente se han producido entre los meses de mayo y octubre. De todas formas, las rentabilidades históricas totales indican que hay un efecto estacional en los mercados high yield europeos del que los inversores deberían tomar conciencia. Si se ignoran los costes de transacción o las implicaciones fiscales que reducirían la rentabilidad total, la estrategia de vender los bonos corporativos high yield o grado inversión en mayo y comprar bonos soberanos hasta noviembre habría producido rentabilidades relativas superiores a los bonos europeos soberanos, corporativos con grado de inversión, corporativos high yield y a la renta variable europea.

Aunque siempre es peligroso basar una estrategia de negociación en un dicho popular, si nos basamos en el registro histórico de rentabilidades totales, sí que tiene cierta lógica vender activos de riesgo en mayo para refugiarse en bonos soberanos que probablemente se beneficien en mayor grado de un entorno “risk-off”, y volver a añadir riesgo a las carteras de renta fija en noviembre. Por supuesto, no hemos de olvidar otro viejo dicho también contrastado – las rentabilidades pasadas no garantizan rentabilidades futuras.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes