Como se dice habitualmente, el primer recorte es el más profundo, y este podría ser el caso de la Reserva Federal de EE. UU. (Fed), que ha efectuado una rebaja de 50 puntos básicos (pb). Después de 918 días, esto marca el final del endurecimiento de la política monetaria, introducido para controlar la inflación «transitoria» que llegó a un estruendoso crescendo en 2022.

Los mercados sabían que venía una rebaja, pero la cuestión era saber de cuánto. Las predicciones se dividían a partes iguales entre una bajada de 25 pb y de 50 pb, y los partidarios de esta última argumentaban que había que hacer frente a las publicaciones de datos más débiles y que la Fed debía adelantarse a los acontecimientos.

Por supuesto que hubo quienes opinaron que 25 pb podrían ir más acorde con los datos económicos que se estaban publicando rápidamente. Esas mismas personas también indicaron que una rebaja de medio punto porcentual suele reservarse para períodos en los que suceden acontecimientos significativos en el mercado o durante una recesión -ninguno de los casos actuales. Al final, sin embargo, había muy pocas razones para mantener los tipos actuales , y tampoco ningún argumento racional para subirlos.

En este blog, destacaré lo que un ciclo de relajación de la Fed podría suponer para una de las clases de activos que más se podría beneficiar: la deuda de los mercados emergentes.

La rebaja para liberar la deuda de los mercados emergentes

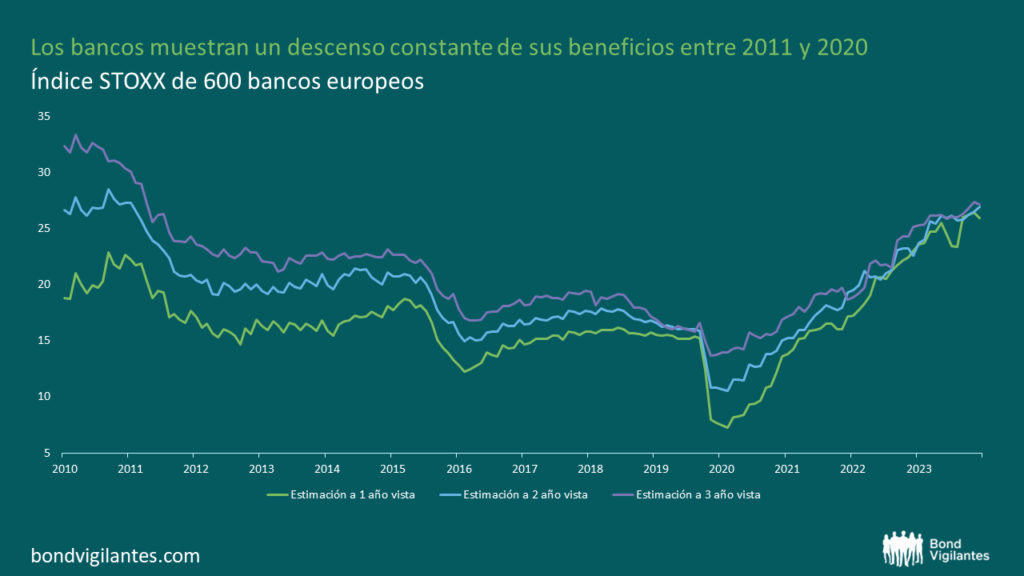

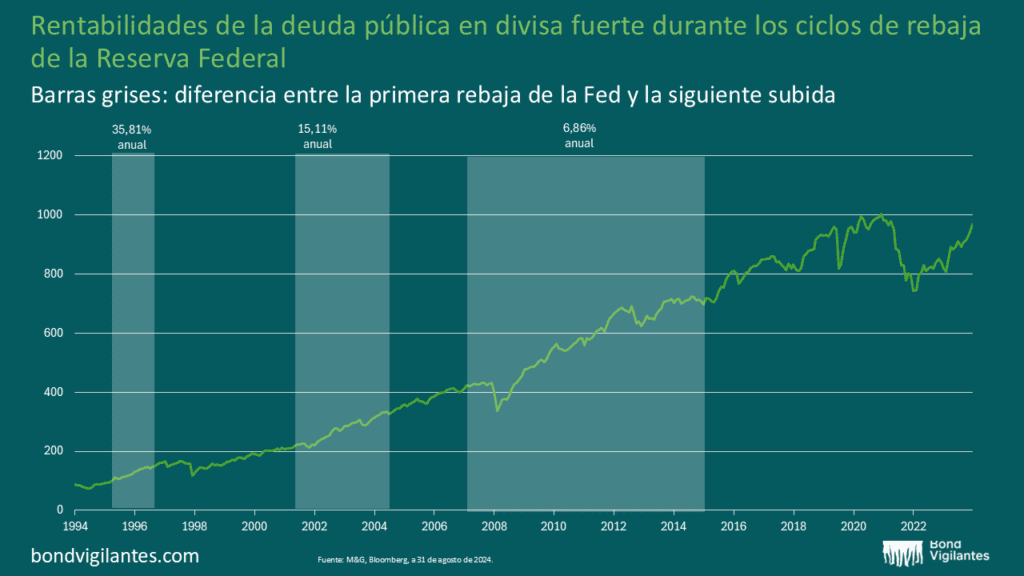

El siguiente es un gráfico bastante simple, pero eficaz. Las barras grises muestran la diferencia entre la primera rebaja de la Fed y su próxima subida. La línea verde sigue la rentabilidad del índice de deuda soberana en divisa fuerte. Lo que podemos observar claramente es que el ciclo de rebajas de la Fed propicia un fuerte impulso a los segmentos de mercado de mayor riesgo, como la deuda de los mercados emergentes.

Fuente: M&G, Bloomberg, a 31 de Agosto de 2024.

Por supuesto, hay otras partes de la deuda de los mercados emergentes que no recoge este gráfico, como la deuda corporativa en divisa fuerte y la deuda pública en divisa local, ya que sus respectivos historiales no son tan amplios. Sin embargo, observamos el mismo patrón: la caída de los tipos estadounidenses es una buena noticia en cualquier caso para la deuda de los mercados emergentes.

Eso no quiere decir que cada una de estas clases de activos se mueva al compás de la otra. Cabría esperar que los bonos soberanos en moneda local fueran los más fuertes inicialmente en tal escenario, y ya hemos tenido una muestra de ello en los últimos meses, donde han sido los mayores beneficiarios, en cuanto a rentabilidad, de que los mercados se sintieran más cómodos con la dirección de la Fed.

Esto se ha debido, entre otras cosas, a que las rentabilidades de los bonos en divisa local se benefician tanto de los movimientos de los tipos de interés como de los de las divisas. Cuando la Fed empieza a rebajar los tipos, los mercados emergentes suelen seguir su ejemplo, y unos tipos estadounidenses más bajos suelen debilitar el dólar frente a ciertas divisas de los mercados emergentes.

Hay otros factores en juego, por supuesto, y es muy raro que los bonos ofrezcan una explicación basada únicamente en su valor nominal. Los menores costes de endeudamiento y las menores TIR de los mercados desarrollados que acompañan a unos tipos de interés oficiales más bajos deberían animar a los inversores a volver a una clase de activos que ha pagado el pato en un entorno de tipos más altos.

Por supuesto, sigue habiendo obstáculos potenciales que hay que afrontar. Para que la deuda de los mercados emergentes repunte y continúe en una trayectoria positiva, necesitaríamos una versión del «aterrizaje suave» estadounidense del que los mercados han estado hablando en los últimos dos años. Para apostar por el alza en cualquier clase de activo de riesgo, este escenario tendría que cumplirse, y hay muchas pruebas que lo apoyan. La relajación de las condiciones financieras será un factor importante para evitar una recesión más grave.

Las elecciones estadounidenses que tendrán lugar en noviembre enturbian la situación, con la posibilidad de una victoria de Trump que pesará sobre el sentimiento hasta que se anuncie el resultado. Aunque las encuestas se inclinan por una victoria demócrata, ya hemos visto antes (¿alguien se acuerda de 2016?) lo gravemente equivocadas que pueden estar.

Una victoria de Harris sería posiblemente menos inflacionista, lo que por supuesto respalda la relajación de la política monetaria. Junto con una Fed ahora en pleno intento de lograr un aterrizaje suave, esto apoyaría aún más a la clase de activos.

¿Qué cabe esperar de cara al futuro?

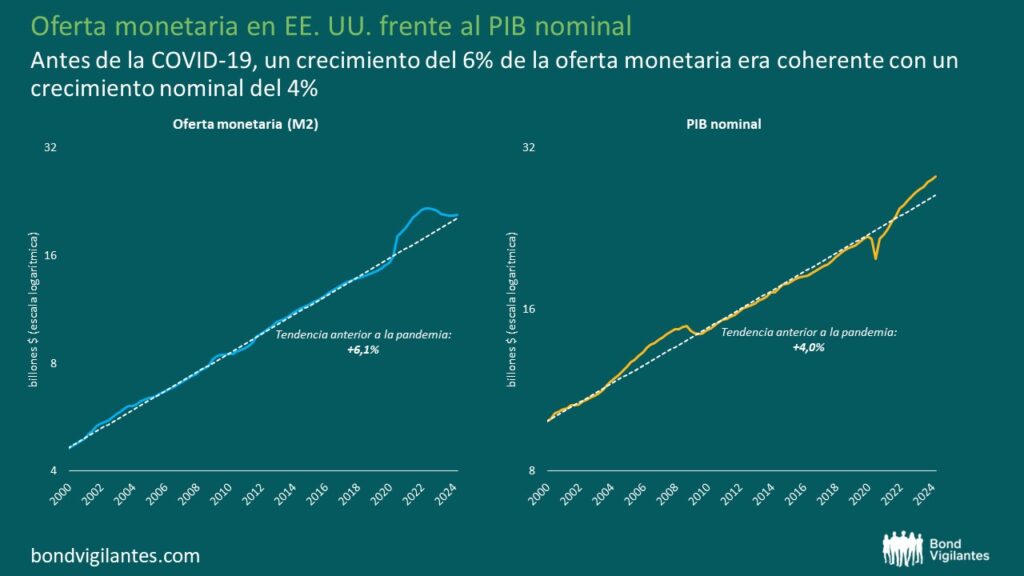

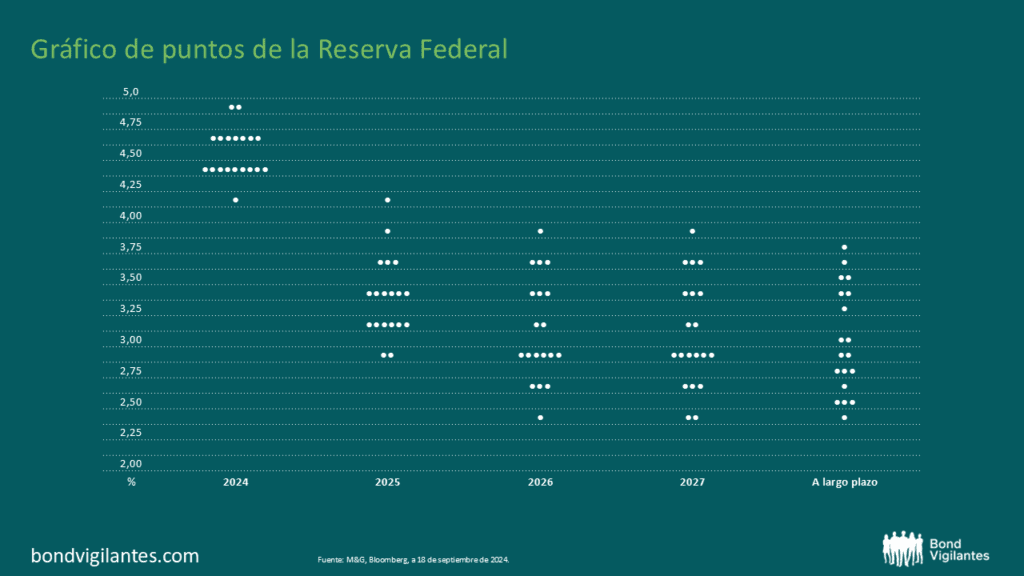

Como ya se ha mencionado, la deuda de los mercados emergentes tiende a fluir y refluir en tándem con la salud de la economía estadounidense y el entorno actual. Con los tipos ahora a la baja, surgen interrogantes sobre lo que debemos esperar en los próximos años. El gráfico siguiente indica que algo con lo que sí podemos contar es con la incertidumbre.

Fuente: M&G, Bloomberg, a 18 de septiembre de 2024.

El propio gráfico de puntos destaca la visión de 16 cargos de la Fed sobre hacia dónde creen que evolucionarán los tipos de interés oficiales en los próximos años. Una conclusión muy simple pero acertada del gráfico anterior es que el grupo es, desde luego, dispar. En 2026, uno de los miembros espera unos tipos del 2,375%, mientras que otro estimaba un 3,875%. A «más largo plazo», podemos ver que hay once predicciones totalmente diferentes.

Sin embargo, a pesar de que los responsables de la política y los mercados en general tienen expectativas dispares, la dirección del viaje ahora no parece abierta al debate, lo que no hace sino reforzar el argumento aquí destacado.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

Cuando Franklin D. Roosevelt asumió el poder en 1933, Estados Unidos acababa de entrar en el cuarto año de su Gran Depresión. Ante semejante turbulencia económica, Roosevelt no tuvo más remedio que empezar a poner en marcha a toda prisa reformas estructurales de gran calado, no solo para galvanizar la economía, sino también para dejar clara su autoridad tras haber sido elegido para ocupar el cargo de mayor poder de su país. Así nació el concepto de los «100 primeros días» de un presidente.

Javier Milei, el recientemente elegido presidente de Argentina, comparte similitudes con Roosevelt en el sentido de que ha heredado, por decirlo suavemente, una economía en apuros, y ha empezado a intentar aplicar reformas con una suma rapidez. Pero a diferencia de la Gran Depresión estadounidense, los problemas económicos de Argentina no se produjeron después de un boom como el que vivió Estados Unidos al menos durante los locos años veinte antes de que estallara su burbuja.

El entorno actual de Argentina, junto con su larga trayectoria de mala gestión económica, marcada por impagos y, más recientemente, rematada por el movimiento peronista, plantea importantes retos a Milei. Ahora que han pasado 100 días desde el ascenso de Milei a la presidencia, y con su declaración de que no ha lugar al gradualismo y que será necesaria una terapia de choque, podemos echar un primer vistazo a la prometida revolución económica.

La carga de un gasto excesivo

Para tratar de entender dónde nos encontramos hoy, conviene hacer un breve repaso de la historia argentina y centrarse en un problema común al que Argentina ha tenido que hacer frente a lo largo de muchos periodos: su problema de gasto.

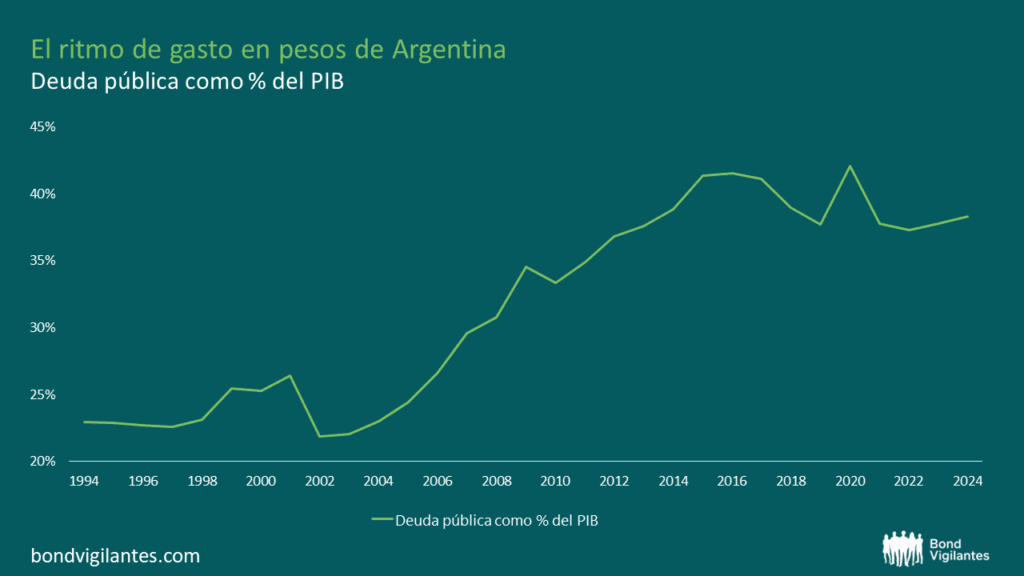

En el gráfico de abajo se pone de relieve en qué medida se ha incrementado el gasto público como porcentaje del PIB desde 1994. En circunstancias normales, la trayectoria ascendente de la línea a lo largo del tiempo no se traduciría necesariamente en una situación precaria; de hecho, muchos países vecinos mantienen una proporción similar, si no superior. Hay países que logran salir del hoyo con una gestión fiscal más eficaz y una economía más sólida. Pero el caso de Argentina es especial.

Fuente: M&G y Bloomberg a enero de 2024

Entre 1994 y 2022, el país se embarcó en una serie de programas de expansión fiscal, aunque los mismos se vieron un tanto restringidos durante los años 90 debido al oneroso sistema cambiario para mantener la convertibilidad del peso argentino en dólares estadounidenses (USD). Estos programas se vieron a menudo interrumpidos por periodos de austeridad, pero nunca logró alcanzarse realmente el equilibrio presupuestario. El gasto público se disparó, principalmente por el fuerte endeudamiento, que provocó déficits presupuestarios y un aumento vertiginoso de la deuda pública. A pesar de ello, la recaudación y el crecimiento económico nunca estuvieron a la altura, por lo que no fue posible reducir los déficits ni los niveles de endeudamiento.

Al contrario, esto se traducía en periodos de crisis, devaluación del peso e inestabilidad económica. A estos ciclos vinieron a sumarse los temores a que unos servicios públicos ineficientes, corrupción y programas sociales insostenibles conformaran un escenario que nunca permitiría a Argentina gozar de un desarrollo sostenible aplicando un enfoque disciplinado. Ahora bien, la historia nos muestra que, en ocasiones, Argentina no ha logrado aplicar una disciplina fiscal sostenida.

No llores por más dinero, Argentina

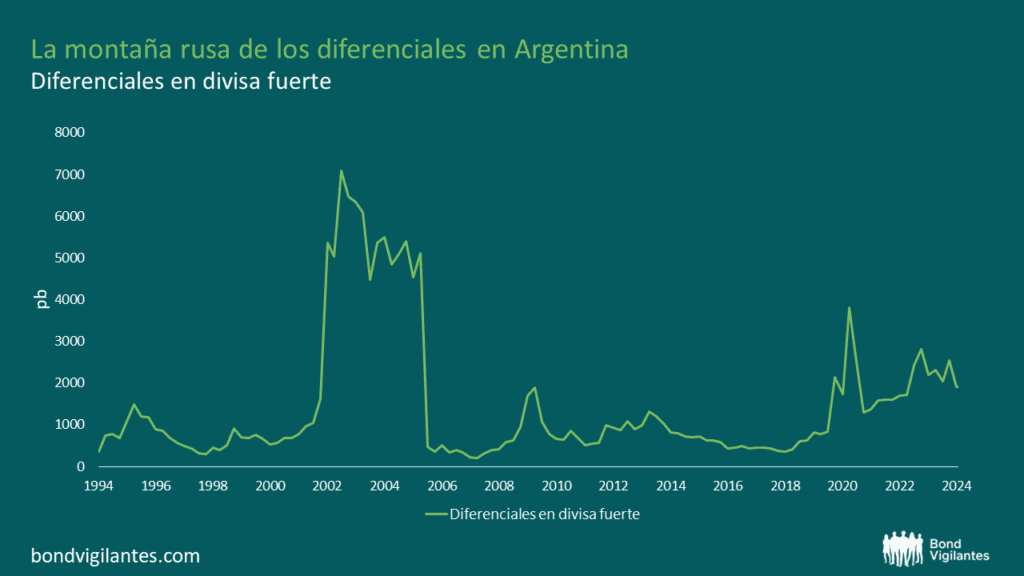

El gráfico siguiente muestra los periodos de fuerte ampliación de los diferenciales, lo que dibuja un panorama bastante pesimista de endeudamiento público del país, así como de expectativas sobre la capacidad de Argentina para hacer frente al servicio de esa deuda. A lo largo del periodo, los diferenciales se situaron en promedio en 1.400 puntos básicos (pb), una cifra muy próxima a los de la deuda distressed. Esta tendencia oscilante sugiere que, aun cuando el país se recuperase de una crisis, no estaba lejos de sumirse en otra.

Desde 1827, Argentina ha incumplido el pago de su deuda soberana en nueve ocasiones. Muchos de estos impagos se debieron, en parte, a la ominosa tríada de la mala gestión fiscal: gastar demasiado, pedir demasiados préstamos y recaudar muy pocos impuestos.

Fuente: M&G y Bloomberg a enero de 2024

Argentina también ostenta la poco envidiable distinción de haber protagonizado el mayor impago soberano jamás registrado: 95.000 millones de USD en diciembre de 2001. Esta malvada tríada registró su máximo apogeo durante el periodo de 1994 a 2001, con el gasto público aumentando a una tasa anualizada del 2,67% y los niveles de endeudamiento creciendo a un ritmo anualizado del 9,09%.

El aumento del gasto podría haber sido sostenible si también hubieran aumentado los ingresos públicos; sin embargo, con un crecimiento del PIB estancado durante el periodo y una tasa de crecimiento anualizada de apenas un 0,61%, la recaudación tributaria fue muy limitada. Y lo que se reveló más insostenible aún fue el continuo crecimiento de los niveles de endeudamiento, sobre todo teniendo en cuenta que gran parte de lo que se pedía prestado a una instancia era para reembolsar la deuda contraída con la otra instancia.

Estas dos instancias eran el FMI y los inversores extranjeros. El persistente círculo vicioso de pedir prestado al FMI para satisfacer a los prestamistas se vio agravado por el sustancial deterioro de la confianza y el empeoramiento de las condiciones económicas durante el periodo anterior, que empezó a llegar a su clímax a finales de los noventa. A medida que Argentina se endeudaba más, el servicio de la deuda se encarecía, y cuanto más pagaba Argentina, menos tenía para gastar, y cuanto menos tenía para gastar, más tenía que pedir prestado. Por desgracia, esta situación no terminó hasta que el FMI dejó de conceder préstamos a Argentina en 2001.

A finales de 2023, la economía argentina se enfrenta de nuevo a graves dificultades. Con una inflación interanual superior al 200%, el tipo de interés oficial del banco central en el 100% y un tipo de cambio que superaba los 800 para convertir pesos argentinos en USD. Este no es un entorno precisamente propicio para que el gobierno pueda mantener la economía en marcha sin depender en exceso del endeudamiento o gasto público, y donde los ingresos públicos puedan crecer.

La melé política de Milei

La campaña de Milei ha sido poco menos que una montaña rusa. Armado hasta las cejas, el economista prometió ‘hacer saltar por los aires’ el banco central, adoptar el USD y cortar lazos con cualquier país que él considerase socialista (incluido el Brasil de Lula da Silva, que es el principal socio comercial de Argentina).

Adoptar el dólar sí tiene algunas ventajas —Ecuador así lo hizo y logró cierta estabilidad económica— pero Argentina y el dólar no siempre han ido de la mano. En el pasado, el mantenimiento de la convertibilidad en USD del peso argentino reveló ser uno de los muchos lastres que sumieron al país en la miseria y obligó a Argentina a suspender pagos en 2001.

Ahora bien, como hemos visto desde que Milei llegó al poder, las políticas hiperbólicas y proclamas extremistas han quedado en agua de borrajas. Lo que hemos visto en los últimos 100 días ha sido más pragmático, ortodoxo y fiscalmente consciente de lo que cabía esperar.

A pesar de ello, sus planteamientos de fondo siguen ahí. Milei considera que el socialismo es uno de los males del mundo y se ha esforzado por erradicar el sistema del Estado del Bienestar en su país, reorientando Argentina a la senda del libre mercado, en el que el capitalismo gobierne con supremacía. Si su controvertido proyecto de reforma «ómnibus» llega a buen puerto, se reducirá radicalmente el papel del Estado, se privatizarán empresas controladas por el Estado y se recortará drásticamente el gasto público, con la meta del déficit cero como objetivo innegociable.

Los mercados han considerado positiva la victoria electoral de Milei y las reformas subsiguientes. Desde que se anunciaron los resultados el 19 de noviembre, el precio de los títulos de deuda pública (TDP) argentinos con vencimiento en 2030 ha subido de 0,29 USD a 0,45 USD en el momento de redactar este artículo. Asimismo, los diferenciales soberanos han mejorado, pasando de 2.165 pb a 1.704 pb, lo cual, aun manteniéndolos firmemente en territorio distressed, muestra signos de mejora.

A pesar de ello, todavía queda mucho trabajo por hacer, y el éxito se verá al cabo de años, no de meses y mucho menos a solo 100 días. Sigue habiendo grandes dificultades en el camino: malestar entre la clase trabajadora, niveles de pobreza sin precedentes y falta de mayoría en el Congreso; y los mercados pueden ser notoriamente impacientes.

Con todo, es lógico que Argentina sea mucho más grande que la suma de sus partes a día de hoy. El país posee abundantes recursos naturales, así como ganado, una ventaja geográfica que facilita el comercio y una mano de obra altamente cualificada. Estos factores no bastan por sí solos para impulsar una economía, pero pueden contribuir a su crecimiento si se combinan con una política fiscal sensata y una política monetaria más normalizada. Ahora bien, el primer escollo a superar tiene más en común con el dilema del huevo y la gallina.

Como ocurre con muchas cosas, la paciencia será un factor importante para decidir si los mercados pueden confiar en la última maniobra de Argentina para encauzar su economía hacia la prosperidad. Pero la paciencia es una virtud, e incluso Roosevelt tardó seis años en liberar a Estados Unidos de las garras de la Gran Depresión.