Perspectivas de Jim Leaviss para los mercados de renta fija en el próximo año

En los últimos años se ha convertido en una costumbre que los estrategas arranquen el mes de enero realizando predicciones nefastas para los mercados de renta fija. Sin embargo, 2014, al igual que sus predecesores inmediatos, ha desbaratado la gran mayoría de estas expectativas. A pesar de que, en términos generales, los mercados de renta variable han conseguido unas rentabilidades aceptables este año, no se ha llegado a producir la derrota aplastante del mercado de renta fija pronosticada.

A comienzos de 2014, las previsiones de consenso apuntaban a un aumento de las rentabilidades de los bonos del Tesoro estadounidense a 10 años por encima del 3,25%. Estas se basaban en la idea de que la Reserva Federal estadounidense (la Fed) pondría fin a su programa de expansión cuantitativa de seis años de duración, que ha hinchado su balance por encima de los 4,5 billones de dólares estadounidenses, y de que el crecimiento del país comenzaría a ser autosostenible.

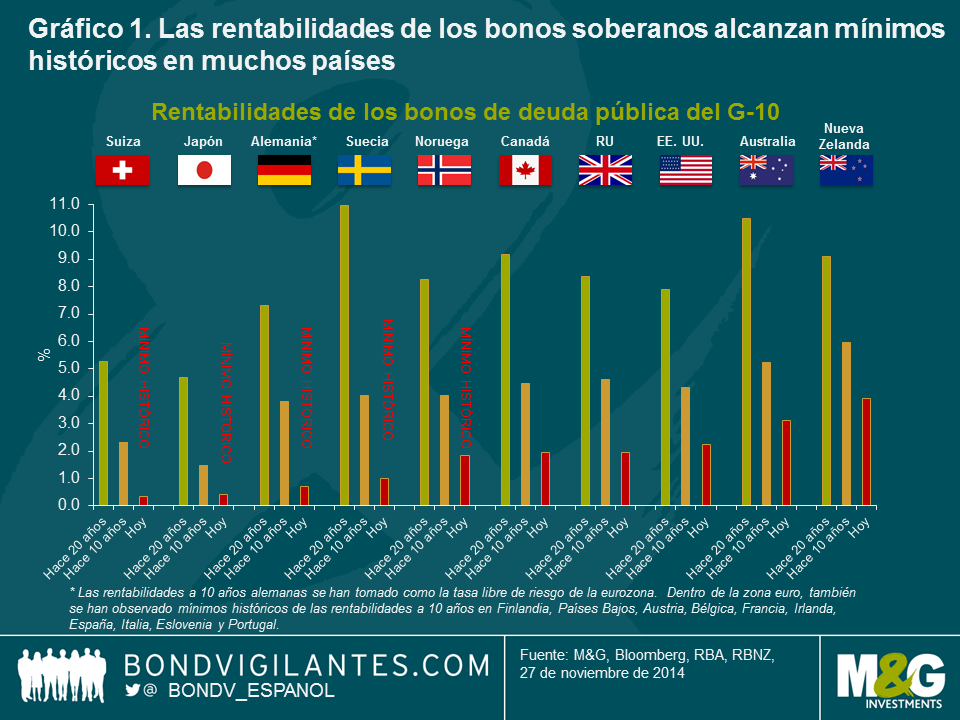

En el momento de la redacción del presente documento, las cifras de crecimiento de los Estados Unidos son positivas y, en efecto, la Reserva Federal concluyó su programa de expansión cuantitativa en octubre. Sin embargo, los mercados de deuda pública mundiales han caído en picado: las rentabilidades de los valores del Tesoro estadounidense a 10 años eran del 2,2% a finales de noviembre, mientras que los bonos europeos alcanzan mínimos históricos (véase el gráfico 1). Lo mismo ha sucedido en Japón. Pero, ¿cuál ha sido el motivo de este nuevo colapso de las rentabilidades de la renta fija que ha cogido por sorpresa prácticamente a todos los economistas y estrategas de Wall Street (con la notable excepción de Steven Major, de HSBC, que prevé unas rentabilidades de los bonos del Tesoro estadounidense a 10 años del 2,1% para finales de año) y qué implicaciones tendrá para los inversores en renta fija en 2015?

Tiempo invernal, resurgimiento geopolítico

Comencemos con un resumen: los Estados Unidos arrancaron 2014 con unas condiciones climatológicas extremas, arrojando unas cifras del producto interior bruto (PIB) muy deslucidas durante el primer trimestre. Pocos meses después de abandonar su puesto como presidente de la Reserva Federal, Ben Bernanke asistió a una serie de cenas organizadas por hedge funds, en las que indicó a los asistentes que la sensación de normalidad reinante en los mercados era demasiado optimista: en opinión de la Reserva Federal, los tipos de interés, las rentabilidades, el crecimiento y la inflación no alcanzarían los niveles previstos por el mercado. A continuación varios acontecimientos geopolíticos entraron en escena: el conflicto entre Rusia y Ucrania, la oleada de violencia de Oriente Medio, las protestas de Hong Kong contra China y el brote del ébola. Estos acontecimientos que elevan la percepción del riesgo («risk-off») provocaron la huida de los inversores hacia la calidad. Los activos refugio, como la deuda pública de alta calidad, se beneficiaron de la incertidumbre generada por estos acontecimientos geopolíticos.

EL NIVEL DE CRECIMIENTO REAL DEL PIB CHINO

Tal vez una de las preguntas más frecuentes acerca de la década de crecimiento sin precedentes que ha experimentado China es si se han barajado cifras reales. En general, existen diversos motivos para dudar de la precisión de los datos del PIB chino. Para empezar, su estructura del gobierno local implica diversos desincentivos de índole político que evitan la presentación de unas cifras del PIB exactas. La promoción de los funcionarios locales se basa prácticamente por completo en las cifras de crecimiento de su localidad, lo que motiva claramente que presenten unas cifras del PIB hinchadas. Por lo que respecta al gobierno central, desde el punto de vista político parece necesario que el PIB continúe subiendo, particularmente ahora que se presiona a los políticos para que respalden el crecimiento frente al reequilibrio de la economía.

Una de las razones que fundamentan el escepticismo de los economistas respecto de las cifras del PIB chino es que su Oficina Nacional de Estadística tarda tan solo dos semanas en recabar sus datos del PIB, frente a las seis semanas de Hong Kong (un país mucho más pequeño) y las ocho de los Estados Unidos.

Incluso el Primer Ministro chino, Li Keqiang, ha manifestado sus dudas acerca de los datos, al admitir durante una cena con el embajador de Estados Unidos en China celebrada en 2007, que las cifras eran «fabricadas y, por ende, poco fiables desde un punto de vista estadístico». Sugirió asimismo la necesidad de concentrarse en tres datos (consumo eléctrico, volumen de transporte ferroviario de mercancías y préstamos bancarios) más representativos para evaluar el progreso económico del país.

Desde entonces los economistas han tratado de formular índices alternativos para medir el crecimiento real de China. Recientemente hemos debatido sobre el «Índice Li Keqiang» de Citigroup, que utiliza los tres indicadores anteriormente mencionados. Como cabía esperar, este índice apunta a una contracción más pronunciada del crecimiento que la que sugieren las cifras oficiales chinas.

Los niveles de endeudamiento del país se han incrementado drásticamente en la pasada década. Gracias a las recientes políticas orientadas a limitar el suministro de nuevos créditos, ahora el crecimiento de la deuda se está ralentizando. El mercado inmobiliario, que recientemente ha registrado caídas mensuales del precio de las viviendas en prácticamente el 75% de las ciudades chinas, es uno de los barómetros más sensibles de ello. También hay indicios de que el mercado está saturado y los inventarios hinchados. Sin embargo, a pesar de esto, el crecimiento del PIB en el tercer trimestre resultó mejor de lo previsto, alcanzando una tasa anualizada del 7,3%.

Algunos defienden que la fiabilidad del «Índice Li Keqiang» podría verse comprometida desde que se mencionaron sus indicadores subyacentes. En 2007, cuando tuvo lugar la conversación, la economía china, y la provincia de Liaoning en particular, dependían en mucha mayor medida de la industria pesada. Sin embargo, la estructura de la economía nacional ha cambiado drásticamente y en la actualidad el sector servicios tiene un peso mucho mayor en la economía, por lo que se requiere un método de medición muy diferente.

Dado el desafío que supone valorar el nivel real del PIB chino, algunos de los datos sobre volúmenes, como los de consumo eléctrico y transporte ferroviario de mercancías, pueden ser interesantes, ya que existen menos incentivos para maquillarlos en el plano del gobierno local. Sin embargo, estos datos únicamente revelan parte de la verdad y deben ser evaluados conjuntamente con una serie más amplia de indicadores económicos. En todo caso, las diversas fuentes de información parecen coincidir en un punto que llevamos varios años defendiendo: el crecimiento de China se está ralentizando y esto tendrá, en última instancia, repercusiones importantes para los países que han venido dependiendo cada vez en mayor medida de la robustez del crecimiento chino

Por último, y tal vez lo más importante de cara a 2015, nos enfrentamos a una alerta de deflación mundial: el nuevo objetivo de los bancos centrales, tras haber concentrado sus esfuerzos en moderar la inflación, consiste ahora en elevarla hasta el 2%. Los recientes niveles del Índice de precios al consumo (IPC) del 1,7% en los Estados Unidos y del 1,3% en el Reino Unido han generado cierta preocupación. Sin embargo, es la zona euro, con una inflación anual de tan solo el 0,4% la que realmente preocupa, en particular porque incluye cinco economías periféricas que ya se encuentran en zona de deflación (Grecia, España, Italia, Eslovenia y Eslovaquia).

Muchos se preguntan por qué 2014 no resultó como habían previsto. Larry Summers, ex Secretario del Tesoro estadounidense y asesor financiero de Barack Obama, considera que las economías desarrolladas se están adentrando en una fase de «estancamiento secular», un entorno en el que el crecimiento de las economías ricas sufre un parón como consecuencia de una inversión notablemente insuficiente en el potencial futuro. Si este estancamiento secular se afianza, el crecimiento solo se podrá impulsar a fuerza de pequeñas burbujas de activos orientadas a aumentar los niveles de consumo.

Otro motivo al que apuntan algunos inversores para explicar la caída de las rentabilidades este año es el elevado nivel de liquidez y ahorro mundial, tras múltiples rondas de expansión cuantitativa por parte de los bancos centrales. Otros sugieren que las rentabilidades son bajas porque los gobiernos dependen en exceso de los bancos centrales y no han hecho lo suficiente para facilitar un crecimiento económico sostenible.

Sin duda hay algo de cierto en la idea de que si el Gobierno estadounidense hubiese evitado el abismo fiscal en 2013, si la Comisión Europea y el Gobierno alemán hubiesen aplicado un programa de austeridad y reducción del déficit menos severo, y el Banco Central Europeo (BCE) hubiese expandido su balance, en lugar de contraerlo, en los dos últimos años, tal vez no nos veríamos en esta situación. Sin embargo, no todas estas presiones deflacionistas proceden del mundo occidental. La economía china acusa una ralentización ineludible (véase la sección: El nivel de crecimiento real del PIB chino). Esto no supone necesariamente un problema para el propio país, dado que sus instituciones ya están acostumbradas a microgestionar diferentes partes de su vasta economía y regiones, y dispone también de unos 1,3 billones de dólares estadounidenses en bonos del Tesoro estadounidense que podría vender para financiar un programa de estímulo fiscal en caso necesario.

Sin embargo, las repercusiones de una ralentización china son importantes. Un nivel de crecimiento menor implica una contracción de la inversión en infraestructura, vivienda y otros proyectos de construcción. Los precios de las materias primas podrían caer (aquellos minerales y metales que exportan países como Chile, Sudáfrica y Australia). Los consumidores chinos podrían disponer de menos ingresos para comprar leche en polvo de primera calidad procedente de Nueva Zelanda, y las empresas podrían recortar su inversión en bienes de equipo alemanes o excavadoras estadounidenses. Esto significa que la presión bajista sobre los precios mundiales de la energía coincide con un exceso de producción de petróleo en Arabia Saudí y la autosuficiencia energética de los Estados Unidos como consecuencia de la revolución del petróleo de esquisto.

Precisamente ha sido este colapso de los precios del petróleo (véase la sección titulada: La sacudida positiva del petróleo), que han pasado de superar los 120 dólares a no alcanzar los 75 dólares estadounidenses por barril, el que tendrá importantes repercusiones sobre las cifras de la inflación, especialmente en los Estados Unidos donde los bajos impuestos que se aplican a la gasolina en el surtidor hacen que las caídas del precio del petróleo se noten en el IPC de forma rápida y agresiva. En el Reino Unido y Europa, donde los impuestos representan gran parte del precio del combustible, también se produce este impacto, aunque no tan acusado.

Deflación: el nuevo enemigo

¿Seguro que son buenas noticias para los consumidores? ¡Sin la menor duda! La historia demuestra que las fluctuaciones de los costes de la energía son tal vez el principal motor de cambio individual del crecimiento económico. Como resultado, 2015 debería ser un año en el que las tasas de crecimiento consigan finalmente la ayuda que necesitan para alcanzar una velocidad de escape. Este es el principal motivo individual de optimismo.

Pero, en cierto modo, algunos bancos considerarán esta debilidad de los precios de las materias primas (y, por motivos en gran medida no relacionados, de los precios de los alimentos) como un inconveniente en el mejor de los casos. Con unas cifras de inflación muy por debajo del objetivo del 2%, el deterioro de las expectativas de los consumidores y los mercados con respecto al futuro de la inflación, y los tipos de interés en unos niveles cercanos a cero, están flirteando con la deflación. De hecho, existe la preocupación cada vez mayor de que no solamente se generen burbujas de activos, sino que además nos estemos aproximando a una situación de «japonización», en la que tanto el consumo como la inversión corporativa se aplacen permanentemente cuando los individuos y las empresas caigan en la cuenta de que la caída de los precios implica que no sea una buena idea comprar nada en estos momentos.

La crisis de la zona euro se ha caracterizado hasta la fecha por acciones de último minuto, aparentemente con una gran reticencia por parte de Alemania. Es más, estas acciones han sido impulsadas por los mercados financieros y no por datos económicos objetivos, presiones políticas de los gobiernos de los países periféricos o las protestas que se han producido en las calles. Esta vez podría ser ligeramente diferente, dado que por primera vez la economía alemana también atraviesa dificultades, debido a que no es capaz de encontrar compradores para sus exportaciones. Sin embargo, dado que Alemania continúa insistiendo en el «Black Zero», su objetivo de pasar de un déficit presupuestario a un pequeño superávit por primera vez desde 1969, parece poco probable que las concesiones fiscales vayan a formar parte de cualquier política concertada para combatir la deflación. Eso hace que el propio BCE sea parte responsable de las actuales dificultades debido a su mermado balance.

La Sacudida positiva del petróleo

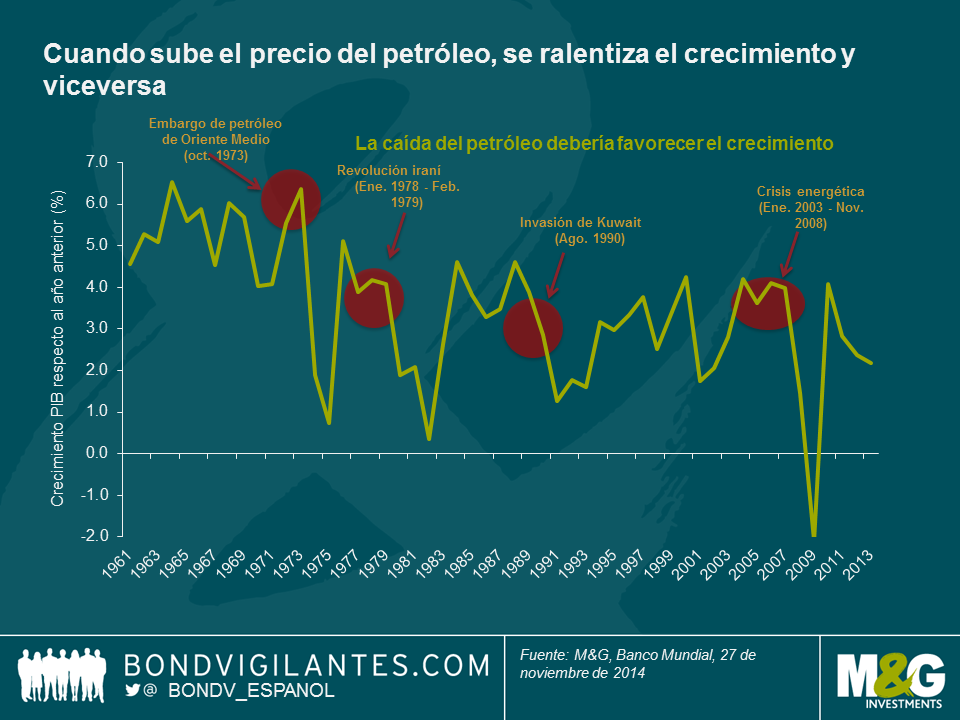

En las últimas décadas la trayectoria de los precios del petróleo no ha sido ni mucho menos estable. En 1973 los principales países industriales del mundo afrontaron un embargo del petróleo de Oriente Medio que provocó una escasez de carburantes. La consiguiente crisis provocó el estancamiento del crecimiento económico en diversos países, incluyendo los Estados Unidos y el Reino Unido, al multiplicarse por cuatro los precios del petróleo. Posteriormente, en 1979 la producción de petróleo se redujo como consecuencia de la Revolución iraní, lo que provocó que los precios del petróleo se disparasen una vez más.

En la década de los noventa se produjo la siguiente subida acusada de los precios, en esta ocasión en respuesta a la invasión iraquí de Kuwait. Más recientemente, una combinación de factores de oferta y demanda han contribuido a la trayectoria ascendente de los precios del petróleo entre 2003 y 2008.

Sin embargo, esta vez es diferente: los precios se han desplomado y en la actualidad se sitúan en sus niveles mínimos de los últimos cinco años. Históricamente las variaciones significativas de los precios del petróleo se han visto impulsadas por una contracción de la oferta y una elevada demanda, lo que ha representado un lastre para el PIB mundial. No obstante, en los últimos tiempos los precios del petróleo han caído como consecuencia de la saturación del mercado. La oferta excesiva tanto de los Estados Unidos como de la OPEP ha inundado el mercado en un entorno de consumo plano. Por su parte, representantes de la OPEP han confirmado tras su reunión de octubre que la organización no tiene prisa por recortar la producción.

La actual sacudida positiva de la oferta transfiere los ingresos reales de los productores a los hogares, lo que debería repercutir sobre la economía en general, a través de un aumento del gasto y de la demanda de otros artículos. Con la caída de los precios del petróleo, es probable que la economía mundial se beneficie de un aumento estimado de 200.000 millones de dólares estadounidenses. En su condición de factor de producción, la caída de los precios del petróleo también hace que resulte económicamente viable producir un mayor volumen de PIB con la tecnología existente. A pesar de que esto representa un factor deflacionista a corto plazo, se espera que sea positivo para el crecimiento mundial a más largo plazo, dado que la caída del precio del petróleo proporciona un importante estímulo al consumidor que (de no producirse otros cambios) debería impulsar el PIB mundial en 2015.

Durante el otoño el BCE comenzó finalmente su compra de bonos cubiertos y titulizaciones, y ha reimplantado un programa de préstamos a largo plazo seleccionados (el T-LTRO) con el objetivo de estimular los préstamos en el sector privado. Hasta la fecha, ninguna de estas actividades ha sido el «gran bazuca» que podría generar un cambio de sentimiento equivalente a la expansión cuantitativa de la Reserva Federal, el Banco de Inglaterra y ahora incluso el Banco de Japón.

Existen ciertos signos de esperanza: a pesar de que la acogida inicial del programa T-LTRO resultó decepcionante, es probable que esto se debiese en parte a la publicación de los resultados de las pruebas de estrés del BCE. Ahora que se ha completado el análisis de la calidad de los activos (AQR) y que los bancos ya saben si lo han superado o no, es necesario reunir capital. Como resultado, prevemos una importante emisión de los denominados títulos de deuda AT1 por parte de las entidades bancarias en los próximos meses (véase la sección: El ascenso imparable de los CoCos). Esto también hace que la incertidumbre relacionada con la estabilidad y las necesidades de capital del sector bancario de la zona euro se haya disipado y que las entidades bancarias puedan conceder préstamos a sus clientes con el dinero barato del BCE. Esperamos un incremento de la demanda futura de T-LTRO y que esto contribuya a invertir la contracción del balance del BCE y a impulsar la demanda final.

Aunque todavía no se ha materializado una expansión cuantitativa a gran escala, el Presidente del BCE, Mario Draghi, y otros miembros del Consejo han dejado claro que sigue siendo una opción. En todo caso, persiste la posibilidad de que el Tribunal Constitucional alemán plantee un desafío legal a esta acción. Sin embargo, en caso de que la inflación no se estabilice en los próximos meses, prevemos una expansión cuantitativa en toda regla en 2015, con compras de bonos generalizadas en los Estados miembros de la zona euro en función de su importancia económica. Esto supondría un retroceso general de las rentabilidades en el espacio de la moneda única y una nueva contracción de los diferenciales de los bonos españoles e italianos.

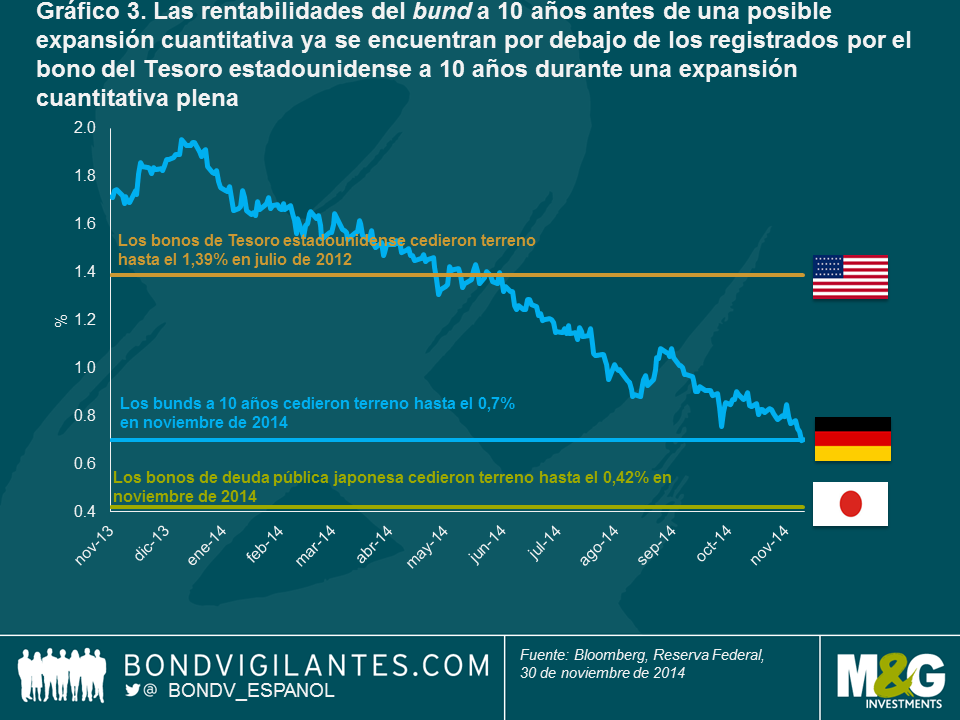

No obstante, está claro que los mercados de renta fija ya han descontado un importante programa de expansión cuantitativa por parte del BCE. La rentabilidad del bund a 10 años, que se sitúa en el 0,7%, ya se encuentra muy por debajo de la cifra cercana al 1,5% registrada por los bonos del Tesoro estadounidense a 10 años en 2012, cuando el programa de expansión cuantitativa de la Reserva Federal alcanzó sus niveles máximos de gasto, y no está lejos del 0,4% registrado por Japón en las tres décadas anteriores a su crisis económica y tras una expansión cuantitativa, unos tipos cero y una deflación prolongada (véase el gráfico 3).

Sin embargo, dado el retroceso sufrido por las ya mermadas rentabilidades de la renta fija de los países principales (core) de la zona euro en ausencia de una auténtica expansión cuantitativa, ¿cuál sería la repercusión real de esta medida? La deflación se ha instalado en Europa a pesar del abaratamiento progresivo de los préstamos para el sector público y privado. Su principal impacto se podría producir a través de la divisa.

EL ASCENSO IMPARABLE DE LOS COCOS

El segmento de mayor crecimiento del mercado de renta fija europeo en 2014 ha sido el de los valores híbridos: instrumentos con nombres crípticos como los denominados CoCos (bonos convertibles contingentes) y AT1 (bonos de capital adicional de nivel 1). Este ascenso refleja un proceso general para reunir nuevo capital tras los importantes cambios de reglamentación introducidos con el objeto de reducir el riesgo de que los gobiernos se vean obligados a rescatar a entidades bancarias en tiempos de dificultad financiera, tal como sucedió durante la crisis financiera. Estas reglamentaciones incluyen los nuevos requisitos de capital que establece Basilea III.

Los CoCos y otros instrumentos similares se están haciendo muy populares entre bancos y reguladores por igual, debido a la forma en la que combinan características de capital y deuda, y a que pueden estar profundamente subordinados dentro de la estructura de capital. Tal y como esto sugiere, son instrumentos financieros complejos que requieren un análisis significativo antes de invertir. Así lo ha reconocido en el Reino Unido la Autoridad de Conducta Financiera (FCA), que intervino el pasado mes de octubre para limitar su venta al mercado minorista masivo.

En nuestra opinión, cuando se compran a un precio atractivo, los CoCos pueden, selectivamente, representar una buena fuente de riesgos y rentabilidades adicionales dentro de una cartera de renta fija diversificada. Pensamos que es importante disponer de un gran equipo especializado de analistas de crédito que pueda realizar el análisis fundamental, reunirse con la directiva de la empresa y comprender los posibles riesgos asociados a la inversión en estos instrumentos. Invertir en CoCos conlleva riesgos específicos, que van más allá de los riesgos de los bonos corporativos, y entre los que se incluyen los siguientes: riesgo de que ocurra la contingencia predeterminada, riesgo de cancelación del cupón, riesgo de inversión en la estructura de capital, riesgo de ampliación de capital y riesgos de valoración. Por otra parte, los CoCos son una nueva clase de activo, por lo que todavía resulta difícil predecir cómo se comportarán en un entorno poco favorable.

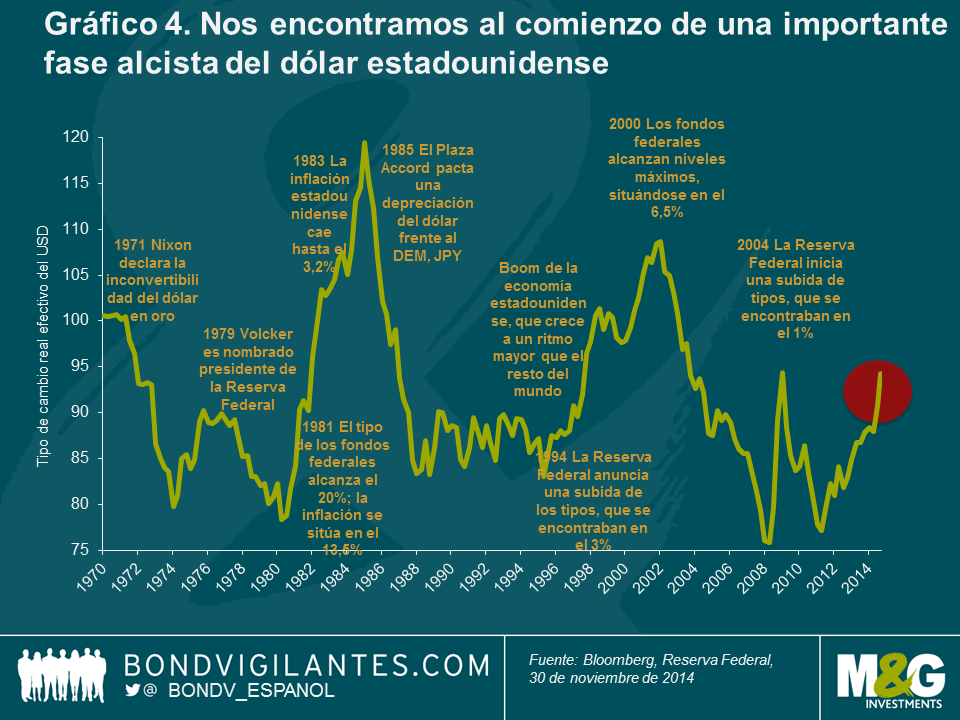

Los mercados financieros tienden a considerar la expansión cuantitativa como una devaluación de la divisa (sirva de ejemplo lo que ocurrió con el yen después de que el Primer Ministro japonés, Shinzo Abe, anunciase la más rotunda de las tres flechas de su programa, una fuerte expansión del balance del Banco de Japón, o también la solidez del dólar estadounidense cuando los mercados de divisas anticiparon el fin del programa de compra de bonos de la Reserva Federal). Es probable que la debilidad tanto del yen como del euro se mantenga en 2015 y más allá. A pesar de que el dólar estadounidense ha experimentado un fuerte repunte con respecto a sus bajos niveles de mediados de 2014, la actual solidez no parece gran cosa en comparación con los mercados alcistas históricos.

Mercado alcista para el dólar estadounidense de cara al futuro

El dólar estadounidense no solo se ve favorecido por la relativa contracción del balance de la Reserva Federal en comparación con los del Banco de Japón y del BCE, sino también, de forma fundamental, por su mayor potencial de crecimiento en los próximos años, la probabilidad de que los Estados Unidos sean la primera de las grandes economías en subir los tipos de interés, y por una mejora de su balanza por cuenta corriente. A pesar de que los Estados Unidos siguen teniendo una economía deficitaria, es decir que sus importaciones superan a sus exportaciones, el drástico giro de su situación energética hace que en el plazo aproximado de una década puedan ser autosuficientes en materia energética, y que desaparezca su déficit por cuenta corriente (véase el gráfico 4).

Seguimos interesados en el dólar estadounidense, aunque no así en el mercado de deuda pública del país. Una forma de beneficiarse de la solidez prevista para el dólar, de las subidas de tipos por parte de la Reserva Federal y de la mejora de la situación bancaria y corporativa en los Estados Unidos consiste en comprar bonos flotantes (FRN). A diferencia de los bonos tradicionales, estos instrumentos no disponen de cupones fijos, sino que pagan un tipo de interés ligado a los tipos del mercado monetario. Por tanto, cuando la Reserva Federal suba los tipos de interés, probablemente a mediados del segundo semestre de 2015, el cupón de los bonos flotantes también subirá.

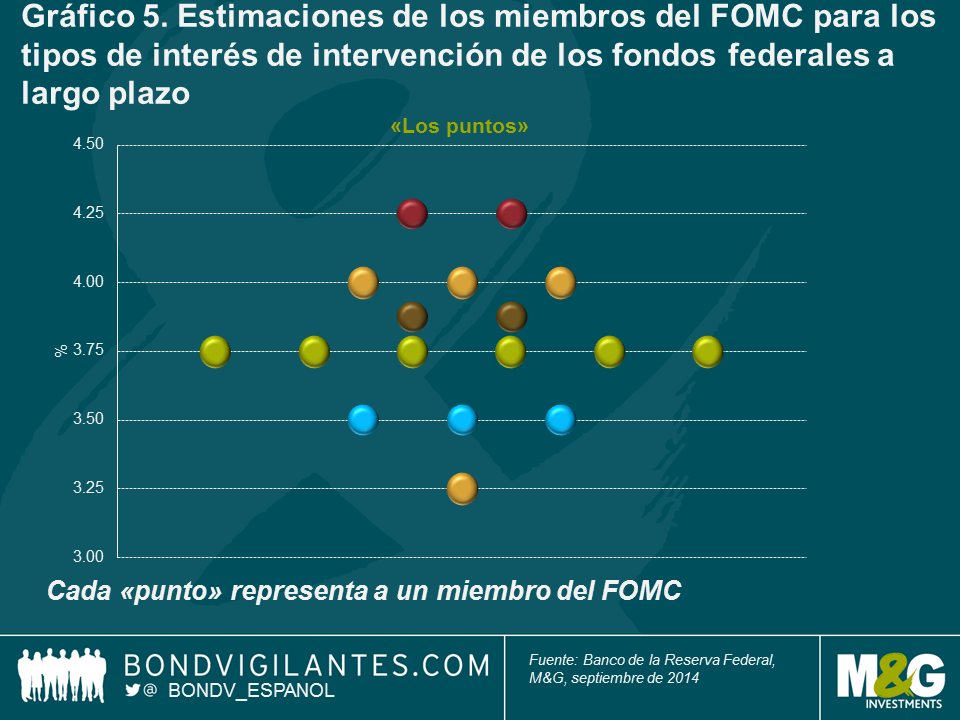

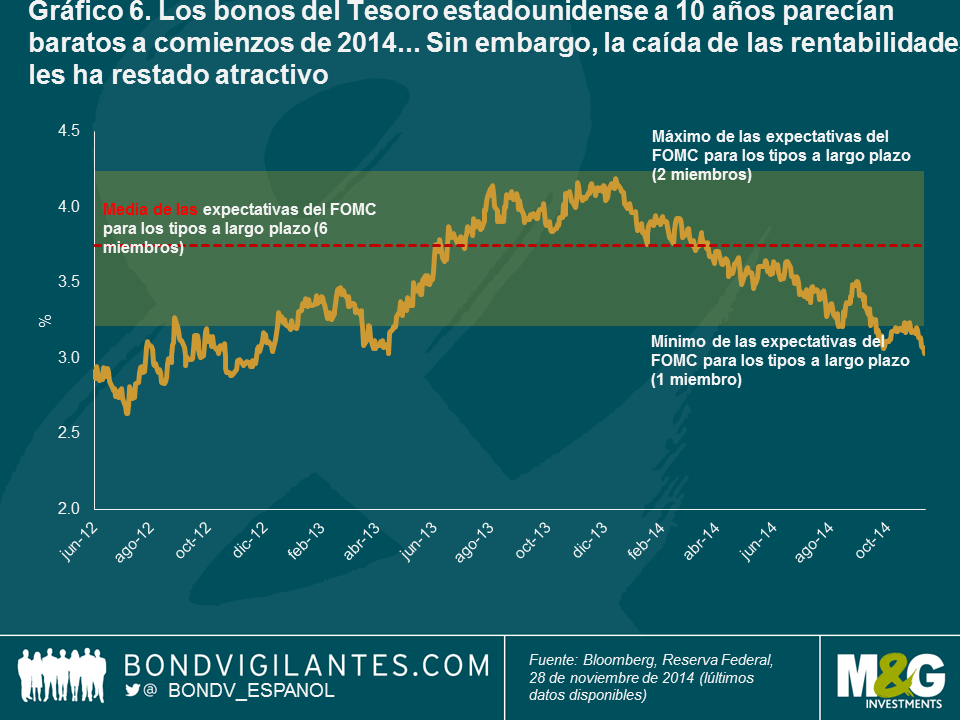

Las estimaciones de los miembros del Comité Federal del Mercado Abierto (FOMC) de la Reserva Federal por lo que respecta a los tipos de los fondos federales a largo plazo mostrados en su denominado gráfico de puntos ayudan a entender cómo se podría restringir su política monetaria (véase el gráfico 5). En efecto, este gráfico ilustra no solamente la trayectoria (alcista) que podrían seguir las rentabilidades de la renta fija, sino también en qué medida. Basándonos en los puntos, y dado que las previsiones para las rentabilidades de los bonos del Tesoro estadounidense se situaban en torno a los puntos superiores hace 12 meses, consideramos que el comienzo de 2014 era un buen momento para aumentar la duración. Situándonos ya a finales de año, y teniendo en cuenta la fuerte caída de las rentabilidades en lo que va de año, se da la situación contraria y una duración corta parece ahora la postura adecuada (véase el gráfico 6).

¿Podría llegar el momento de pasar a una duración negativa y ser 2015 ese momento? Posiblemente, aunque no debemos olvidar que una duración negativa implica un carry negativo, lo que significa que lo único que se puede conseguir es no perder. En otras palabras, los rendimientos han de repuntar para que las rentabilidades se mantengan sin cambios. Sin embargo, parece poco probable que vayamos a presenciar un mercado bajista para los activos de renta fija hasta que la inflación comience a repuntar hacia su objetivo. Con unas subidas de los salarios todavía en niveles muy bajos, a pesar de ciertos indicios de endurecimiento en determinados segmentos del mercado laboral estadounidense, los tiempos de este repunte sostenido de la inflación siguen siendo inciertos.

Desafíos del mundo desarrollado

While the outlook for the UK economy remains relatively solid, there has been a significant downgrading of expectations over the past few months and the UK has fallen back from the position it held for much of the year as front-runner for interest rate hikes. As David Cameron pointed out in early November, “red warning lights are once again flashing on the dashboard of the global economy” in the shape of the eurozone teetering on the verge of another recession, slowing emerging market growth, little progress with global trade talks and geopolitical risks.

LA FIEBRE DEL REFERÉNDUM EN EL REINO UNIDO

La promesa que el Primer Ministro David Cameron realizó en 2013 de celebrar un referéndum para que los votantes británicos se pronunciasen acerca de su continuación en la Unión Europea ha ganado protagonismo este año, particularmente después de que Escocia celebrase su propia votación sobre su independencia del Reino Unido en el mes de septiembre.

En los últimos meses Cameron ha adoptado una postura cada vez más crítica con la UE, en un intento de contrarrestar la creciente popularidad del Partido de la Independencia del Reino Unido (UKIP), cuya campaña se concentra en la salida del bloque. En caso de que los conservadores regresen al poder tras las elecciones parlamentarias de mayo de 2015, el referéndum sobre la posible salida de la UE se celebraría para 2017.

El resultado relativamente ajustado de la votación escocesa (en total, alrededor del 55% votó a favor de seguir formando parte del Reino Unido, a pesar de que los sondeos de opinión de las semanas anteriores a la votación arrojaban un resultado mucho más estrecho) provocó una debilitación de la libra esterlina y la venta masiva de acciones de una serie de empresas domiciliadas en Escocia.

Aunque efímera (y cortada rápidamente tras el anuncio de la victoria del «no»), la volatilidad dio a los mercados algunas pistas de lo que podría suceder en el periodo previo a la celebración de un referéndum sobre la permanencia en la UE. En caso de que el Reino Unido vote a favor de su salida del bloque, como se ha sabido, nadie sabría a qué atenerse. A pesar de que actualmente la mayoría de los votantes afirman estar a favor de continuar formando parte de la UE, el referéndum escocés representa un claro ejemplo de cómo las intenciones de voto pueden variar hasta el mismo día de la votación.

La fuerte dependencia del Reino Unido de la zona euro, en particular, ya se está haciendo notar en la ralentización de los datos de fabricación y exportaciones. Además de esto, con la celebración de las elecciones parlamentarias en 2015 y el debate generalizado sobre la posible salida de Gran Bretaña de la Unión Europea (la denominada «Brexit»), parece que 2015 será un año plagado de incertidumbre.

Como ya hemos señalado anteriormente, el importante déficit por cuenta corriente del Reino Unido sigue siendo una preocupación fundamental. En nuestra opinión, sobre esta base la divisa continúa fundamentalmente sobrevalorada e históricamente estos déficits tan abultados (además de insostenibles desde el punto de visto económico) también han precedido a un desplome de la libra esterlina.

Por lo que respecta al resto del mundo desarrollado, mantenemos una posición corta en el yen, dado que es probable que el sentimiento de los inversores siga siendo adverso, habida cuenta de los persistentes problemas de crecimiento económico y de la necesidad de un estímulo constante en Japón. Sin embargo, la debilidad de los precios del petróleo unida al reciente anuncio del aplazamiento de la próxima subida prevista del impuesto sobre el consumo podrían combinarse para convertir a Japón en la historia de crecimiento inesperada de 2015.

Mercados emergentes: continuidad de un entorno favorable

En términos generales, los mercados de renta fija emergente han obtenido buenos resultados en los últimos 12 meses, a pesar de que los inversores concentraron su atención en el fin de la expansión cuantitativa estadounidense y en las oleadas de volatilidad generadas por los conflictos de índole geopolítico. Teniendo en cuenta estos factores, el sentimiento de los inversores con respecto a esta clase de activos se ha beneficiado de unos niveles bajos y persistentes de los tipos de interés y de una inflación benigna en las economías desarrolladas, lo que ha impulsado la demanda de activos que ofrecen mayores rentabilidades, tales como los bonos de mercados emergentes.

El rápido crecimiento que ha experimentado mercado de bonos corporativos de países emergentes en los últimos años está ampliando las oportunidades que brinda esta clase de activos. La subclase de activos de los bonos corporativos denominados en hard currency ha doblado su tamaño desde 2010 y en la actualidad alcanza un valor superior a los 1,3 billones de dólares estadounidenses (a la par con el mercado high yield estadounidense). Incluyendo los bonos en divisa local, el Banco de Pagos Internacionales calcula que el mercado de bonos corporativos de países emergentes alcanzaba un valor total cercano a los cuatro billones de dólares estadounidenses a finales de 2013.

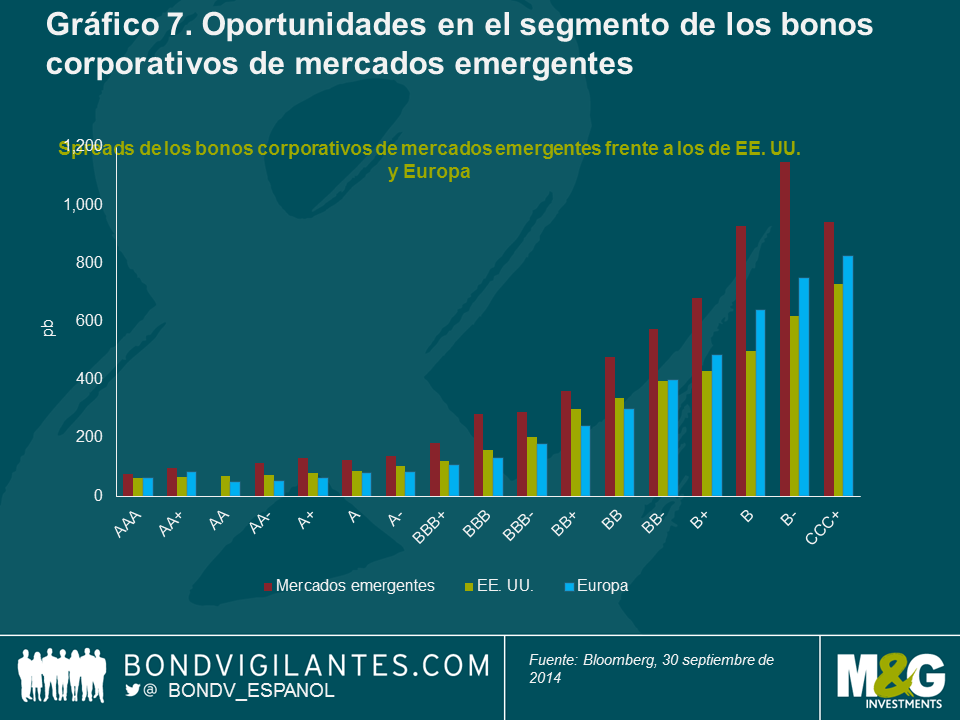

Desde el punto de vista de las valoraciones actuales, los bonos corporativos de mercados emergentes pueden resultar más atractivos que sus homónimos de mercados desarrollados, tras unos resultados aceptables constantes de estos últimos. No obstante, la inversión selectiva con una investigación detenida y exhaustiva del crédito sigue siendo fundamental. El gráfico 7 muestra que, para una calificación crediticia similar en renta fija, el crédito corporativo de mercados emergentes ofrece unos diferenciales más amplios que en los Estados Unidos y Europa, lo que sugiere que los inversores ven compensado el riesgo de crédito, además de obtener una prima por invertir en activos de mercados emergentes.

El segmento del crédito requiere ahora una mayor concentración en la calidad

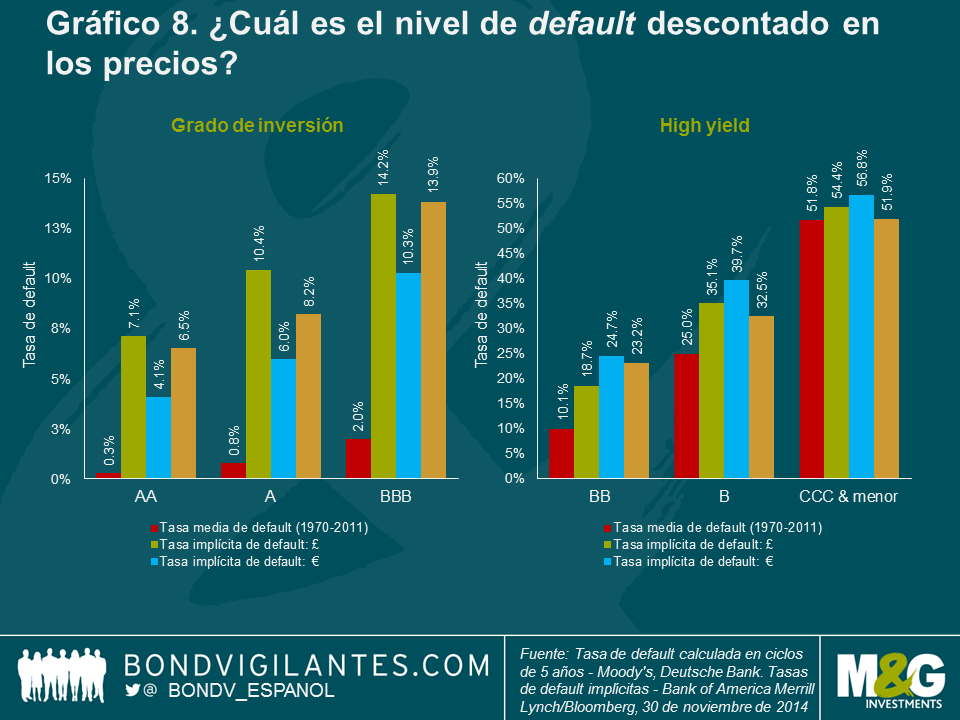

En los mercados de bonos corporativos y high yield, está claro que el dinero fácil ha quedado atrás. Desde el punto crítico de la crisis crediticia, los diferenciales de los títulos con grado de inversión se han desplomado con respecto a sus niveles máximos de 511 puntos básicos (pb) de 2008 hasta los aproximadamente 123 pb actuales, y en el caso de los títulos high yield, de 2.193 a 488 pb durante ese mismo periodo. La buena noticia es que en todos los conjuntos de calificaciones, salvo por la CCC, los inversores continúan obteniendo una remuneración más que suficiente por el riesgo de default, es decir, que los diferenciales crediticios implican un nivel de impagos que supera nuestras previsiones (véase el gráfico 8). La mala noticia es que probablemente gran parte de ese exceso de diferencial constituye una prima de iliquidez (véase la sección titulada: El precio de la liquidez), lo que no supone necesariamente un problema para los inversores a largo plazo, aunque sí podría suponer una potencial fuente de volatilidad a más corto plazo.

A pesar de que existen algunos indicios de un cierto retorno de malos resultados a los mercados de crédito, su escala es mucho menor que en los años anteriores a la crisis crediticia de 2008. No obstante, el apetito por el riesgo parece estar recuperando terreno (especialmente en los Estados Unidos), tal y como pone de manifiesto la subida de los niveles de deuda corporativa, el incremento de las actividades de fusión y adquisición, y un fuerte aumento de la emisión de bonos CCC de menor calificación y títulos de deuda de pago en especie (bonos PIK). Los pagos de dividendos y las recompras de acciones también están aumentando, aunque parece que los saludables márgenes de beneficios corporativos están teniendo una incidencia limitada sobre el CAPEX hasta la fecha, lo que supone un lastre para el crecimiento mundial.

A pesar de que la tasa de default mundial se mantiene en unos niveles extremadamente bajos, la existencia de algunos signos de alerta sugiere que es el momento de comenzar a prestar más atención al deterioro de la calidad del crédito. En general, las empresas todavía disponen de una gran cantidad (se podría decir que excesiva) de liquidez en sus balances, aunque algunos indicios señalan que el crecimiento de los márgenes de beneficios ha llegado a su fin.

Varias compañías del segmento high yield han atravesado dificultades este año y a pesar de que todas ellas se han producido como resultado de problemas específicos y exclusivos de cada una de estas empresas, tal vez esto pone de manifiesto una tendencia general de complacencia entre los inversores en el segmento de high yield. Por otra parte, el aumento de la deuda distressed puede ser una fuente de oportunidades; cuando consideremos que la empresa subyacente es robusta y la situación legal del titular de los bonos sólida, podremos invertir ocasionalmente en instrumentos de deuda con riesgo de impago.

Tal y como ha demostrado la experiencia en los últimos años, para realizar predicciones enérgicas para los mercados de bonos para el próximo año se necesita una importante dosis de valentía. Sin embargo, con unos volúmenes sustanciales de expansión cuantitativa todavía en el horizonte de una serie de economías mundiales importantes, tales como Japón y la zona euro, las perspectivas de deflación (y no de inflación) que quitan el sueño a los bancos centrales, y el aplazamiento de las subidas de los tipos de interés en prácticamente todas las economías, no es necesario hacer un gran esfuerzo de fe para decir que en estos momentos las condiciones para los inversores en bonos parecen relativamente benignas. Del mismo modo, tal y como pudimos comprobar a comienzos de 2014, basta con unos cuantos meses tormentosos (en sentido literal o figurado) para que todas las grandes estimaciones se vayan al traste.

EL PRECIO DE LA LIQUIDEZ

El trading de bonos solía formar parte integral del modelo de negocio de las grandes entidades bancarias. Esto cambió tras la crisis financiera de 2008, cuando un vendaval de regulación obligó a los bancos a desapalancar sus balances y a retirarse de las actividades de creación de mercado secundario. En los últimos años, las entidades bancarias se han mostrado relativamente menos dispuestas a mantener bonos corporativos en sus propios balances hasta encontrar un comprador o vendedor.

Los inversores tienen motivos para estar preocupados por lo que sucederá si todos deciden vender bonos corporativos en masa. En un escenario extremo, una ausencia completa de actividad del mercado secundario mermaría la capacidad de los gestores de renta fija para vender sus inversiones en bonos corporativos, con independencia de que los valores se mantuviesen en fondos de inversión colectiva, fondos cotizados o mandatos institucionales.

La prima de liquidez que ofrecen los mercados crediticios es una de las razones por las que los inversores pueden esperar una rentabilidad superior con respecto a la inversión en mercados de deuda pública líquidos y profundos. Cuando los niveles de liquidez eran excelentes en 2006-2007 y los diferenciales de crédito muy ajustados, los inversores en mercados de bonos corporativos no percibieron compensación alguna por el riesgo de liquidez y posteriormente sufrieron en gran medida cuando los diferenciales de los bonos corporativos se ampliaron hasta alcanzar máximos históricos en 2008. El deterioro de la liquidez contribuyó a la gran venta masiva que se produjo en los mercados de bonos corporativos en esos momentos.

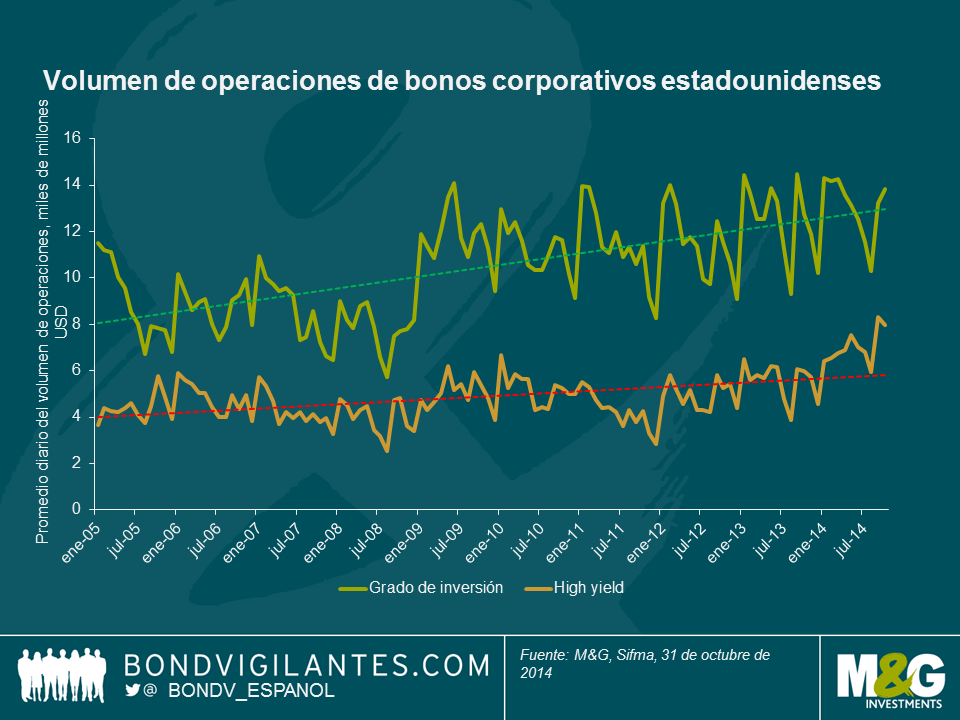

La dinámica subyacente del mercado ofrece una lectura interesante. En efecto, el volumen de negociación de bonos corporativos del mercado secundario en los Estados Unidos ya ha superado sus niveles anteriores a la crisis. Tal como se muestra en el gráfico siguiente, el volumen de operaciones diarias medio se ha incrementado desde una cifra cercana a los 15.000 millones en 2007 hasta los 22.000 millones de dólares en 2014.

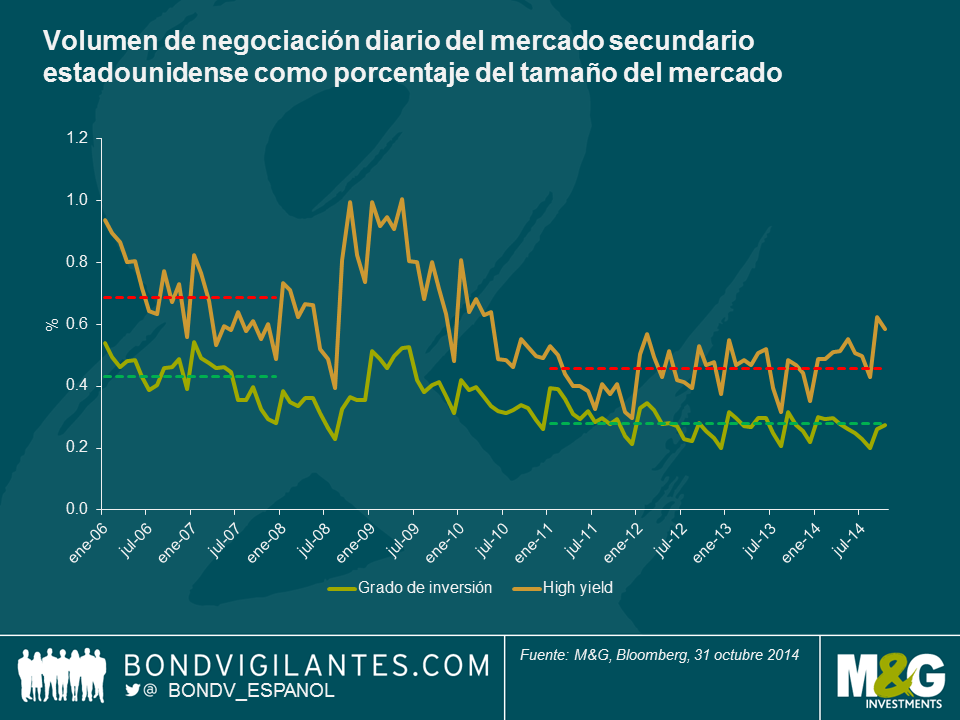

Sin embargo, los mercados de bonos corporativos globales han experimentado un notable crecimiento durante los últimos siete años. Por tanto, si se analizan las operaciones de bonos corporativos como porcentaje del mercado total, en lugar de en términos absolutos, se pone de manifiesto el constante descenso de la proporción de bonos corporativos en circulación que se negocian en el mercado secundario. El volumen de negociación diario del mercado secundario en títulos estadounidenses con grado de inversión ha promediado un 0,28% desde 2011 hasta la actualidad, esto supone un descenso con respecto al 0,43% promediado en el periodo de 2006 y 2007. Es interesante señalar que durante el periodo de la crisis financiera (un tiempo que la mayoría percibe como un entorno de gran falta de liquidez) el volumen de negociación diario del mercado repuntó hasta el 0,5% en el caso de los títulos estadounidenses con grado de inversión y hasta el 1,0% en el mercado high yield estadounidense cuando los inversores trataron de cerrar posiciones. Mientras que la liquidez ha caído con respecto a los niveles anteriores a la crisis, no existen indicios de una caída reciente más precipitada de la liquidez del mercado secundario.

Dicho esto, en 2014 ha habido días en los que se han atribuido fluctuaciones anómalas del mercado a una falta de liquidez. El 15 de octubre, la rentabilidad del bono del Tesoro estadounidense a 10 años de referencia cedió 33 puntos básicos, hasta el 1,86%, hasta que los operadores intervinieron. A continuación, las rentabilidades repuntaron hasta el 2,13%. Este desplome («flash crash») puede haber sido resultado de la capitulación de algunos participantes del mercado importantes con apuestas de corta duración; alternativamente, se ha sugerido que las operaciones realizadas por sistemas informáticos han sido otro motivo de las fluctuaciones de precios de los bonos del Tesoro cuando las rentabilidades cayeron por debajo del nivel de soporte clave del 2,0%. Al final del día se habían comprado y vendido valores del Tesoro estadounidense por valor de casi un billón de dólares estadounidenses, lo que demuestra que no era un problema de liquidez. La pregunta, como en todos los mercados que atraviesan dificultades, era si los inversores estaban comprando y vendiendo a precios razonables.

Beneficiarse de la prima de liquidez es uno de los métodos de los que disponen los gestores de fondos de renta fija para generar una mayor rentabilidad para los inversores. Por supuesto, los riesgos de poseer abundantes títulos ilíquidos son superiores en un entorno de escasa liquidez, en el que puede resultar difícil hacer frente a los reembolsos de los clientes. Para mitigar este riesgo, los gestores pueden tomar medidas entre las que se incluyen (a título meramente enunciativo) invertir en bonos del Tesoro; invertir en bonos corporativos de alta calidad y corta duración; mantener un colchón de efectivo o cuasi-efectivo; y hacer hincapié en la diversificación.

Actualmente la situación de la liquidez parece estar cada vez más vinculada a la trayectoria de los diferenciales (aceptable en tiempos de diferenciales ajustados y, por consiguiente, más escasa cuando estos se amplían). En nuestra opinión, la falta de liquidez en sí no tiene que considerarse necesariamente una amenaza. Dicho esto, supervisamos de forma activa el riesgo de liquidez en nuestros fondos de renta fija, y esto explica en gran medida el hecho de que la gestión de la liquidez esté integrada en nuestro proceso de inversión.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes