¿Sigue Europa japonizándose? Una lección de los años 90

Han pasado siete años desde el comienzo de la crisis financiera y ahora resulta aún más difícil descartar la idea de que Europa se esté japonizando.

Esta comparación no es en absoluto nueva, y ahora parece totalmente inadecuada la idea sugerida por muchos desde 2008 de que el mundo desarrollado iba a repetir la experiencia de Japón (ya hemos expuesto previamente nuestro punto de vista sobre el tema aquí y aquí). El notable repunte del crecimiento en muchas economías desarrolladas, especialmente en Estados Unidos y Reino Unido, apunta más bien a que muchas de ellas están superando su falta de liquidez y encontrando sus propios caminos, en lugar de seguir ciegamente el camino de Japón hacia el abismo. Se puede afirmar que las políticas super-expansivas han tenido un gran éxito.

Sin embargo, no se puede decir lo mismo con respecto a Europa, donde parece que todavía no se ha tenido en cuenta la lección de Japón. Y aquí, el mercado de bonos se está tomando la idea muy en serio. La rentabilidad del bund a diez años se han desplomado desde el ya tímido 2% de comienzos de año, y el mercado está descontando una inflación de escasamente el 1,4% para los próximos 10 años; muy por debajo de lo que el BCE considera estabilidad de precios.

Nos preguntamos si es razonable la comparación con el caso de Japón y qué pueden esperar los inversores de renta fija si la historia se repite.

El preludio de la reciente experiencia europea no fue excesivamente diferente de la situación en que se encontraba Japón a finales de los 80. Las condiciones financieras más bien relajadas tuvieron como consecuencia un boom inmobiliario, subidas en las bolsas y el desplome habitual tras este tipo de situaciones. Igual que sucede hoy en Europa, Japón se quedó con un sistema bancario sobredimensionado y débil, y una población excesivamente endeudada y envejecida. Tanto Japón como Europa eran incapaces o no estaban dispuestos a introducir políticas anti-cíclicas y se encontraron con que el mecanismo de transmisión monetario ya no funcionaba. Ambos se tuvieron que enfrentar también a periodos de fuerte apreciación de la divisa, aunque la experiencia japonesa fue más extrema, y al persistente desapalancamiento de los hogares y del sector bancario. Igual que sucedió en Japón a partir de los años 90, el crédito en la economía de la eurozona sigue siendo limitado, debido a que no se ha conseguido resolver de forma rápida y definitiva los problemas de su sector bancario, a diferencia de Estados Unidos. A pesar de que la demografía japonesa actual es mucho peor que la europea, la de los años 90 sí era comparable a la europea actual.

Probablemente, la diferencia más llamativa entre las dos situaciones se centra en la respuesta del mercado laboral. Mientras el desempleo en la eurozona ha aumentado de modo significativo tras la crisis, en el caso de Japón se produjo una mayor presión a la baja sobre los salarios con relativamente menos pérdida de empleo, y una bajada importante de precios.

Ante estas evidentes similitudes entre las dos situaciones, y aunque reconocemos algunas diferencias notables, seguramente vale la pena observar la respuesta del mercado de bonos japonés.

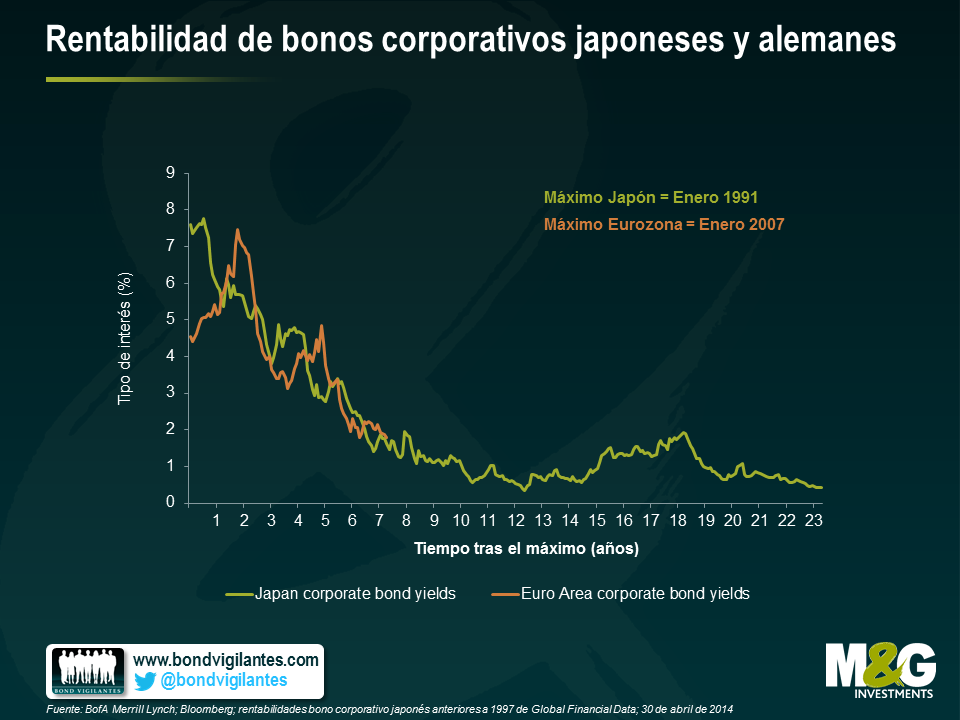

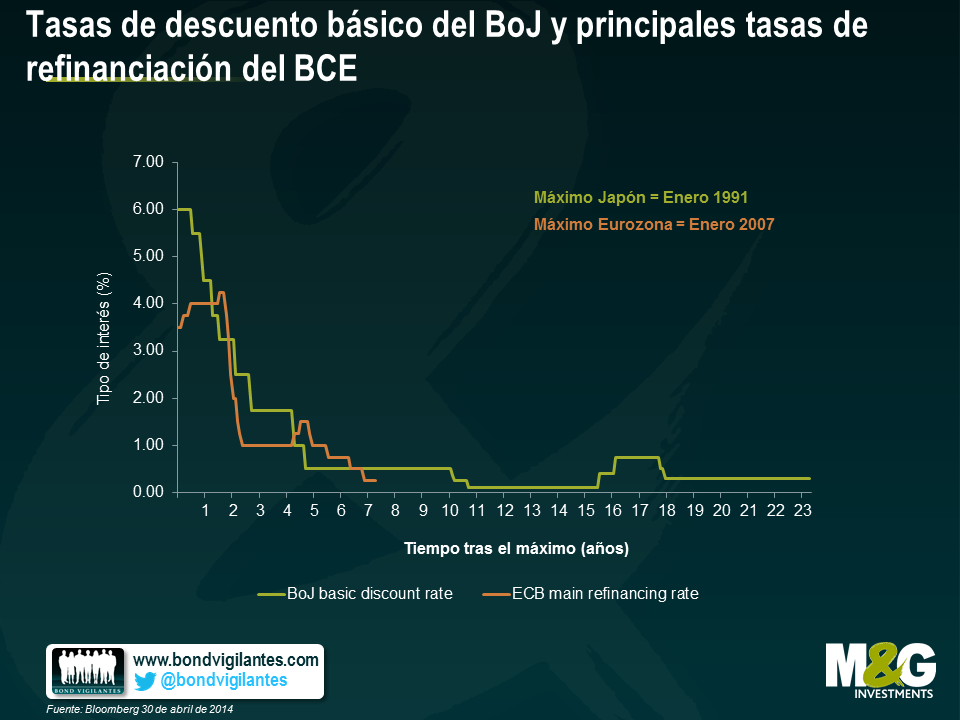

Como se puede esperar de una economía atrapada en la deflación, la experiencia de Japón a lo largo de estas dos décadas se ha caracterizado por rentabilidades de bonos extremadamente bajas (gráfico 1). La baja rentabilidad de los bonos soberanos probablemente impulsaron a los inversores a invertir en bonos corporativos, reduciendo los diferenciales (gráfico 2) y creando un círculo virtuoso que aseguraba índices de impago reducidos y rentabilidades de bonos bajas – una situación que sigue siendo cierta 23 años después.

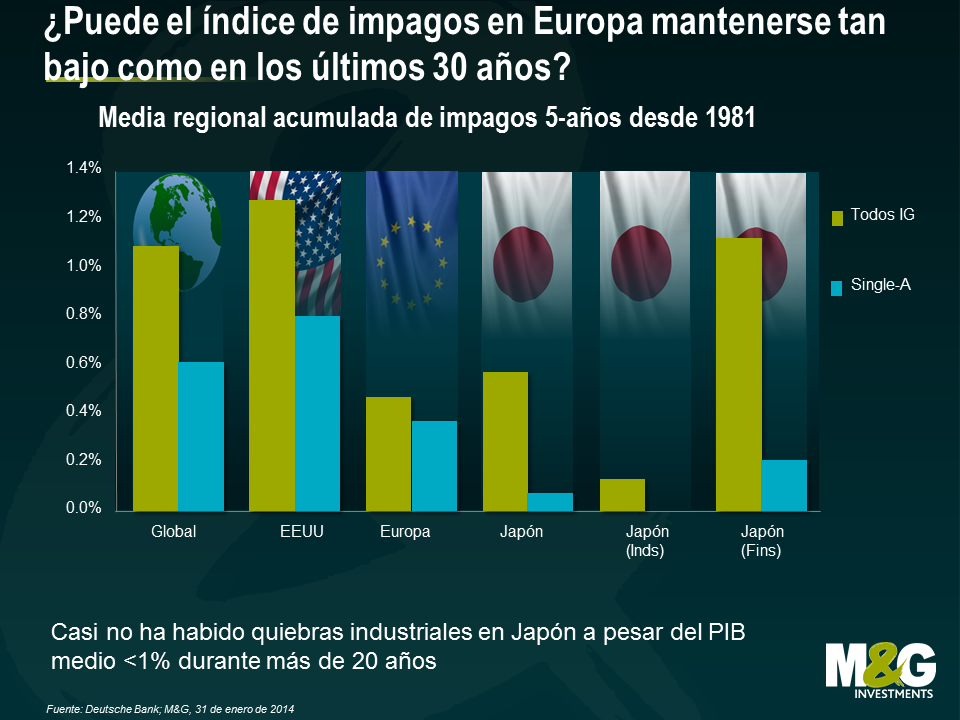

Por otro lado, los índices de impago en Japón han seguido anclados en niveles excepcionalmente bajos, a pesar de las dos décadas de estanflación. Las bajos tipos de interés, los altos niveles de liquidez, y el empeño en evitar quiebras o reestructuraciones han creado un país infestado de bancos y empresas zombies. Esto ha tenido como consecuencia una menor productividad y crecimiento a largo plazo – desde luego, no es lo ideal, pero tampoco es algo malo a corto y medio plazo para un inversor en bonos corporativos. Teniendo esto en mente, se puede entender fácilmente que los diferenciales de crédito europeos se acerquen hoy a mínimos históricos.

Actualmente, Europa se encuentra en una posición similar a la de Japón, después de varios años en crisis. La deflación puede parecer en cierto modo lejana, aunque está claro que el riesgo de que las expectativas de inflación se vuelvan inestables existe y últimamente se está hablando mucho de ello. Probablemente, el mayor error de Japón fue la relativa pasividad del BOJ. Será interesante ver qué medida toma el BCE, si es que toma alguna, el 5 de junio y los meses posteriores.

Aunque probablemente sea demasiado pronto para hablar de la “japonización” de Europa, no parece descabellado pensar en que el BCE pueda adoptar una política a largo plazo de apoyo a la liquidez, tipos bajos y estrechamiento de spreads. El BCE ha dicho que están preparados para actuar. Y deberían estarlo. Las señales de alerta están ahí y todo el mundo puede verlas.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes