Oportunidades en los ABS españoles

Como gestores de fondos, nuestro trabajo consiste en asumir riesgo cuando y donde vamos a obtener una compensación (y preferiblemente una compensación extraordinaria) por ello. Un terreno en el que creo que en estos momentos se está dando esa circunstancia es en el de las titulizaciones hipotecarias (RMBS), especialmente RMBS españoles.

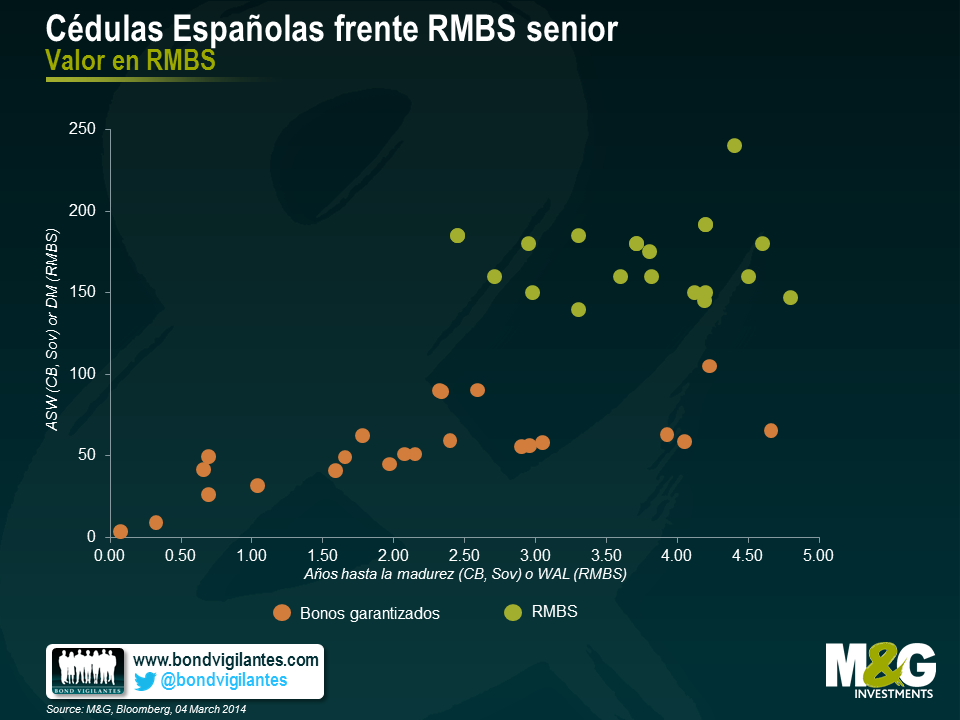

Es bastante fácil encontrar RMBS senior españoles que cotizan a nada menos que 100pbs sobre cédulas equivalentes en este momento. El colateral en estas operaciones ha sido originado por los mismos bancos que en las cédulas, devuelven el principal a lo largo de un horizonte temporal comparable, y tienen características que serán beneficiosas para los inversores si el mercado de la vivienda español empieza a debilitarse otra vez.

El gráfico que aparece a continuación ilustra muy bien esta relación. Aquí aparecen (excluyendo nombres de bonos concretos) cédulas a corto plazo emitidas por tres bancos españoles y que consideramos que son similares en calidad a los RMBS senior. El pickup que mencioné antes es claramente evidente en el tramo de vencimiento medio de 2,5 a5 años:

La principal razón para esta discrepancia es la regulación. Los reguladores financieros han considerado que los RMBS conllevan mayor riesgo que las cédulas y, por lo tanto, exigen que los bancos y las compañías aseguradoras tengan más capital en su balance para compensar.

Aunque considero que los bonos garantizados ofrecen a los inversores un recurso doble y que la legislación sobre los bonos garantizados en España es sólida, no estoy seguro de hasta qué punto tendría valor un crédito extra senior no asegurado en un banco español en quiebra. Por lo tanto, en general, prefiero tener bonos senior en una operación RMBS en la que tenemos buena visibilidad del colateral, y que incluye disposiciones estructurales que suponen que los tenedores de bonos senior recuperan su capital antes si el mercado de la vivienda se deteriora.

El BCE aparentemente adopta el mismo punto de vista que los reguladores y cobra a todos los que desean usar un RMBS como colateral para transacciones repo más de lo que cobra para cédulas.. Aplican un recorte del 10% a los RMBS y sólo del 4,5-6% a las cédulas por instrumentos de grado inversión, con un vencimiento de entre cinco y siete años. Lo que realmente estoy diciendo es que no estoy de acuerdo con los reguladores, y por lo tanto veo esto como una oportunidad para generar una rentabilidad más alta con un nivel de riesgo similar.

Es interesante que el Banco de Inglaterra aplique el mismo recorte del 12-15% tanto a RMBS como a bonos garantizados a corto plazo. La distancia entre diferenciales existe también aquí – aunque los dos mercados cotizan de forma considerablemente más ajustada – lo que demuestra que es la regulación la que realmente está distorsionando estos mercados.

No estoy afirmando que invertir en el mercado de hipotecas español no tenga riesgo. Pero sí creo que los inversores que, como nosotros, no hacen operaciones repo con sus bonos, ni necesitan tener capital frente a ellos, pueden y deben aprovechar este tipo de consecuencias regulatorias involuntarias.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes