El poder de la duración: un ejemplo actual

En nuestra edición del “Panoramic” del año pasado llamada “The Power of Duration”, utilicé la experiencia del mercado de bonos de Estados Unidos en 1994 para explicar la repercusión que la duración puede tener en un momento de acusadas subidas de tipos. Haciendo un breve recordatorio: en 1994, la mejora en la economía animó a la Fed a aumentar los tipos de interés varias veces, lo que desembocó en un periodo que llegó a ser conocido como la “gran masacre” en el mercado de bonos.

Con frecuencia he utilizado este ejemplo para demostrar la importancia que tiene hoy gestionar el riesgo de tipos de interés en los mercados de renta fija. En un fondo de bonos corporativos de grado inversión sin posiciones de divisas, las variaciones en los tipos de interés (y por tanto en la duración del fondo) pueden ensombrecer las variaciones en los diferenciales de crédito. Dicho de otro forma, por muy buen seleccionador de valores que seas, si te equivocas con la duración, todo ese buen trabajo no habrá servido de nada.

Hoy día tenemos un buen ejemplo de los efectos que una subida de las rentabilidades puede tener sobre las diferentes clases de activos de renta fija. En mayo del año pasado, Ben Bernanke, entonces presidente de la Reserva Federal, pronunció un discurso en el que hizo alusión a que se iba a empezar a pensar en reducir las compras de activos (QE) mensuales. Desde ese momento, hasta el final de 2013, los bonos del Tesoro americano a 10 años y los gilts a 10 años repuntaron más de 100pbs.

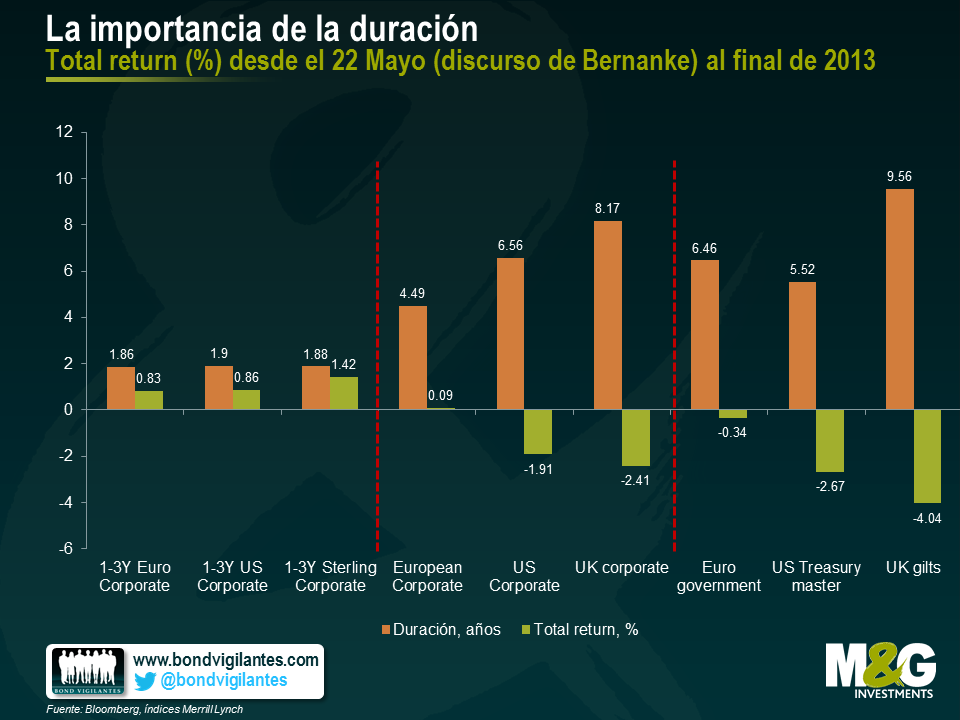

¿Cómo afectó este alza del 1% en las rentabilidades a las inversiones en renta fija? Bien, como muestra el gráfico a continuación, realmente depende de la duración inherente a cada clase de activo. Utilizando índices en representación de las diversas clases de activos, podemos apreciar como los activos con mayor duración (representados por las barras naranja) sufrieron más que el crédito equivalente de menor duración, que en realidad ofreció una rentabilidad positiva (representados por las barras verdes).

Aunque esto es cierto tanto para los mercados en dólares como en libras, los índices europeos, con vencimiento más largo, no se comportaron de modo tan mediocre a lo largo de este periodo. La razón es sencilla – los bunds han estado separándose de los gilts y los bonos del Tesoro americano, debido a la creciente probabilidad de que la eurozona pueda estar contemplando la introducción de su propia forma de estímulos financieros en los próximos meses. En consecuencia, la rentabilidad del bund a 10 años se elevó sólo un 0,5% en el segundo semestre de 2013.

Los inversores en renta fija, sea cual sea su opinión sobre cuándo y cómo se endurecerá la política monetaria, siempre tendrán que tener muy en cuenta su exposición a la duración, tanto a nivel de bonos individuales, como en la totalidad del fondo.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes