¿Por qué ha caído la renta fija, y por qué subió en primera instancia?

Ben Bernanke se ha empleado a fondo en su blog explicando por qué los tipos de interés son tan bajos (algo sobre lo que Martin Wolf escribió un editorial a comienzos de semana). Un resumen muy rápido e informal es que los bajos niveles de los tipos de interés nominales y de las rentabilidades por cupón se deben a la ausencia de inflación, pero ello no explica por qué los tipos de interés reales también son bajos. Bernanke no piensa que esto se deba a manipulación por parte de la Reserva Federal (si los bancos centrales hubieran bajado excesivamente los tipos de interés de forma deliberada, lo que tendríamos serían economías en pleno sobrecalentamiento), si no a que el mundo industrializado experimenta –por lo general– un crecimiento anémico. En su opinión, esto último obedece más bien a los actuales desequilibrios globales que a un estancamiento secular.

Como gestores de fondos de renta fija, estamos tan interesados en saber cuáles son los motores de las rentabilidades por cupón de los bonos a largo plazo como en identificar qué factores afectan a las tasas aplicadas por los bancos centrales y a las rentabilidades de la deuda a corto plazo. Y últimamente, las rentabilidades por cupón de los bonos tanto a corto como a largo plazo han mostrado un comportamiento marcadamente distinto: aunque las expectativas del mercado de la primera subida de tipos en los Estados Unidos se han mantenido más o menos estables desde comienzos de 2014, la rentabilidad por cupón del treasury a 10 años se desplomó del 3% en enero de 2014 hasta casi el 1,6% a comienzos del presente año, y ahora ha vuelto al 2,2%. Tal como explica Bernanke, todo gira en torno a la evolución de la prima por plazo.

Las rentabilidades por cupón de la deuda soberana estadounidense a largo plazo pueden dividirse en tres componentes: inflación esperada, expectativas sobre el rumbo futuro de los tipos de interés a corto plazo, y una prima por plazo o term premium (la rentabilidad adicional que exigen los inversores por el hecho de invertir en un bono a largo plazo en lugar de en una serie de bonos a corto). Lo normal sería que la prima por plazo fuera positiva, remunerando a los inversores por los riesgos que implica invertir en bonos de mayor vencimiento (como por ejemplo movimientos inesperados de la inflación o en la economía, incertidumbre sobre la evolución futura del precio del dinero, etc.). Sin embargo, la prima por plazo se desplomó a lo largo del año pasado, y varias medidas indican que ha sido negativa durante los primeros meses de 2015. Según el modelo ACM* del Banco de la Reserva Federal de Nueva York, el rally de la deuda soberana estadounidense en 2014 se debió en su totalidad al desplome de la prima por plazo; es más, si no hubiera sido por dicha caída, en diciembre de 2014 la rentabilidad por cupón del treasury a 10 años habría alcanzado su mayor nivel desde 2008. Al mismo tiempo, si la prima por plazo no hubiera subido desde febrero, la deuda soberana americana no había perdido terreno en los últimos tres meses, sino repuntado.

Por consiguiente, cabe formular una pregunta obvia: ¿qué factores determinan la prima por plazo? En el pasado, el más importante de ellos ha sido la inflación y el riesgo percibido de inflación inesperada. Desde este ángulo, una prima por plazo baja sugiere que los inversores consideran que este riesgo es bajo. La prima por plazo tiende a ser contracíclica: por lo general es más alta en recesiones y cuando existe volatilidad macroeconómica, quizá debido a que los inversores no tienen nada clara cuál será la dirección de la política de la Fed en el futuro.

Por lo que respecta a la demanda, existen indicios de que la prima por plazo disminuye cuando se produce una huida hacia la calidad; esto es lo que ocurrió cuando Rusia incumplió y con la crisis desencadenada por el descalabro de Long-Term Capital Management (LTCM) en 1998 (aunque la prima por plazo mostró un marcado aumento nada más estallar la crisis financiera global). Al mismo tiempo, el programa de expansión cuantitativa (QE) de la Fed probablemente redujo la prima por plazo, al igual que los cambios regulatorios que animan a bancos, intermediarios, aseguradoras o fondos de pensiones a invertir más en renta fija.

No obstante, los factores de oferta también han jugado un papel importante. El «enigma» de Greenspan –una caída de la prima por plazo supuso un descenso de las rentabilidades por cupón del treasury a 10 años pese a la subida de los tipos de interés a corto plazo por parte de la Fed– puede explicarse parcialmente por el hecho de que la actividad emisora del Tesoro estadounidense estuvo considerablemente sesgada hacia el corto plazo desde 2001 hasta 2006. Dicho esto, las grandes compras de deuda soberana americana realizadas desde el extranjero también contribuyeron presumiblemente al descenso de la prima por plazo –el exceso de ahorro–, así como la previsibilidad de la política de la Fed (que implementó 17 subidas consecutivas de 25 puntos básicos del tipo de interés de intervención).

Lo que ha dejado perplejo a Bernanke, y como a él a muchos inversores, fue el colapso de la prima por plazo a lo largo de 2014, en un momento en que los datos económicos estadounidenses eran sólidos, las compras de deuda en el marco de la QE se recortaron, y tanto la incertidumbre como la aversión al riesgo apenas cambiaron. Sus dos posibles explicaciones son que la debilidad económica fuera de los Estados Unidos, unida a las medidas tomadas por los bancos centrales extranjeros, podría haber afectado a la deuda soberana americana. Los precios del petróleo también sufrieron una marcada caída paralelamente a la prima por plazo, pero ninguna de estas dos explicaciones le parecen «completamente satisfactorias» (es decir, que no le convencen en absoluto).

Yo, en cambio, diría que la dinámica extranjera ha sido un factor determinante del colapso de la prima por plazo estadounidense.

Mi primer argumento queda ilustrado en el siguiente gráfico: durante el último cuarto de siglo, las mayores rentabilidades por cupón en Estados Unidos respecto a Alemania y el Reino Unido parecen haber provocado un descenso de la prima por plazo americana, y viceversa. Esto podría deberse a que la mayor remuneración que ofrecen los bonos estadounidenses a largo plazo –al anticiparse una subida de la tasa de los fondos federales, quizá ante la mayor fortaleza relativa de la economía americana– anima las entradas de capital inversor en la clase de activo, y estos flujos reducen la prima por plazo estadounidense. Un descenso de las rentabilidades por cupón en Estados Unidos tiene el efecto contrario.

Esta explicación gana en credibilidad si uno considera la correlación razonablemente elevada entre la prima por plazo americana y el tipo de cambio EUR/USD desde 2009, tal como muestra el siguiente gráfico. Esto guarda relación con el argumento anterior –los diferenciales de las rentabilidades por cupón de la deuda a corto plazo tienden a ser un importante motor de los tipos de cambio–, pero sugiere que la divergencia en la evolución de las distintas economías y en la actuación de la Fed y el Banco Central Europeo ha tenido un gran impacto en la prima por plazo del treasury a 10 años.

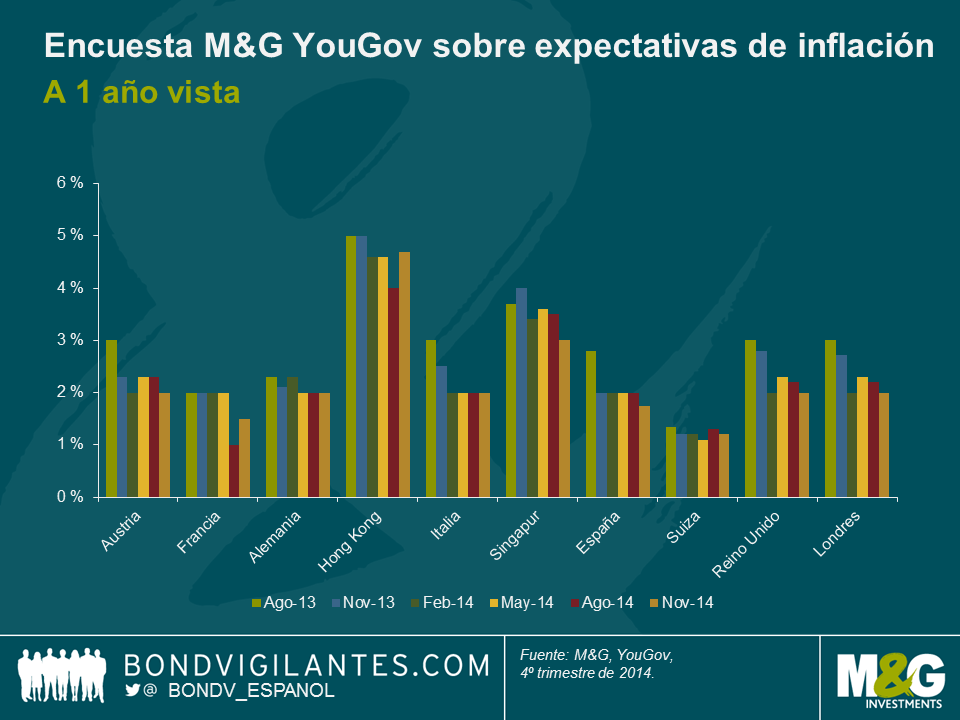

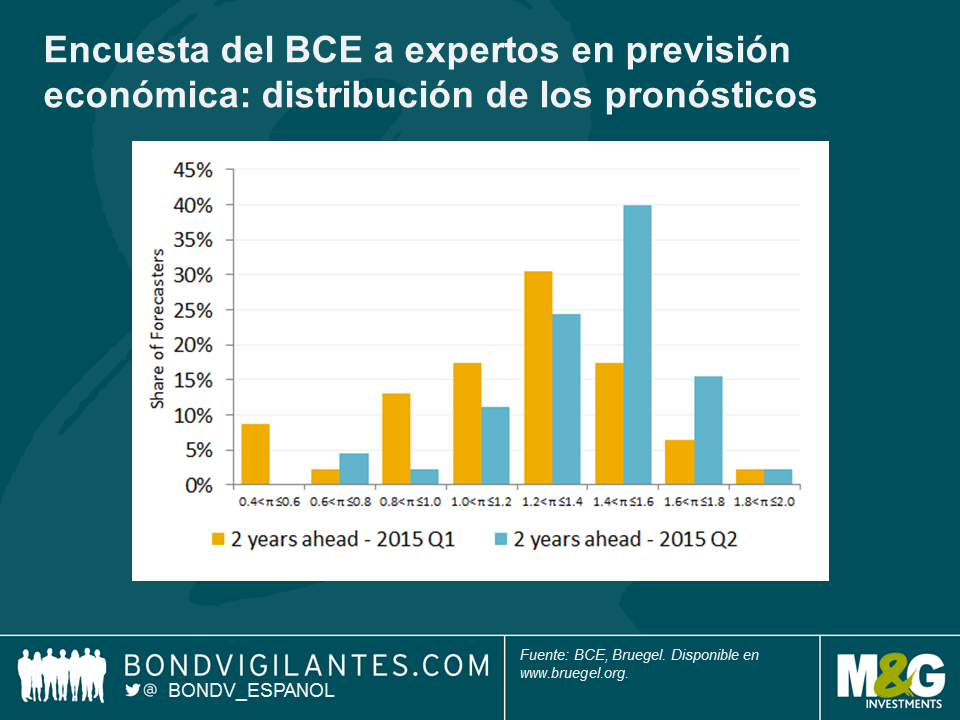

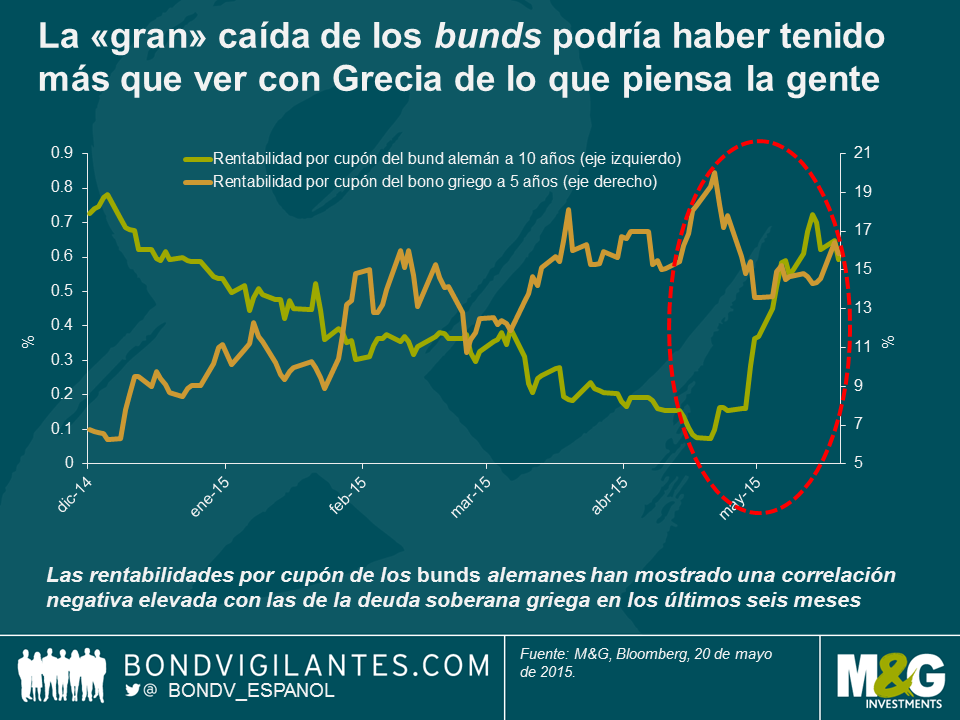

Si nos concentramos solamente en los últimos meses, la caída global de la renta fija ha sorprendido a muchos, dado que los datos económicos procedentes de Estados Unidos han sido lamentables. Como decía antes, este retroceso podría deberse en su totalidad al aumento reciente de la prima por plazo, y reitero que Europa probablemente haya jugado un importante papel a este respecto. La deuda soberana europea ya protagonizó un fuerte rally a lo largo de 2014, impulsada por la debilidad sostenida de los datos económicos de la eurozona y por las expectativas de QE por parte del BCE, que acabaron viéndose confirmadas. No obstante, la reavivación de la situación en Grecia en octubre, y sobre todo desde diciembre, parece haber resultado en aversión al riesgo y en la consiguiente demanda significativa de deuda soberana europea de emisores core, tal como sugiere la fuerte correlación negativa entre las rentabilidades por cupón de los bunds alemanes y las de la deuda soberana griega.

¿Qué implicaciones tiene todo esto? La principal es que existen varios factores capaces de impulsar la prima por plazo estadounidense al alza o a la baja. Estudios previos han puesto de relieve la correlación de las primas por plazo entre mercados, pero Europa y el BCE parecen haber jugado un papel importante. Al igual que las medidas excepcionales implementadas por la Fed se exportaron a otros países el año pasado (sobre todo a los mercados emergentes), la relajación de la política monetaria del BCE (y en menor medida, Japón) se está viendo importada a los Estados Unidos.

Así, la implicación para el inversor es que las rentabilidades por cupón de la deuda soberana estadounidense a largo plazo no han tenido mucho que ver –como mínimo recientemente– con factores de ámbito exclusivamente nacional. El comportamiento de las rentabilidades de los bonos gubernamentales de la eurozona no se ha debido exclusivamente a la QE; aunque el posicionamiento masivo de los inversores podría haber exacerbado la reciente caída del bund, es probable que Grecia haya sido un factor más determinante para las primas por plazo a nivel mundial en los últimos seis meses de lo que muchos piensan. La implicación para la Fed es que los Estados Unidos están lejos de tener pleno control sobre su propia política monetaria, teniendo en cuenta que esta no incluye solamente a los tipos de interés a corto plazo (liderados por la tasa de los fondos federales), sino también los tipos a largo (Matt escribió una entrada de blog sobre un informe excelente del BPI acerca de este tema en 2013). Si el precio del dinero a largo plazo en Estados Unidos se está viendo arrastrado excesivamente a la baja por factores globales y esto conduce a una estimulación excedente de la economía (el mercado de la vivienda sería el canal más obvio), la Fed necesita tomar medidas. Una de ellas sería intentar provocar la subida de los tipos a largo por la vía de la retórica, que es precisamente lo que intentó hacer Janet Yellen hace una semanas (el acta de la reunión del FOMC publicada ayer también mencionó la prima por plazo). Si esto no funciona –y eso es lo más probable si la prima por plazo está efectivamente dominada por factores globales– seguramente necesitará subir los tipos a corto plazo de forma más agresiva de lo necesario en otras circunstancias. Alternativamente, si los datos económicos mejoran y la Fed desea verdaderamente provocar una subida de la prima por plazo, podría insinuar que intentará vender sus existencias de deuda, algo sobre lo que Richard escribió hace poco en este blog.

*La prima por plazo no es directamente observable, y existen múltiples definiciones y modelos que intentan describirla y modelizarla. El modelo Kim-Wright –otro modelo muy utilizado– arroja unos resultados similares al ACM, aunque el empleado por el BPI proporcionaba un nivel considerablemente inferior del -2% a comienzos de 2015. No obstante, la tendencia general ha sido similar.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes