Brasil: atrapado en una espiral destructiva entre política y economía

Parte de nuestra serie “el ABC de la deuda latinoamericana”

Actualmente, Brasil se encuentra atrapado en un ciclo destructivo entre la política y la economía.

En el frente político, el ruido diario y el riesgo de noticias adversas han llegado a un punto en que es imposible operar en los mercados en base a estos desarrollos. La posible destitución de Rousseff (probabilidad del 45% según estimaciones informales) tendrá que salvar varios obstáculos y desafíos legales, y el proceso de enjuiciamiento podría durar como mínimo de seis a nueve meses. Para iniciarlo se requieren 342 votos, pero de momento, la oposición solo cuenta con unos 280. Durante este periodo, el Congreso permanecería en un estado de distracción absoluta y la economía seguiría tambaleándose mientras no se despejara la incertidumbre en torno a quién lidera el país. En última instancia, el objetivo de la oposición es debilitar al máximo al Partido de los Trabajadores (PT) de cara a las elecciones legislativas en 2016 y a las presidenciales en 2018.

Al mismo tiempo, los economistas locales piensan que todavía faltan tres trimestres hasta que la economía toque fondo. El consumo ha acusado la caída de los salarios reales y el creciente desempleo, y la inversión seguirá paralizada hasta que haya mayor claridad sobre el rumbo político del país. El intercambio comercial neto podría contribuir en algo, pero no lo suficiente como para desencadenar una recuperación, pues Brasil no deja de ser una economía cerrada. Mientras tanto, el deterioro fiscal ha sido considerable, ya que la elasticidad de los ingresos es superior a uno, y más del 90% del gasto corresponde a categorías no discrecionales que no se pueden eliminar fácilmente sin la aprobación del Congreso. Si el próximo gobierno es débil, es posible que carezca del respaldo suficiente como para eliminar la indexación a la inflación pasada a la que están sujetas las pensiones y prestaciones sociales, lo cual podría permitir a Brasil salir de su crisis fiscal por la vía de la deflación. Sin embargo, la probabilidad de que esto ocurra es prácticamente nula considerando el clima político actual. De aprobarse, otras reformas estructurales emitirían una señal positiva (por ejemplo en el área de la seguridad social y las pensiones del sector público), aunque estos beneficios solo se percibirían en el largo plazo. La propuesta de nuevas subidas de impuestos para reducir la brecha fiscal generó un debate intenso pero inconcluso sobre si Brasil ya había alcanzado o no el punto óptimo en la curva de Laffer (es decir, el punto en el nuevos aumentos de impuestos comienzan a ser contraproducentes). El impuesto CPMF sobre transacciones bancarias –que en teoría permitiría recaudar un 1% del PIB– tiene poca probabilidad de ser aprobado, a pesar de la promesa de compartir lo recaudado con unos gobiernos locales necesitados de liquidez; el motivo es que la oposición ha condicionado su apoyo a este respecto a la adopción de recortes del gasto en áreas políticamente sensibles, como las pensiones (una ruta que el gobierno se muestra reacio a seguir debido a su bajo nivel de popularidad y al temor a un castigo electoral). Al igual que muchos otros países de la región, Brasil necesita desesperadamente crecer para fortalecer sus cuentas fiscales.

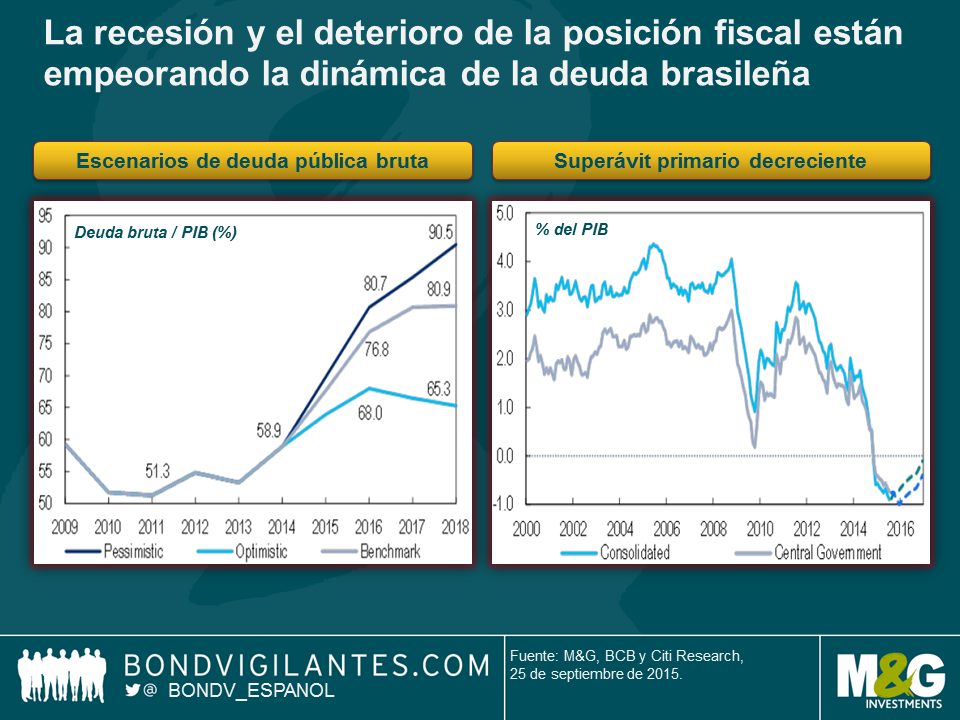

Bajo la actual trayectoria de déficit primario, crecimiento negativo y uno de los tipos reales más altos del mundo, la deuda seguirá su tendencia ascendente hacia un 70%-80% del PIB.

Dicho esto, las refinanciaciones de deuda (rollovers) no corren peligro, aunque los plazos de la deuda interna podrían acortarse más si cabe (en la década de 1980, la mayor parte de la deuda se refinanciaba a un día). Por otra parte, algunos gobiernos estatales también experimentan dificultades para atender al servicio de su deuda, por no mencionar el escándalo de Petrobras (consulte la entrada sobre deuda emergente cuasi-soberana de Charles, aquí).

El Banco Central se encuentra en una posición inviable, pues debe hacer frente a una inflación inercial de casi dos dígitos (algunos de los aumentos de impuestos propuestos para reducir el déficit fiscal la llevarían a niveles incluso superiores) en un contexto de recesión, y su función de reacción parece tolerar una inflación a corto plazo más alta hasta que exista una mayor claridad sobre la situación política y fiscal. Creo que los tipos se mantendrán inalterados durante un tiempo, pese al hecho de que la inflación supera con creces el objetivo del 4,5% y su límite superior del 6,5%. La presión sobre el banco central para que aplique medidas de estímulo se incrementará si la inflación comienza a bajar.

Por otro lado, es probable que la balanza por cuenta corriente de Brasil siga mejorando al reducirse el déficit del turismo (consulte mi entrada anterior en el blog) y continuar comprimiéndose la importación. El real ha sufrido un ajuste importante y ha dejado de estar sobrevalorado, aunque podría debilitarse aún más si el ministro de Hacienda, Joaquim Levy, abandona su cargo y se deterioran aún más las cuentas fiscales o si aumenta la presión sobre la autoridad monetaria para que comience a recortar los tipos de interés prematuramente. A pesar de las continuadas intervenciones del gobierno en el mercado de divisas, las reservas brutas de moneda extranjera de Brasil (370.000 millones de dólares) se mantienen por encima de los niveles recomendados por el Fondo Monetario Internacional, bajo condiciones normales. Hasta el momento, la salida de capitales ha sido manejable, pero si esta se acelera o las condiciones empeoran hasta el punto en que los mercados comienzan a exigir dólares al contado a modo de cobertura en lugar de asumir el riesgo de contraparte de los swaps del Banco Central (con un valor nocional de 110.000 millones de dólares), el colchón de las reservas podría mermar rápidamente.

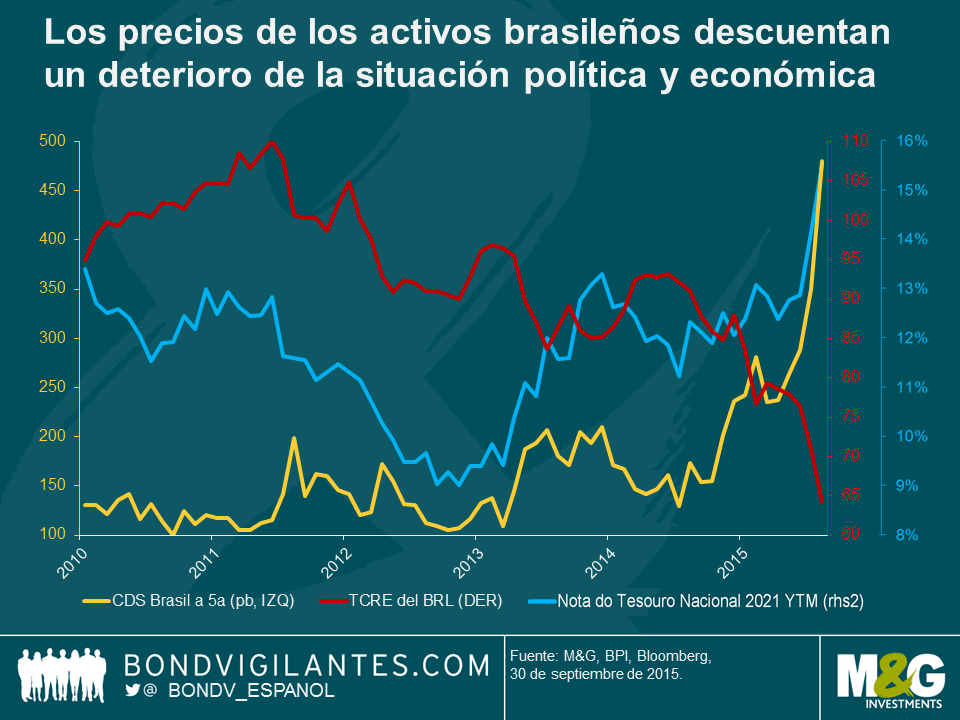

A finales de septiembre, parecía que los niveles de precios de los activos (crédito, deuda soberana local y divisa) descontaban gran parte de las malas noticias a corto plazo. Las noticias positivas supusieron el mayor revés para los inversores, en su mayoría posicionados de forma altamente defensiva (el llamado “pain trade”, en terminología anglosajona). Desde entonces, hemos observado cierta actividad de compra para cubrir posiciones cortas y una recuperación parcial de los precios de los activos.

La opinión del consenso es que la destitución de la presidenta Dilma Rousseff propiciaría un rally en el mercado. De ocurrir, podría tener sentido vender ante tal repunte, ya que la gobernabilidad después del enjuiciamiento seguiría siendo difícil bajo una nueva administración (posiblemente no electa). Además, muchos de los desafíos requerirán reformas estructurales profundas, especialmente en materia fiscal. Mi expectativa es que las cosas empeorarán antes de mejorar.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes