Apuntes desde Rusia: acatarrados, pero todavía en pie

La deuda corporativa rusa fue una de las clases de activos de mejor comportamiento el año pasado: el índice JPM CEMBI Russia registró una rentabilidad del 26%, a pesar de la caída del 3,7% del PIB ruso atribuible a un trasfondo económico y geopolítico extremadamente complicado. Recientemente pasé una semana en Moscú, todavía presa del frío al comienzo de la primavera, visitando a bancos y compañías para evaluar si las sanciones económicas y los bajos precios del petróleo seguirán, paradójicamente, beneficiando a los inversores en renta fija durante 2016. He aquí algunas de mis principales impresiones.

La crisis actual no tiene nada que ver con la de 1998, pero la economía pasa apuros

Merece la pena destacar que, a corto plazo, las sanciones han tenido un impacto reducido en comparación con los menores precios del petróleo y la depreciación resultante del rublo, que al encarecer las importaciones ha reducido los márgenes de las empresas y empeorado el nivel de vida de millones de rusos. No obstante, la gente con la que hablé afirmó que el entorno actual no se parece en nada a la crisis de 1998, cuando el país carecía de reservas y acusaba un gran déficit presupuestario. Dicho esto, la mayoría también reconoce que la crisis actual tiene un carácter más pernicioso (un deterioro más lento y prolongado), y muchos se preguntan de dónde podría surgir un repunte a corto plazo si los precios del petróleo se mantienen bajos y no se levantan las sanciones sobre el país.

A nivel microeconómico, hablar con distintos bancos locales es siempre un buen punto de partida para comprender la economía real. Prácticamente todas las entidades financieras (públicas y privadas) que visité se muestran preocupadas por el deterioro de la calidad de los activos, especialmente las carteras de préstamos corporativos, donde anticipan un aumento de los préstamos incobrables. Sectores como construcción, metales y minería, automoción, inmobiliario comercial y transporte han sufrido un duro castigo. Al mismo tiempo, las cosas no andan mucho mejor en la concesión de préstamos al sector minorista, y el apetito de riesgo es bajo. Los brotes verdes han sido (i) los exportadores, que se han visto favorecidos por la debilidad del rublo, al incurrir costes en moneda local y recibir ingresos en dólares estadounidenses, y (ii) el sector agroalimentario, que se ha beneficiado de las contrasanciones que impiden la llegada de alimentos europeos al país.

Las compañías rusas son robustas y el riesgo de refinanciación es bajo a corto plazo

Mis reuniones con varios emisores corporativos no financieros (gas y petróleo, metales y minería, telecomunicaciones y transporte) confirmaron la tendencia mencionada antes, pero me aportaron una perspectiva distinta. Sus equipos directivos reconocen los obstáculos y en su mayoría parecen estar tomando los pasos necesarios para optimizar sus negocios de cara a este nuevo entorno. En este sentido, la historia militar está llena de ejemplos del increíble aguante del pueblo ruso, y debo decir que las empresas me dieron la misma impresión.

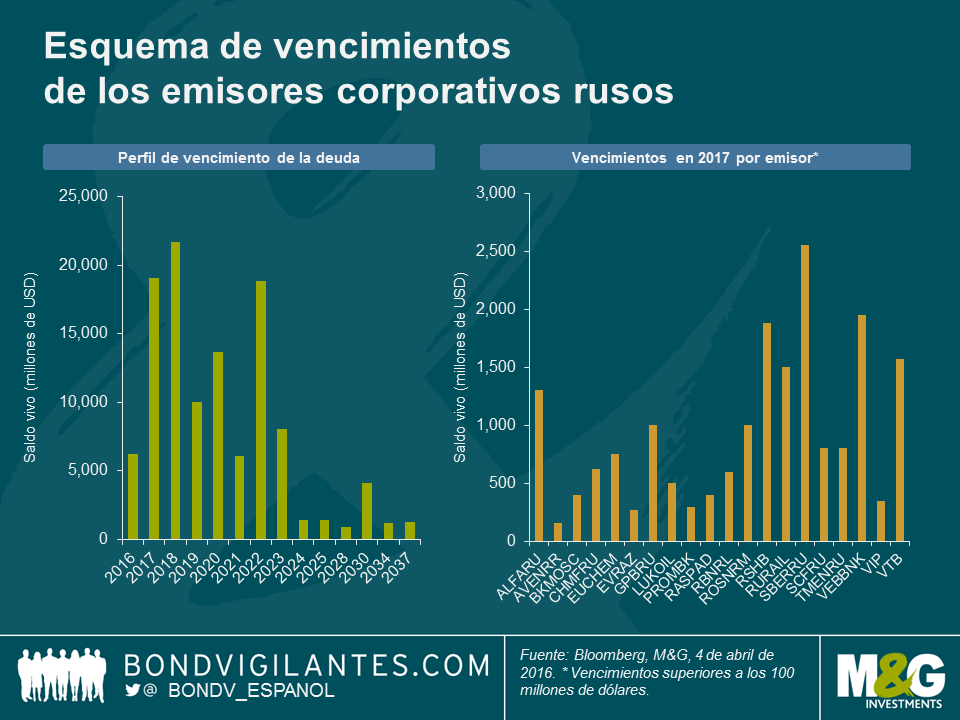

Dado que el mercado primario ha estado prácticamente cerrado durante los últimos 18 meses, las sanciones han obligado a los emisores corporativos rusos a adoptar una gran disciplina financiera, manteniendo un apalancamiento relativamente bajo y niveles de liquidez adecuados para hacer frente al vencimiento de bonos denominados en moneda fuerte. La disponibilidad del rublo en el sistema financiero del país es otro factor que contribuye a explicar lo bien que los emisores de deuda han sido capaces de soportar las sanciones financieras de Occidente. A corto plazo, como puede verse en el gráfico, el cronograma de vencimientos de deuda de los emisores corporativos rusos (incluido el sector financiero) parece manejable si se considera que los vencimientos más grandes se esperan en 2017 y consisten principalmente en bonos emitidos por bancos propiedad del Estado.

Las sanciones crean escasez, pero las valoraciones son muy diferentes a las de comienzos de 2015

Desde el punto de vista de la oferta de bonos, las sanciones han sido muy favorables para la rentabilidad total de esta clase de activos en 2015, y siguen respaldando al trasfondo técnico en 2016. Aunque algunos emisores lograron emitir bonos a finales del año pasado y en 2016, el mercado local (préstamos bancarios denominados en RUB) se está expandiendo y se prevé que la actividad emisora de bonos en moneda fuerte permanecerá baja este año. En lo relativo a la demanda, mi expectativa es que la situación será muy diferente a la de principios de 2015, cuando los diferenciales alcanzaron niveles sumamente atractivos (cerca de 1.000 puntos básicos) debido a amenazas externas (tensiones geopolíticas, precio del petróleo, RUB) y no al riesgo inminente de incumplimiento entre los emisores corporativos rusos. Con un diferencial cercano a los 520 pb, el mercado de deuda corporativa rusa denominada en USD ha vuelto hacia niveles de valoración razonables. Su rentabilidad total alcanzó el 5,1% en el primer trimestre, lo cual me pareció justificado a la luz de la solidez fundamental de los emisores rusos y la mejora relativa de la situación geopolítica. De cara al futuro, y adoptando el papel de abogado del diablo, cabe preguntarse en qué medida será sostenible esta solidez durante una crisis prolongada.

La diferenciación del crédito será crucial en una fase de sanciones y bajos precios del petróleo

Si asumimos una continuación de las sanciones y unos precios del petróleo deprimidos, los fundamentales corporativos deberían deteriorarse de forma más significativa a lo largo de este año y en 2017. Uno de los principales riesgos fundamentales para los flujos de caja de las compañías en el futuro cercano es la expansión del déficit presupuestario de Rusia.

En primer lugar, los bajos precios del gas y del petróleo han reducido los ingresos públicos, y dado que las compañías gasistas y petroleras se han mantenido muy firmes durante la crisis –debido a su naturaleza exportadora–, el gobierno contempla la posibilidad de subir los impuestos a este sector.

En segundo lugar, las sanciones han impedido a Rusia recurrir al mercado de renta fija para cerrar su brecha presupuestaria, con lo que el gobierno está considerando incrementar el ratio de distribución de dividendos de las compañías estatales del 25% al 50%. En el caso de los productores de gas y crudo, esta medida podría suponer un nuevo lastre sobre su tesorería. De manera indirecta, el sector privado –y en especial las compañías acereras– también podría verse afectado si estas nuevas exigencias sobre los flujos de caja corporativos se traducen en una menor inversión pública y en un descenso de la demanda subyacente.

Ante este deterioro potencial, los emisores corporativos podrían verse obligados a recurrir a sus saldos de liquidez, y algunos emisores podrían tener dificultades para refinanciar los más de 20.000 millones de USD en bonos corporativos denominados en moneda fuerte que vencen en 2018.

En conclusión, la diferenciación del crédito será de vital importancia. A diferencia de su apuesta generalizada por Rusia en base a factores macroeconómicos en 2015, los inversores deberán ser más cuidadosos en su selección de bonos corporativos rusos, ya que los impactos a largo plazo probablemente generen divergencias en los perfiles de crédito en este segmento.

Dicho esto, quizá no deba descartarse del todo otra posible apuesta macro en Rusia: alcista si los precios del petróleo se recuperan de modo significativo, o bajista si resucitan las tensiones geopolíticas con Ucrania (no olvidemos que la política rusa casi siempre ha tomado por sorpresa a la comunidad inversora).

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes