Cinco años desde el «haré lo que haga falta»

Hoy cumple cinco años la ya famosa cita de Mario Draghi «haré lo que haga falta», sentencia a la que se atribuye el mérito de provocar una reversión en las fortunas de la eurozona.

A continuación, se muestran cinco gráficos con algunos datos acerca de los éxitos y fracasos del Banco Central Europeo durante el período posterior, así como algunos de los desafíos todavía vigentes.

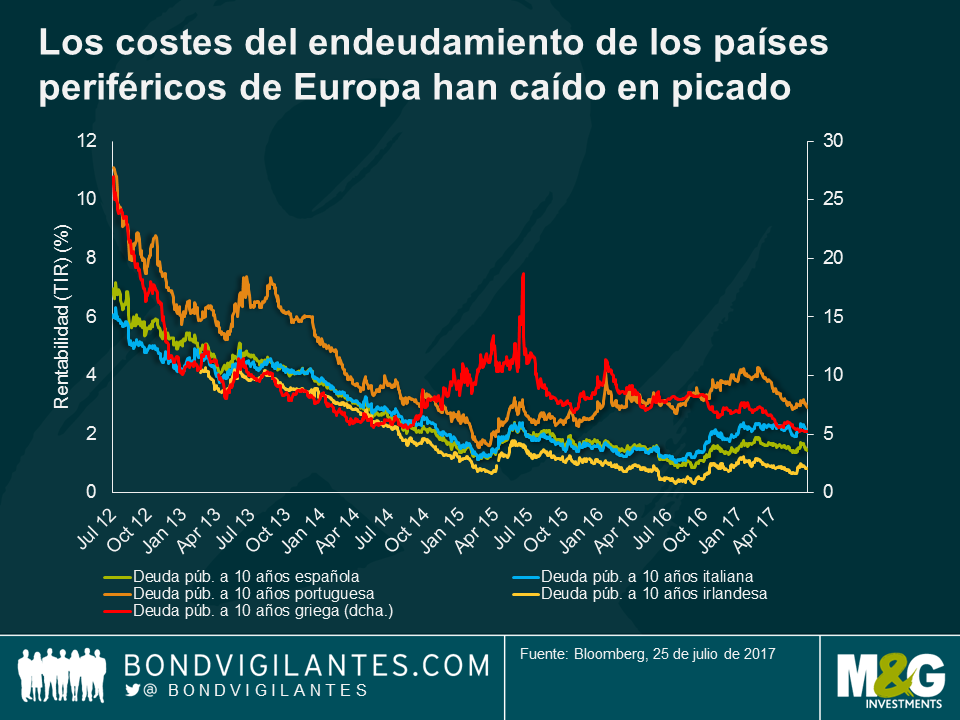

- Costes de financiación en la periferia

Cinco años atrás, los costes de financiación de la periferia habían aumentado a niveles insostenibles. La deuda a diez años española cotizaba al 7,5%, la italiana al 7%, la portuguesa al 11% y la griega a un altísimo 27%. En parte, esta situación reflejaba el riesgo de redenominación en la divisa local. El BCE, actuando como prestamista de última instancia, terminó por reducir este riesgo y reabrió el acceso al mercado para España e Italia, lo que redujo el coste implícito de la financiación. A lo largo del tiempo, (algunas) reformas estructurales, la flexibilización de la política monetaria y la mejora del crecimiento han hecho que los costes de financiación volvieran a reducirse hasta los tipos de crecimiento actuales, e incluso por debajo en algunos casos, y ofrecieran a estas economías una perspectiva real de sostenibilidad de la deuda. La vuelta al mercado por parte de Grecia completa una asombrosa recuperación de las fortunas.

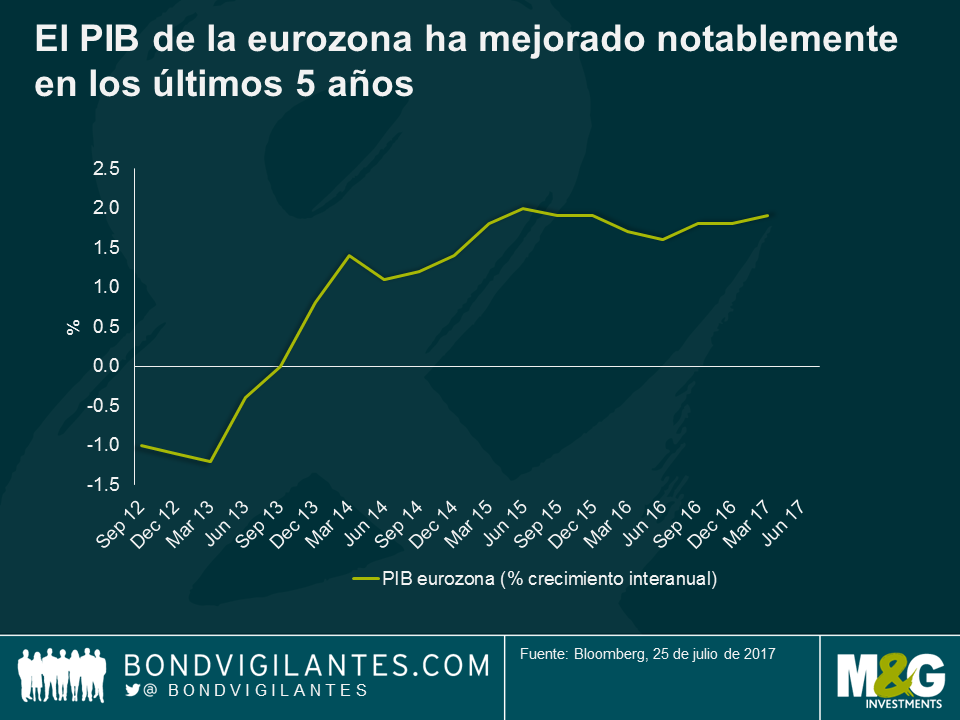

- Crecimiento

La introducción de una política monetaria excesivamente laxa penalizó el ahorro, redujo los costes de servicio de la deuda y alentó a los inversores a asumir riesgos. Esta circunstancia sirvió como telón de fondo para la mejora de la confianza de los consumidores, el aumento de los precios de los activos y la recuperación del consumo. Recientemente, el excelente rendimiento de la eurozona, con un crecimiento muy por encima de lo previsto, ha sorprendido a todo el mundo. Ayer, la publicación del IFO alemán dejó entrever que el crecimiento podría registrar un aumento del 3% en el segundo semestre de 2017.

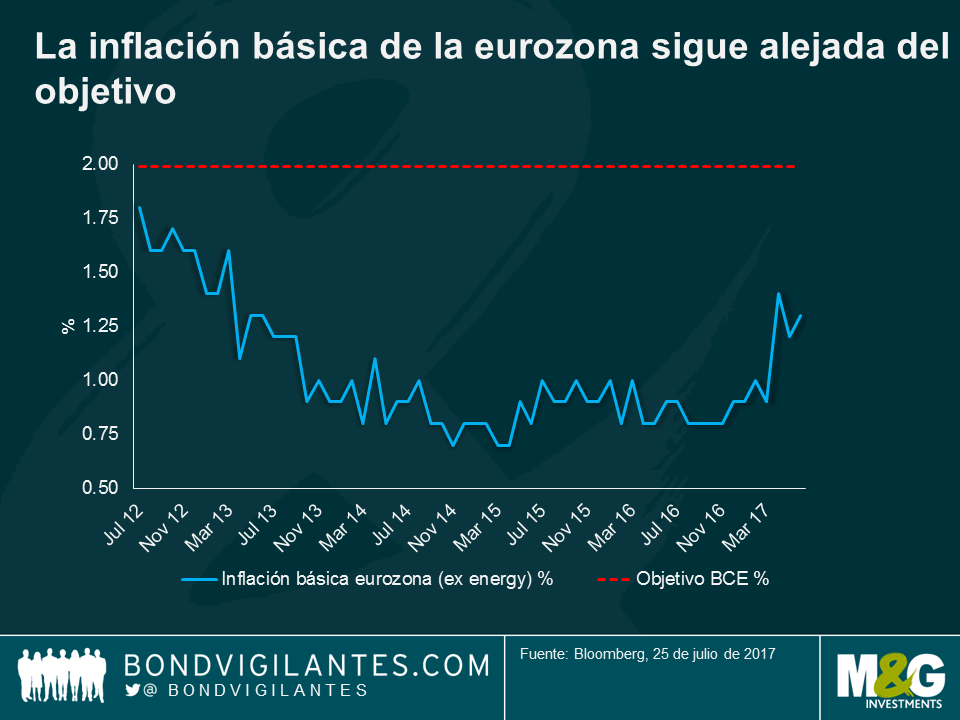

- Inflación

Pese a la estabilización de la eurozona, la reducción de los costes del endeudamiento y una mejora general de la perspectiva económica, el BCE sigue sin lograr su objetivo de inflación. Este asunto es problemático teniendo en cuenta que el único objetivo del BCE es situar la inflación por debajo del 2%. Hay señales que indican que la inflación retrocede de nuevo hacia la definición de precio del BCE, pero la estabilidad está siendo muy lenta. Es probable que el endurecimiento de la política sea un proceso de larga duración.

- Balance

El BCE, a pesar de haber situado el tipo de interés de referencia por debajo del 0 por ciento en 2014, sigue enfrentándose al riesgo de entrar en una espiral deflacionaria. Al final, el BCE imitó a otros bancos centrales y anunció en enero de 2015 la inyección de 1,1 billones de euros mediante compras de bonos hasta septiembre de 2016. ¿El problema? Pese al considerable aumento de su balance, el BCE se vio forzado a ampliar el programa de expansión cuantitativa tanto en términos de duración como para incluir los bonos corporativos. En estos momentos, asciende a la enorme suma de 4 billones de euros. Desde entonces, Draghi se ha desvivido por dejar claro que el endurecimiento de la política monetaria se realizaría de forma gradual. Sin embargo, algunos de los miembros del consejo regulador están muy preocupados por las consecuencias negativas que podría acarrear la ampliación permanente del balance, las implicaciones para el sistema bancario, la «adicción a la deuda de la eurozona y, en consecuencia, la capacidad del BCE de abandonar su postura especialmente laxa.

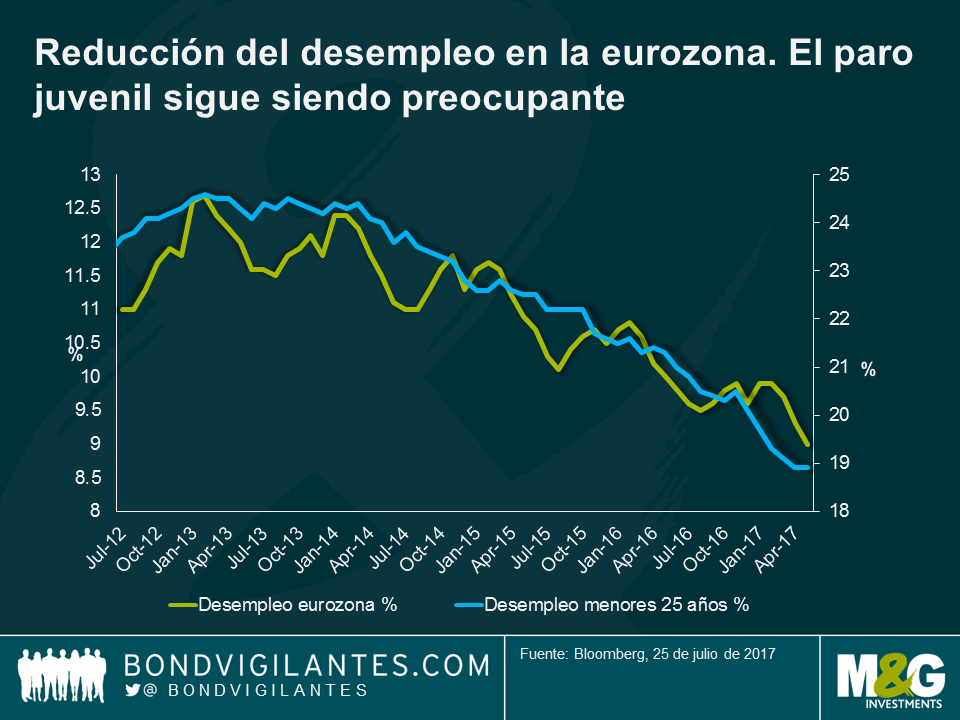

- Política (desempleo)

Mientras en el mundo desarrollado, parecía que el populismo se expandía, los resultados de las elecciones en Holanda y Francia indican que la eurozona puede haber tomado otro rumbo. Con todo, el pobre rendimiento económico en Italia y las elecciones generales de 2018 podrían dar un giro a la situación. Pese a que los niveles de desempleo de la eurozona han bajado, siguen siendo elevados, sobre todo entre los más jóvenes.

En el año 2012, abundaban los temores sobre el principio del fin de la eurozona. Los inversores y los economistas hacían cola para gritar que la moneda única no sería capaz de sobrevivir. Presagiaban que se echaría a los países periféricos o que el centro abandonaría el proyecto común. Pese a todas las especulaciones, ningún país ha salido de la eurozona y actualmente los mercados no parecen tan preocupados. Puede que esta sea la medida más importante en la que deberíamos basarnos para juzgar la efectividad de la política del BCE durante los últimos cinco años.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes