Baja rentabilidad, baja calidad, contratos débiles

Al invertir en compañías de menor calidad crediticia, el principal peligro que los inversores deben evaluar son las pérdidas que pueden producirse con un determinado riesgo de impago. Por consiguiente, las cláusulas de protección son fundamentales antes de prestar capital a una compañía. Ya en 2014 escribimos sobre la protección contractual y podemos afirmar que la calidad contractual en el mercado high yield no ha mejorado mucho desde entonces, en realidad ha sucedido justo lo contrario.

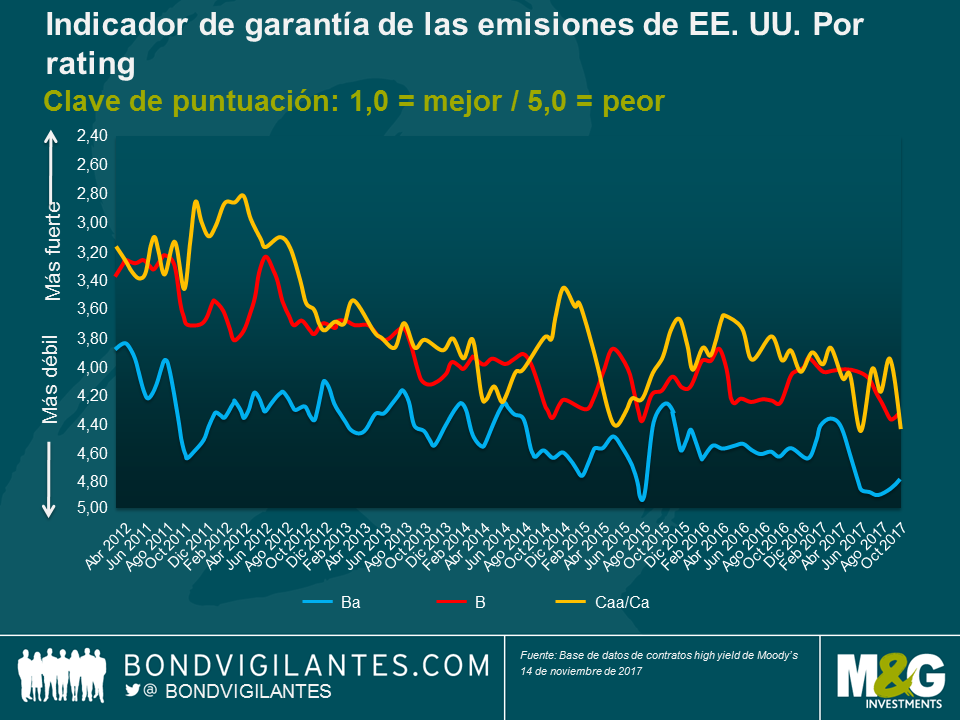

Un informe recientemente publicado por Moody’s confirma que los emisores de bonos y asesores parten con ventaja al emitir deuda, puesto que la demanda sigue fuerte para los activos high yield. La media móvil de tres meses del North American Covenant Quality Indicator muestra la segunda calidad de protección más débil para cada categoría de calificación crediticia desde 2011; solo en agosto de 2015 se registraron valores inferiores.

Debido a la escala y a los menores niveles de apalancamiento, los titulares de bonos requieren normalmente una menor protección para un bono con una calidad crediticia superior. Sin embargo, en lo que respecta a las emisiones de deuda de compañías más apalancadas, caso en el que la protección del crédito debería ser una prioridad para los inversores, los derechos de titulares de bonos siguen deteriorándose. En octubre, dos de las cinco nuevas emisiones de bonos HY-lite (bonos sin protección fundamental para los inversores) eran emisiones de bonos con calificación B. Ofrecer este grado de flexibilidad a emisores de crédito más débiles puede incidir de forma importante en las perspectivas de recuperación.

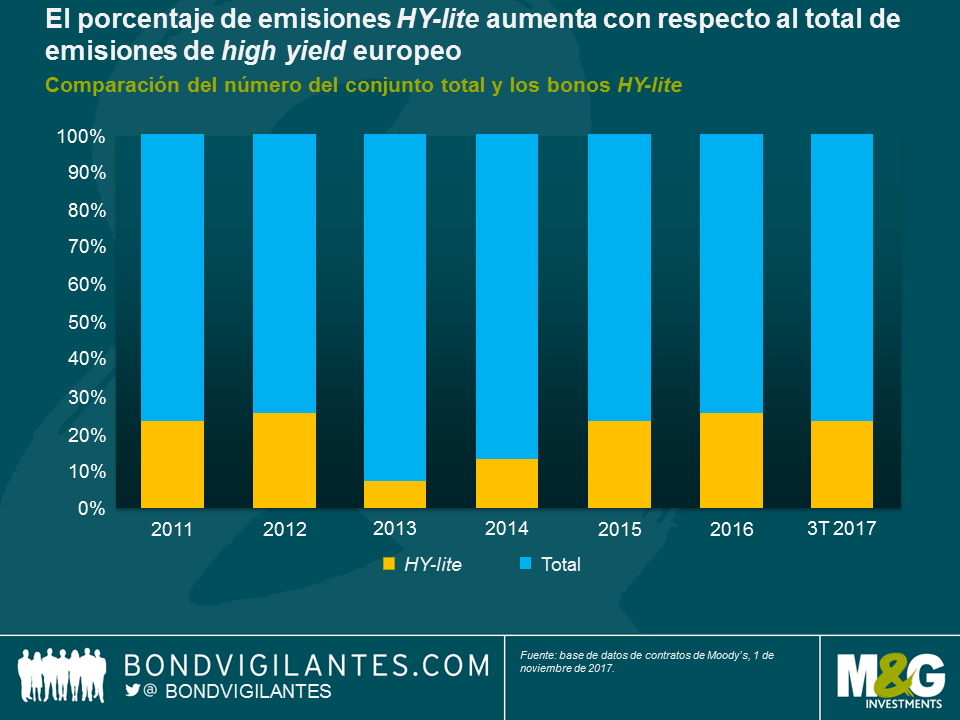

Podría decirse que es una consecuencia directa de que el mercado estadounidense se encuentre en una fase más avanzada del ciclo del crédito, pues los inversores empiezan a dar señales de un exceso de confianza. Lamentablemente, el mercado high yield europeo muestra una tendencia similar.

Según Moody’s, desde 2013 la proporción de los denominados bonos HY-lite ha aumentado considerablemente. El porcentaje de emisiones HY-lite ha aumentado desde 2013, de representar mucho menos del 10% a alcanzar un tercio de todos los bonos lanzados al mercado al año. En términos absolutos, en los tres primeros trimestres de 2017 se han lanzado al mercado más bonos high yield europeos con términos contractuales mucho más débiles que durante todo 2015 y 2016.

También se aprecia una gran diferencia entre la refinanciación y los bonos de nuevo capital. Comparado con los niveles de 2013-2014, el volumen de escisiones de deuda no ha variado en las refinanciaciones. Sin embargo, los bonos de nuevo capital muestran claros indicios de deterioro contractual, con unas cestas de salida de capital que han aumentado desde una media del 12% en 2013-2014, hasta un 17% en el tercer trimestre de 2017. De igual manera, las cestas de escisiones de deuda han aumentado significativamente para los bonos de nuevo capital, del 16% en 2013-2014 al 25% en el tercer trimestre de 2017.

¿Es hora pues de reducir las asignaciones al high yield? No necesariamente. Las compañías siguen disfrutando de un entorno macroeconómico favorable en un mundo con crecimiento simultáneo global y condiciones financieras favorables. Dado que la Fed está normalizando gradualmente los tipos desde mínimos históricos y que el BCE sigue sin tener ninguna prisa por subir los tipos, las compañías pueden seguir beneficiándose de condiciones de refinanciación barata en un futuro previsible. Las tasas de impago van a mantenerse bajas durante todo 2018. Por otra parte, los inversores pueden seguir beneficiándose de un flujo de rendimientos relativamente atractivo comparado con otros mercados de bonos, pero la selección de crédito será fundamental ante un posible aumento de los factores específicos de riesgo. Los diferenciales de crédito, especialmente en el high yield europeo, no dejan mucho margen para la decepción y la falta de oportunidades en otros mercados de renta fija ha mejorado la predisposición de los inversores a renunciar a una mayor protección contractual. En un entorno de tipos de interés persistentemente bajos en Europa, es probable que esta tendencia continúe y habrá que estar muy atentos.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes