Mire donde pisa: riesgo de precipicios en deuda high yield europea

Este año no ha sido precisamente de los mejores en términos de rentabilidad total en el mercado de deuda high yield europea: el ensanchamiento de los diferenciales ha conducido a pequeñas pérdidas de capital apenas compensadas por una renta relativamente baja del 3,2%, lo cual ha resultado en una rentabilidad total anémica del 0,22% en 2018 hasta la fecha. ¿Un año insulso y aburrido, entonces? Sí, pero solo a nivel superficial: las tendencias subyacentes son mucho más interesantes y relevantes para los inversores.

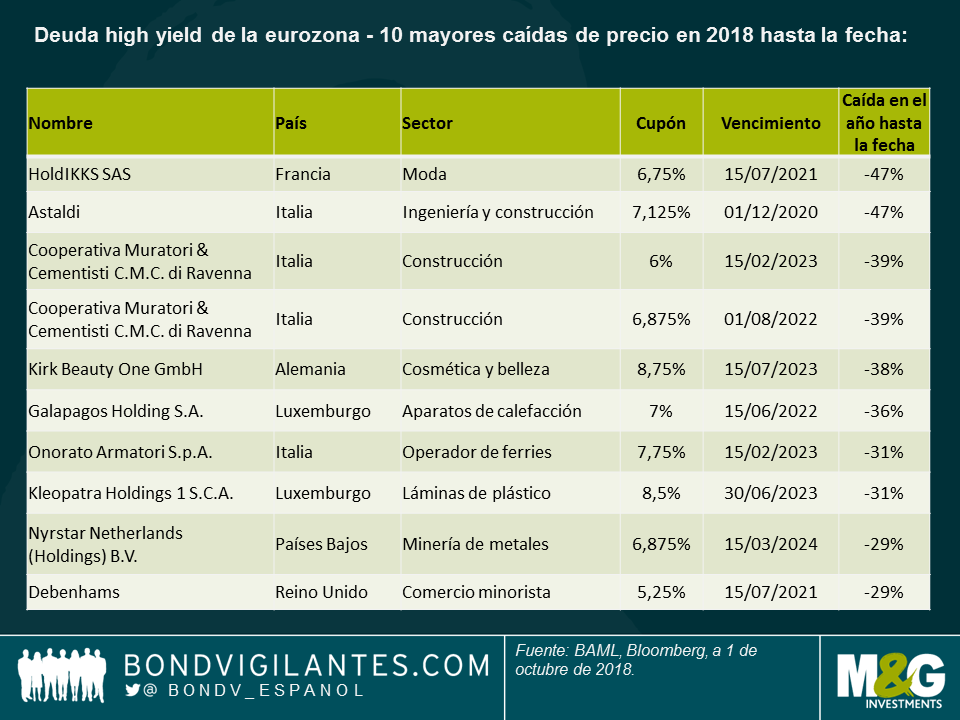

Cada año, en el mercado high yield suele haber valores que experimentan fuertes caídas de precio por motivos idiosincráticos. Esto es habitual, y la capacidad de un gestor para evitarlos denota su pericia. No obstante, este año parece que el número y la envergadura de tales movimientos han aumentado, como puede apreciarse en la siguiente tabla:

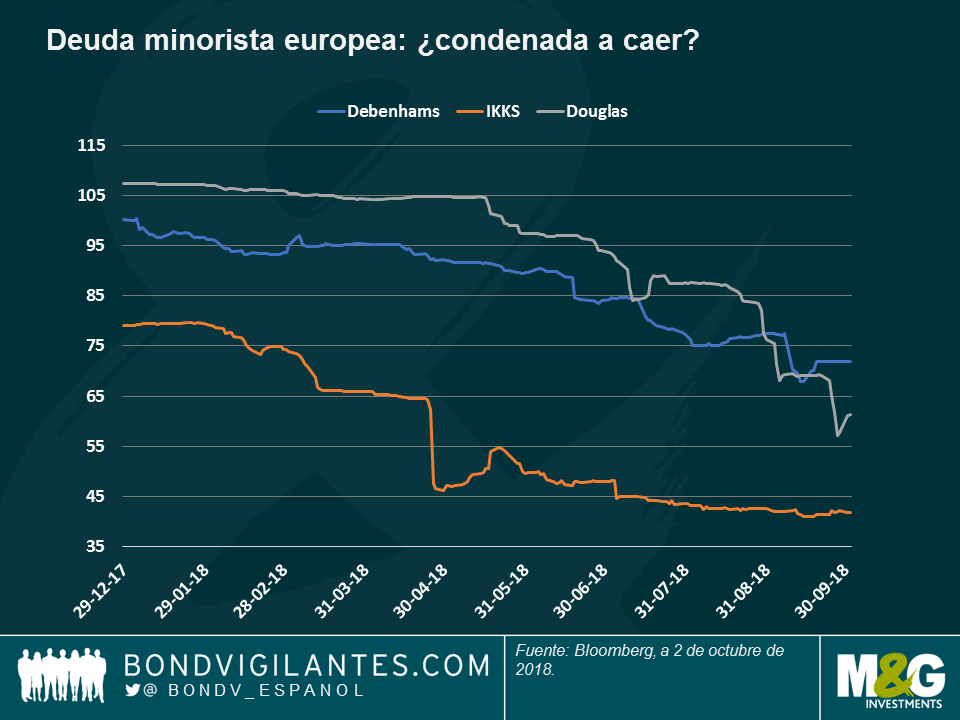

Como podemos ver, los sectores de comercio minorista y construcción destacan frente al resto. En el primero, el reto que supone la venta por internet para las cadenas minoristas está bien documentado y es aún palpable: los bonos de la cadena de grandes almacenes británica Debenhams, del minorista de cosmética alemán Douglas y del minorista francés IKKS han continuado rezagados, ya que más y más compradores prefieren hacer un par de clics con el ratón que acudir a la tienda.

No obstante, esto no debería sorprender a muchos: esta tendencia sectorial negativa es bien conocida, y las caídas de estos títulos han sido más bien lentas que abruptas, como puede verse en el gráfico. Las viejas costumbres se resisten a morir.

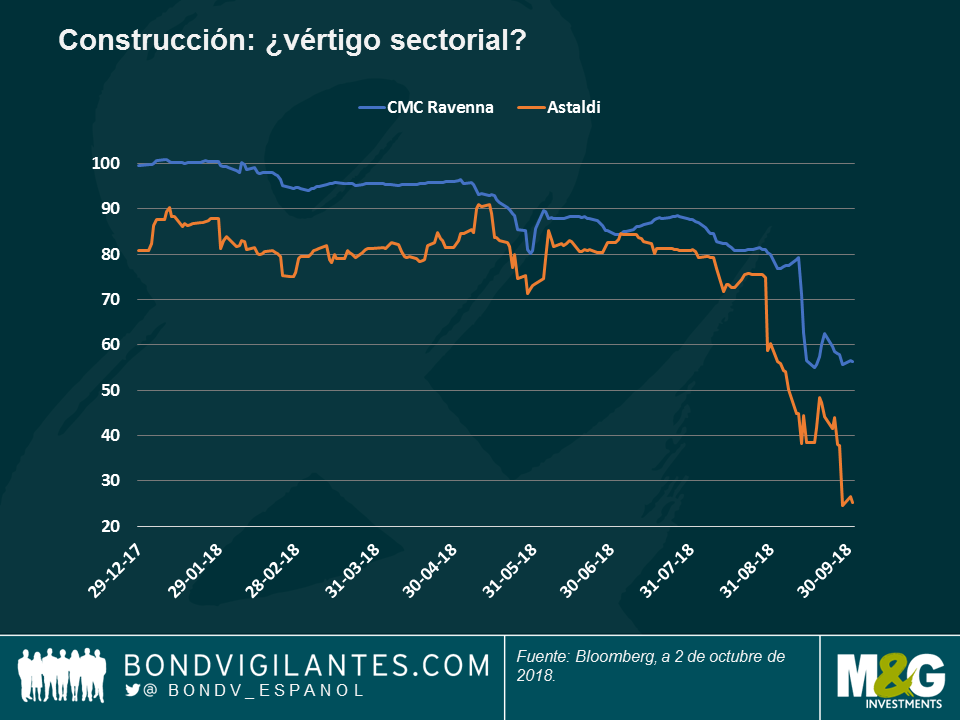

En cambio, el sector de la construcción ha mostrado un comportamiento diferente: las caídas sufridas por los bonos de las constructoras italianas CMC Ravenna y Astaldi han sido considerables y se han producido en un plazo de tiempo mucho más reducido. Estas compañías han acusado unos resultados mediocres y, en el caso de Astaldi, una operación fallida de venta de activos y captación de capital.

Esto nos da una buena idea del posible «precipicio», y la rapidez de la caída sugiere que quizá no se deba a retos fundamentales a largo plazo, que suelen abarcar un plazo de tiempo prolongado. ¿Qué está ocurriendo? Dos aspectos vienen a la mente:

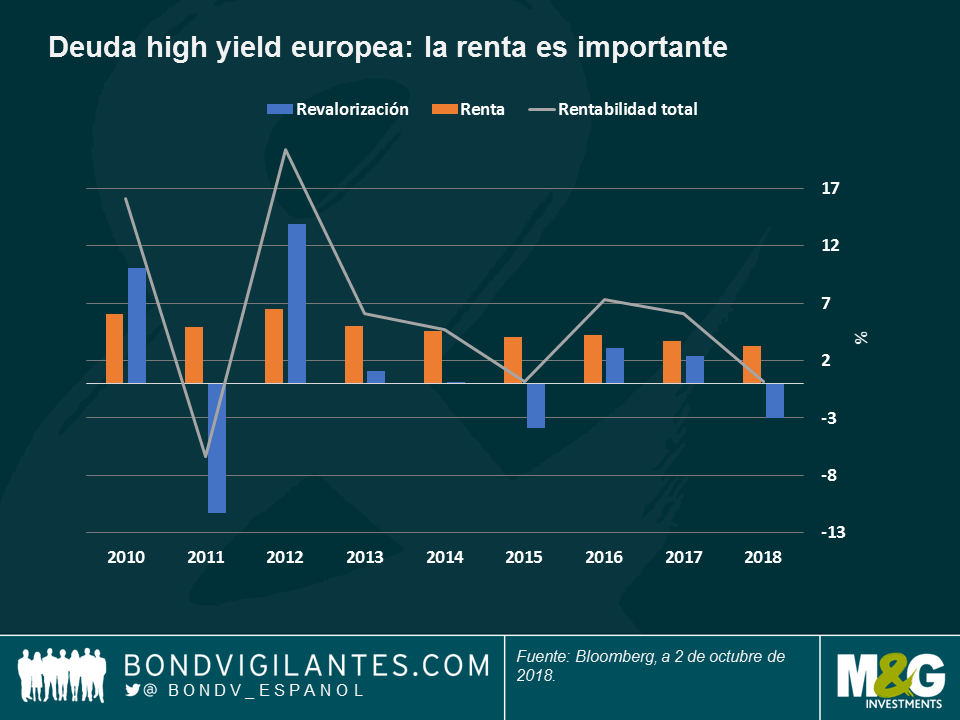

- Lo pequeño es grande: los diferenciales de crédito llevan tiempo siendo relativamente estrechos, y las TIR totales son bajas. En este contexto, un pequeño cambio en la percepción de un crédito por parte de los inversores puede generar una fuerte caída de su cotización. En el pasado, como revela el siguiente gráfico, los mayores niveles de TIR y de cupón ayudaron a amortiguar pérdidas de capital, ya que la renta era un elemento mucho mayor de la rentabilidad total. En cambio, el precio al que cotizan muchos bonos hoy en día descuenta un panorama fundamental «perfecto», con lo que cualquier deterioro –sea cual sea su motivo– da pie a caídas aparentemente más dramáticas.

- Todo o nada: el entorno de TIR bajas también aumenta el riesgo de «gaps bajistas» de otra forma: la mayoría de estos bonos podrían ver estabilizados sus precios cuando compradores marginales –como por ejemplo los inversores en deuda distressed– comienzan a detectar valor. Dado que los inversores tienden a ver el valor de recuperación en una situación de impago como un suelo de valoración (en lugar de renta), el descenso de precio de un bono con una TIR baja pero solvente a su valor nominal hasta un bono moroso que cotice a su valor de recuperación puede ser mucho mayor.

Estas situaciones revelan que el entorno actual de TIR bajas, diferenciales estrechos y ralentización del crecimiento en Europa hace que los bonos high yield se comporten de forma distinta a lo que hemos visto en el pasado. Por este motivo, creo que los inversores en deuda high yield europea deberían ser más conscientes de lo habitual del riesgo asimétrico a la baja. Los intentos de lograr de 50 a 100 puntos básicos de renta adicional aquí y allá pueden verse fácilmente anulados por una caída repentina del 25% en el precio de una sola posición. Como siempre, el mercado high yield requiere un enfoque bottom-up, y una selección rigurosa es de crucial importancia.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes