Los riesgos geopolíticos relevantes para los mercados emergentes en 2020

2019 ha sido un año muy movido para los mercados emergentes, marcado por sanciones y aranceles estadounidenses, cambios de régimen, protestas generalizadas y la fuga de Carlos Ghosn de Japón al Líbano —que no tardará en incumplir— en el último día del año. Ante un 2020 muy prometedor en términos de riesgos geopolíticos, hemos compilado los más relevantes para las economías en vías de desarrollo, incluida «la mayor crisis de la que nadie habla». Omitimos el brexit deliberadamente.

Tensiones en el Golfo Pérsico: uno se da cuenta de la importancia del riesgo geopolítico cuando unos cuantos drones rudimentarios logran suspender el 5% del suministro mundial de petróleo (el 50% de la capacidad petrolera de Arabia Saudí) de un día para otro. Esto fue lo que ocurrió en septiembre de 2019, recordando a todo el mundo no solo la fragilidad del statu quo del Golfo Pérsico en ese momento, sino también el gran impacto de cualquier tipo de escalada de las tensiones en la región para el resto del mundo: el precio del crudo se disparó un 15% el día siguiente al ataque. Aunque la crisis en el estrecho de Ormuz parece haber amainado en la segunda mitad del año, Irán se enfrenta a elecciones parlamentarias en febrero de 2020 en el contexto de una fuerte recesión económica (el FMI pronostica una compresión del PIB del 9,5% en 2020) tras dos años de sanciones impuestas unilateralmente por Estados Unidos (desde mayo de 2018). La visita a las urnas podría reavivar las tensiones, y un recrudecimiento en Oriente Medio podría tener un impacto significativo sobre los precios de los activos en la región, ya que la prima de riesgo permanece relativamente baja en países con mayor calificación, como por ejemplo Arabia Saudí, Catar, Kuwait o los Emiratos Árabes Unidos. Algunos países menos potentes (como Baréin) o cuya calificación de crédito se está deteriorando (Omán) son más vulnerables aún. Por último, otra fuente de preocupación es Irak, donde el malestar social está aumentando con rapidez tras las acusaciones de corrupción pública. La celebración de elecciones en 2020 es un escenario posible, y la influencia de Arabia Saudí en el país ha aumentado para contrarrestar el presunto control de algunas milicias chiitas iraquíes por parte de Irán. La manifestación proiraní en la embajada estadounidense de Bagdad de hace unos días, seguida del asesinato de un general iraní en Irak el 2 de enero como respuesta de Washington, son un recordatorio de la baja probabilidad de que las tensiones entre Estados Unidos e Irán se disipen en 2020.

Guerra comercial entre Estados Unidos y China: este es uno de los mayores riesgos para aquellos mercados emergentes cuyas economías todavía dependen en gran medida del comercio internacional. El principal canal de contagio es el deterioro del PIB chino, que a su vez conduce a una menor demanda de materias primas. Por ejemplo, el África subsahariana es el segundo proveedor de crudo a China (tras Oriente Medio) y también le proporciona metales. Desde 2014, la mayoría de los países de la región han experimentado un descenso significativo del comercio con el gigante asiático, tras dos décadas de crecimiento. Obviamente, la guerra comercial entre Estados Unidos y China ha exacerbado el problema del comercio global, y algunas economías de Asia están viendo disminuir sus exportaciones relacionadas con la cadena de suministro debido a la menor actividad entre China y Estados Unidos. Sin embargo, ciertos países en vías de desarrollo han salido ganando. Vietnam, México, Malasia y Tailandia se han beneficiado de una subida de sus exportaciones, tanto directa (demanda estadounidense desviada de China) como indirecta (relacionada con la cadena de suministro de competidores de China). También hay esperanzas de un acuerdo sostenible entre China y Estados Unidos que reavivaría el crecimiento global en 2020 y más allá. En diciembre, ambos países acordaron una «fase 1» con menores aranceles a cambio de una mejor protección de la propiedad intelectual estadounidense y la compra adicional de productos por parte de China. No obstante, esto fue más bien una tregua que un acuerdo, y todo apunta a que la guerra comercial ha llegado para quedarse.

Elecciones taiwanesas, Hong Kong, Corea del Norte y el mar de China Meridional: es probable que Tsai Ing-wen sea reelegida como presidenta de Taiwán en las elecciones del 11 de enero. Su Partido Democrático Progresista se ha beneficiado de los mejores datos económicos de los últimos meses, ya que la guerra comercial entre Estados Unidos y China ha redirigido cierta actividad manufacturera hacia la isla. Las protestas de Hong Kong también han ayudado al partido (inclinado hacia la independencia) a ganar terreno frente a una oposición más favorable hacia China. Todo apunta a que las manifestaciones iniciadas en junio de 2019 continuarán en enero, ya que los manifestantes prodemocráticos tienen ahora más capital político desde la victoria arrolladora que lograron en las elecciones locales del 19 de noviembre. Los problemas domésticos, unidos a la guerra comercial chino-estadounidense, han afectado considerablemente a la actividad económica y destruido puestos de trabajo. Las autoridades chinas se han mostrado relativamente silenciosas por el momento, pero esto podría cambiar tras las elecciones taiwanesas. En el resto de Asia, la recta final de 2019 conllevó bastante recrudecimiento geopolítico. Corea del Norte afirmó estar considerando nuevas pruebas de misiles, en oposición a su compromiso de desnuclearización de la península coreana. Por su parte, Malasia se unió a Vietnam y Filipinas en su postura firme contra China, que reclama como suyo el mar de China Meridional en su totalidad. Numerosos países llevan tiempo disputándose su control, debido a su importancia geoestratégica a nivel militar, naviero y de recursos naturales.

Elecciones en Estados Unidos: este es otro riesgo geopolítico clave, ya que Trump ha sido el presidente estadounidense más impredecible de las últimas décadas, sobre todo en lo que se refiere a la política exterior. Las nuevas sanciones y aranceles impuestos desde que asumiera el cargo no han sido pocos: aranceles sobre acero y aluminio de la UE, renegociación del TLCAN, aranceles sobre productos chinos, Rusia (política iniciada por Obama), cambio de 180º en la postura frente a Irán, retirada del Acuerdo de París, etc. Con otra personalidad al mando de uno de los mayores socios comerciales del mundo, las economías emergentes podrían enfrentarse a menos incertidumbre y quizá dejar de temer constantemente que el dólar sea utilizado como arma de política exterior. No obstante, países como Rusia, Turquía o Arabia Saudí se han beneficiado en gran medida de la actitud relativamente benigna de Trump hacia sus regímenes, y un cambio en la administración estadounidense podría representarles una mala noticia. En el frente económico, la mayoría de los inversores anticipan una subida de los ratios PER de la renta variable en caso de una victoria demócrata, lo cual conduciría a un relajamiento de la Reserva Federal y a la depreciación del billete verde. Pese a beneficiar a las divisas emergentes en teoría, un dólar más débil también podría reflejar una economía estadounidense menos potente, lo cual afectaría a la demanda de materias primas y a los activos de riesgo en todo el mundo. En tal escenario, la renta fija del universo emergente podría mostrar una mala evolución. Cabe esperar más claridad en marzo/abril, cuando se dé a conocer que candidato demócrata se enfrentará a Trump en las elecciones.

Turquía — riesgo de sanciones estadounidenses: la compra del sistema de defensa ruso S-400 —junto a la intervención militar de octubre en el norte de Siria— ha elevado considerablemente el riesgo de sanciones por parte del Congreso estadounidense a Turquía, que podrían cristalizarse en denegaciones de visado a oficiales y en la congelación de activos del banco de capital estatal Halkbank (sanciones relacionadas con Irán). Estados Unidos también ha amenazado con el cierre de dos bases militares en el sureste de Turquía. Sigue sin estar claro si la administración Trump está dispuesta a implementar además sanciones financieras más amplias a la banca en su conjunto, tal como hizo con Rusia tras su anexión de Crimea. Dada la enorme necesidad de financiación externa a corto plazo del sector bancario turco, esta última opción trastocaría considerablemente la economía del país, con lo que resulta menos probable: una implosión de Turquía no beneficiaría ni a la UE (desacuerdo sobre los refugiados sirios con Erdogan) ni a Estados Unidos (la influencia de Rusia en la región seguramente aumentaría). Otro riesgo clave es el de errores de política, como por ejemplo un estímulo monetario y fiscal agresivo para lograr el objetivo de crecimiento poco realista del 5% para el próximo año. Los bonos turcos (soberanos y corporativos) repuntaron con fuerza a finales de 2019, y sus diferenciales apenas reflejan riesgos de política o de sanciones estadounidenses. A sus niveles actuales, los precios de los activos dejan poco margen de error en 2020.

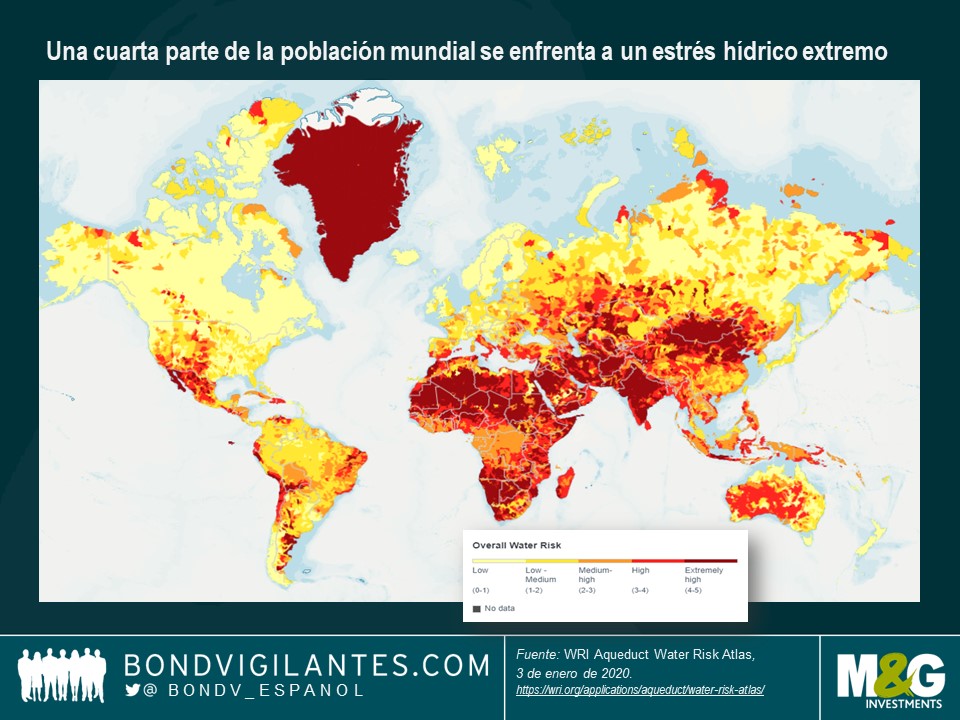

Estrés hídrico — «La mayor crisis de la que nadie habla»: así es como el Instituto de Recursos Mundiales (WRI) —una organización concentrada en cuestiones climáticas, alimentarias, forestales, medioambientales y sociales desde 1982— describe el riesgo de estrés hídrico a nivel mundial. La crisis de agua vivida en Chennai en junio de 2019 fue un mero ejemplo: los grifos dejaron de funcionar en la cuarta mayor ciudad de la India (8 millones de personas) tras dos años de malos monzones y debido a la contaminación de los ríos por aguas residuales. En claro contraste con el activismo emocional de Greta Thunberg, la organización de investigación global WRI publicó su Aqueduct Water Risk Atlas en agosto de 2019. Según este informe de base empírica, 17 países que representan una cuarta parte de la población mundial se enfrentaban a un estrés hídrico extremo cuyas consecuencias son «inseguridad alimentaria, conflicto, migración e inestabilidad financiera» (ver gráfico). Las economías en vías de desarrollo son cada vez más conscientes de la gestión del agua, ya que su escasez podría suponer un impedimento real para el crecimiento económico y social si sus autoridades no la gestionan de forma adecuada. Existen otros factores ESG importantes para el crecimiento, pero los inversores tienden a concentrarse en la geopolítica del petróleo, en el riesgo climático en general, o en la deforestación; demasiado pocos consideran el estrés hídrico como un riesgo estructural de problemas económicos, políticos y sociales. Las crisis de agua de Ciudad del Cabo en 2017/2018 y de Chennai en 2019 son ejemplos de crisis que restringieron el crecimiento económico y provocaron descontento social, pero el estrés hídrico también puede alimentar conflictos armados como los de Yemen o Siria, en los que la crisis del agua ha sido un factor crítico.

India/Pakistán: la ley de ciudadanía del primer ministro indio Narendra Modi, aprobada en diciembre de 2019, incorpora criterios religiosos para refugiados o comunidades que buscan la naturalización: proporciona una mayor elegibilidad a la ciudadanía india a miembros de las minorías hinduistas, jainistas, sijistas, budistas y cristianas —pero no musulmanas— de Afganistán, Pakistán y Bangladés. La nueva ley ha suscitado grandes críticas y protestas masivas en todo el país, sobre todo en el territorio de Cachemira, cuya población es mayoritariamente islámica. A comienzos de 2019, la región volvió a ser escenario de un enfrentamiento militar entre India y Pakistán después de que un atentado suicida matara a más de 40 soldados indios en febrero. En el frente económico, Pakistán (con una calificación de crédito de B3/B-) también pasa apuros desde que el PIB cayera marcadamente en 2019. El programa del FMI requiere objetivos fiscales y monetarios agresivos que ya han conducido a protestas antigubernamentales. Cualquier escalada del riesgo geopolítico con la India no será bienvenida.

Rusia/Ucrania: ¿Durarán las buenas noticias del año pasado en 2020? El conflicto armado entre Ucrania y Rusia, que comenzó en 2014 con la anexión rusa de la península de Crimea —y que ha costado la vida a 13.000 personas hasta la fecha— ha mejorado considerablemente desde la cumbre de París del 9 de diciembre. Los presidentes Putin y Zelenskiy acordaron implementar plenamente el alto el fuego existente, y el 29 de diciembre tuvo lugar un ansiado intercambio de prisioneros entre ambos países. A mediados de diciembre, tras muchos meses de negociaciones, Ucrania (a través de Naftogaz) firmó finalmente un nuevo contrato de tránsito de gas con Rusia (Gazprom). Esto debería favorecer indirectamente al presupuesto de Ucrania, ya que Naftogaz es una entidad propiedad del estado. El programa del FMI y la agenda reformista del nuevo presidente Zelenskiy son otros factores positivos. No obstante, los precios de los activos descuentan en gran medida la tendencia positiva: los bonos soberanos ucranianos de calificación Caa1/B- denominados en dólares estadounidenses cotizan a una rentabilidad muy ajustada: el bono de vencimiento 2021 tiene una TIR algo superior a 200 puntos básicos… y el tramo de 5 a 10 años de la curva presenta una TIR media de 400 pb. Está claro que, para bien o para mal, el mercado está ignorando cualquier riesgo geopolítico en Ucrania.

Malestar social en todo el planeta: no sorprende a nadie que los franceses se manifiesten con chalecos amarillos o vayan a la huelga contra la reforma de las pensiones. En cambio, las violentas y masivas protestas en Chile tras una subida de las tarifas del metro pillaron por sorpresa a la mayoría de los inversores en 2019. El año pasado fue escenario de una serie de manifestaciones sin precedentes contra la corrupción, la desigualdad y regímenes apolillados en países como el Líbano (su primer ministro acabó dimitiendo), Sudán (el presidente Omar al-Bashir fue derrocado tras un golpe de estado propiciado por protestas masivas), Argelia (el presidente Bouteflika dimitió tras 20 años en el poder), Irak (dimisión del primer ministro), Bolivia (Morales dimitió tras protestas), Puerto Rico (dimisión de su gobernador), Irán y Colombia (protestas masivas), Argentina (cambio político), Hong Kong, etc. La tendencia comenzó con la crisis financiera global pero se aceleró claramente en 2019, y aunque cada protesta tiene su propia dinámica, todas ellas comparten en cierta medida la misma reivindicación de cambios fundamentales en el sistema. ¿Descuentan los mercados financieros el auge estructural del populismo procedente del descontento social? Cabe esperar más en 2020, y los inversores no son inmunes a nuevas sorpresas como las protestas en Chile.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes