Los bonos de los mercados emergentes en tiempos del coronavirus

Aparte las trágicas consecuencias de los brotes del covid-19, los mercados emergentes han sufrido otros efectos últimamente en sus sociedades y economías, con una importante ampliación de los diferenciales. Hay tres factores que han sido determinantes. En primer lugar, las bolsas mundiales sufrieron una rápida ola de ventas una vez quedó claro que la economía global se encamina a una recesión. En segundo lugar, la aversión al riesgo se apoderó de los inversores y la demanda de dólares estadounidenses aumentó para amortiguar los daños. La liquidez se impuso, pasándose por alto muchos «refugios seguros» habituales. En tercer lugar, los acuerdos de la OPEP+ se rompieron, lo que provocó una caída en picado de los precios del petróleo, ya de por sí bajos por la reducción de la demanda. Lo que es malo para el petróleo es terrible para los productores de petróleo (véase nuestro reciente blog), pero también tiende a ser un lastre para todos los mercados emergentes: a pesar del cierto alivio que supone para la balanza comercial de algunos países importadores, estos se enfrentan también a mayores costes de endeudamiento y a los efectos del pesimismo del mercado.

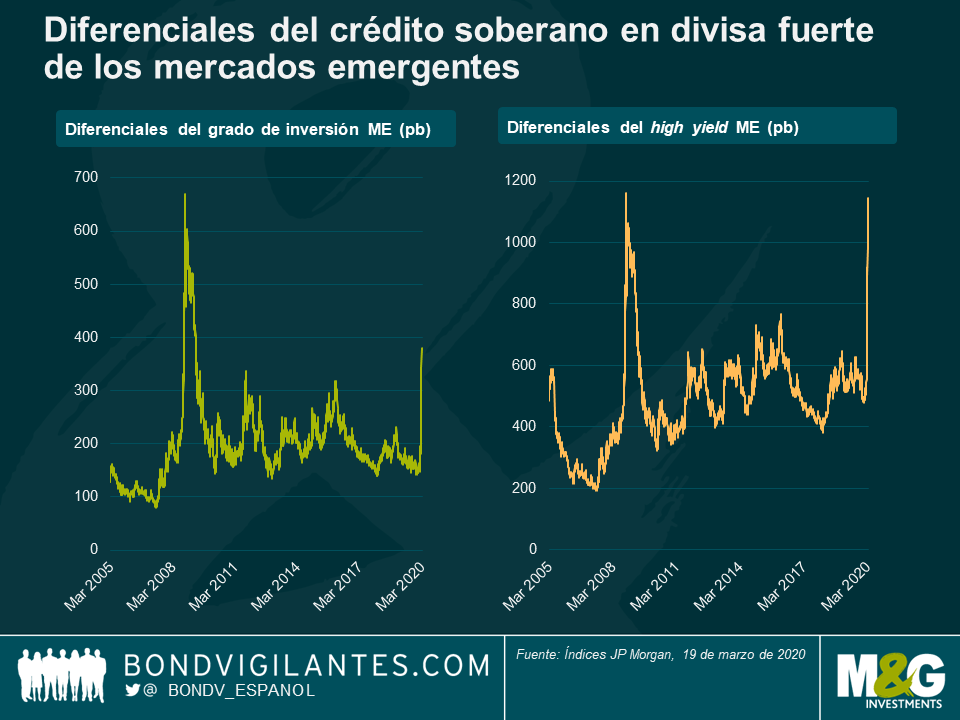

Los diferenciales con grado de inversión se sitúan por encima de los máximos de cualquier episodio de volatilidad reciente, a un ritmo que no veíamos desde la crisis financiera global. Los bonos high yield de los mercados emergentes se dispararon igualmente, superando el umbral de 1.000 puntos básicos por encima de los treasuries estadounidenses.

La intensidad de la aversión al riesgo del mercado quedó demostrada por el récord de salidas de capital registradas en una sola semana por los fondos de bonos de los mercados emergentes. Dichas salidas redujeron el nivel de la inversión tanto en divisa fuerte como en divisa local, con ventas contundentes en ambos casos. Para poner en contexto la velocidad e intensidad del movimiento, vale la pena compararlo con 2008.

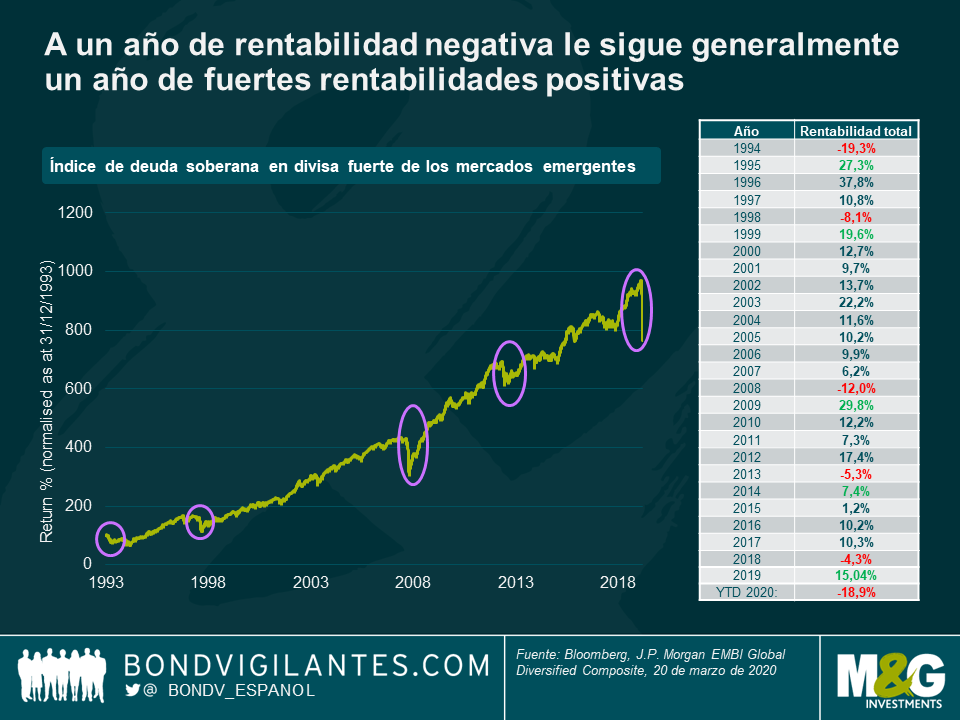

¿En qué situación nos encontramos? Puede que sea demasiado pronto para saber cuánto va a durar esto, pero, desde el punto de vista histórico, tras un año de rentabilidad negativa —del índice de bonos soberanos emergentes denominados en divisa fuerte— le sigue un año de fuertes rentabilidades positivas. Aunque la historia no es indicativa de lo que pase en el futuro, sí sugiere que los inversores podrían tratar de reposicionar el capital que han sacado de los mercados emergentes cuando remita la aversión al riesgo.

Los mercados emergentes están notando los efectos económicos, sociales y sanitarios directos de los brotes del covid-19, junto con el shock de demanda resultante de sus medidas de paralización y contención de la propagación del virus. Los efectos negativos también ven también en una reducción de los beneficios del sector de los viajes y el turismo, una disminución del comercio y una reducción de las remesas; factores agravados cuando se depende la exportación de materias primas, cuyos precios han caído por la recesión global.

Aunque los efectos son importantes, la respuesta global también está siendo enérgica. Los mercados emergentes se han sumado a los bancos centrales y gobiernos de las economías avanzadas con anuncios de enormes medidas de estímulo monetario y fiscal. Incluso para los mercados emergentes que presentan ya déficits elevados o dependen de la deuda para su financiación, el calvario aún no ha terminado. Las autoridades están aumentando sus ayudas ante el covid-19, como por ejemplo el FMI y el Banco Mundial, con sus medidas por valor de miles de millones recientemente anunciadas. Si son suficientes, estos esfuerzos animarán a los inversores a dejar de lado la aversión al riesgo actual, lo que a su vez relajará la situación de la liquidez actual.

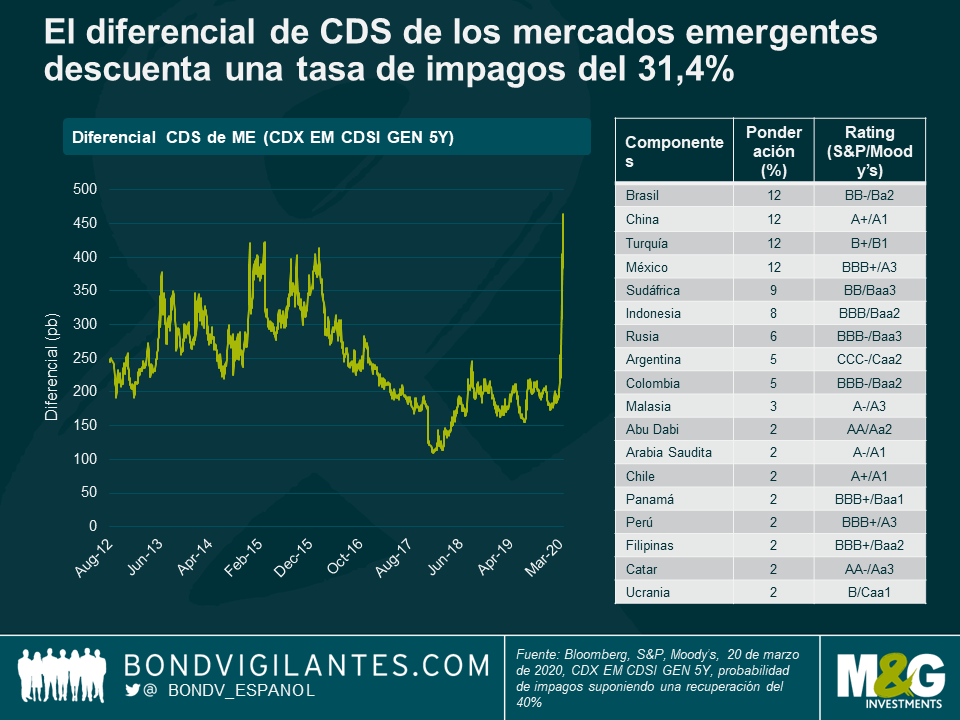

Los CDS de los mercados emergentes descuentan actualmente una tasa de impago del 31,4%. Sin embargo, las tasas de impago de los mercados emergentes se situaron muy por debajo de dicho porcentaje durante la crisis financiera global. Esto indica que, cuando las condiciones financieras globales mejoran, las valoraciones de los bonos de los mercados emergentes y las divisas de pronto podrían parecen atractivas. Especialmente en países que han sufrido un impacto mayor del que indicarían sus fundamentales. La lista podría incluir a los mercados emergentes que ya han superado el pico de los efectos del covid-19 o que puedan evitar un gran impacto directo.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes