A favor de la renta fija en libras esterlinas

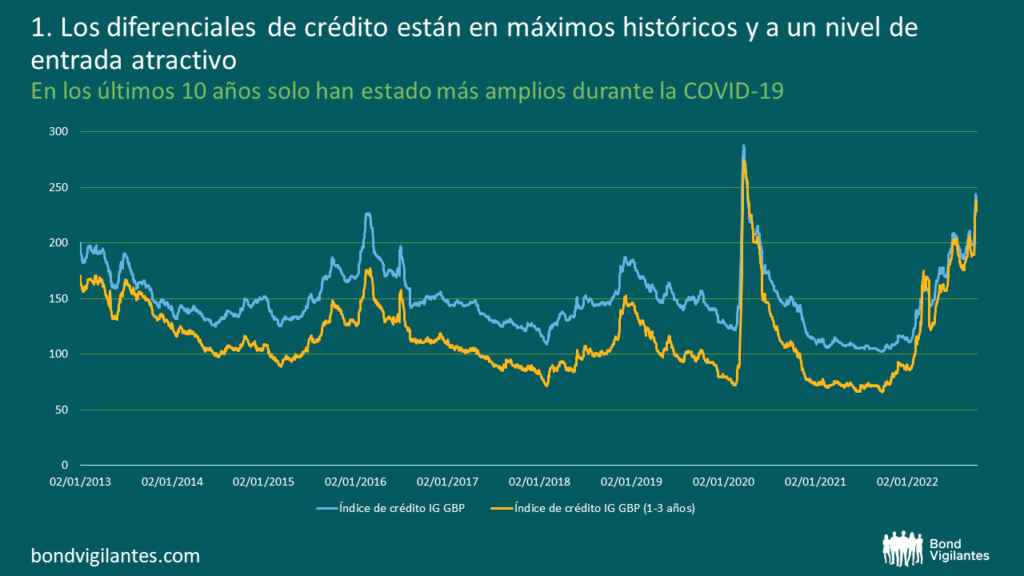

1) Los diferenciales de crédito frente a los gilts están en máximos históricos y a un nivel de entrada atractivo. En los últimos 10 años solo han estado más amplios durante la COVID-19.

Fuente: M&G Bloomberg, 11 de octubre de 2022, índices BofA UR00 y UR01 Sterling Investment Grade Credit.

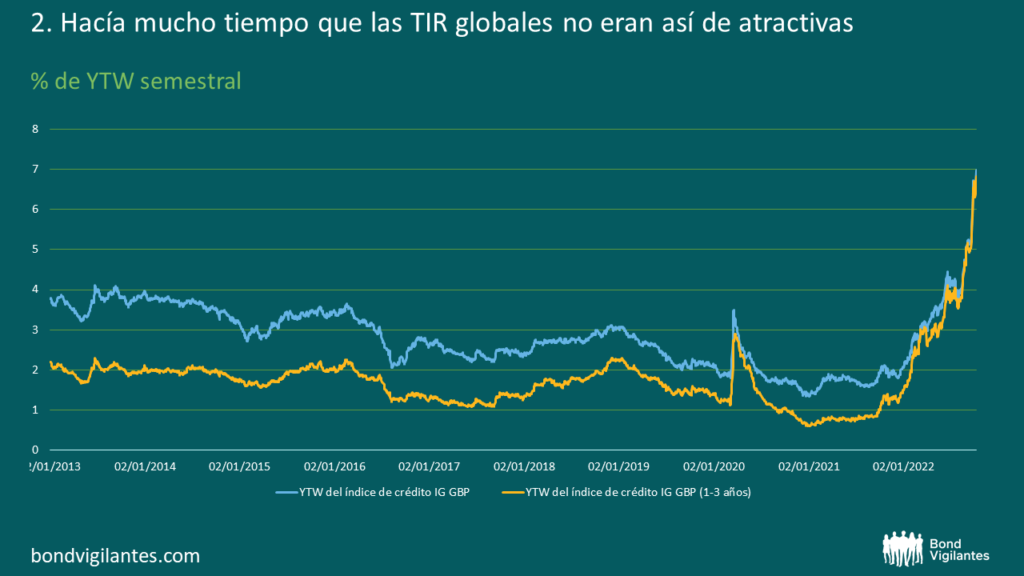

2) Hacía mucho tiempo que las rentabilidades (TIR) globales no eran así de atractivas

Fuente: M&G Bloomberg, 11 de octubre de 2022, índices BofA UR00 y UR01 Sterling Investment Grade Credit.

3) Rentabilidades (TIR) frente a diferenciales. Como muestran los gráficos anteriores, apenas hay diferencia ―en rentabilidades (TIR) o diferenciales― entre el índice de bonos corporativos y el índice a más corto plazo (1-3 años). Por tanto, si creen que es probable que las rentabilidades (TIR) sigan subiendo, les conviene comprar en los tramos a más corto plazo. Sin embargo…

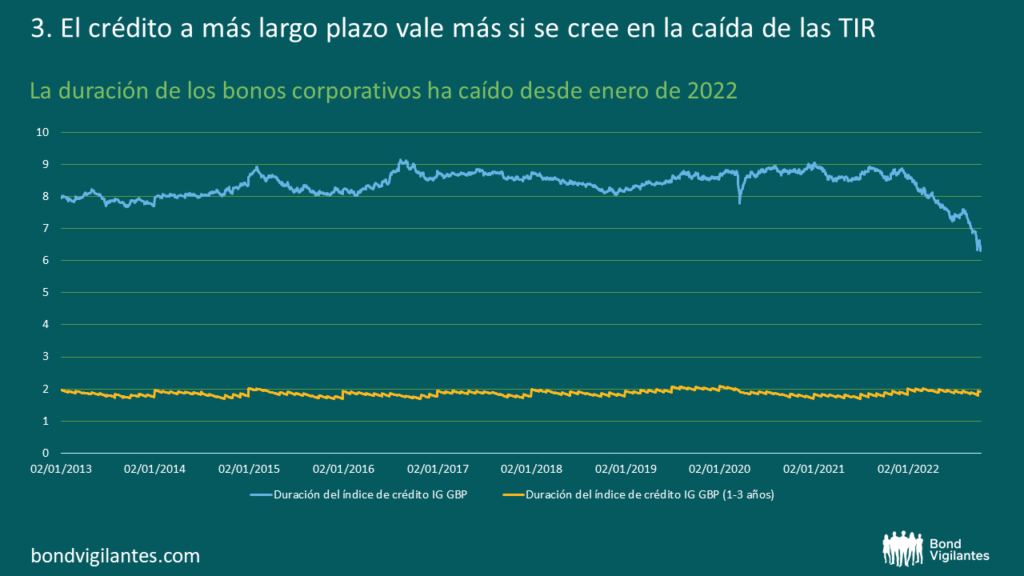

4) El crédito a más largo plazo también parece ofrecer mucho más valor, si creen que las rentabilidades (TIR) pueden caer. Tengan esto en cuenta. Su mayor convexidad ―el grado de sensibilidad de un bono a las variaciones de la rentabilidad (TIR), dada una variación de la rentabilidad (TIR)― hace que resulte una inversión convincente. Para los matemáticos, la convexidad es la segunda derivación de la duración [la sensibilidad del precio de un bono a una variación de las rentabilidades (TIR)].

Como pueden ver, la duración del índice de bonos corporativos ha caído más de 2 años desde principios de año.

Fuente: M&G Bloomberg, 11 de octubre de 2022, índices BofA UR00 y UR01 Sterling Investment Grade Credit.

Esto no se debe a que el universo de bonos se haya vuelto repentinamente más corto. Es porque los movimientos de las rentabilidades (TIR) han sido tan pronunciados, que los mismos bonos tienen ahora menos sensibilidad a nuevos aumentos de las TIR que hace nueve meses. He incluido el índice a corto plazo para comparar: como pueden ver, los bonos a corto plazo tienen muy poca convexidad.

Dicho de otro modo, el perfil de rentabilidad no es simétrico. Si las TIR suben, sí que les perjudicarán, pero no tanto como antes. Si las TIR bajan, acabarán ganando más valor del capital de lo que hubiera obtenido anteriormente. Por tanto, si creen que es probable que las TIR bajen a partir de ahora, la convexidad es su mejor aliado.

Esta dinámica también se da (como es lógico) en el ámbito de los gilts a más largo plazo. El pasado mes de diciembre, la deuda pública británica a 40 años cotizaba a un precio al contado justo por debajo de 96. Ahora esos bonos pueden comprarse a un precio de 20 dólares. De nuevo, no es una mala operación de valor relativo para el inversor a largo plazo.

Fuente: M&G, Bloomberg, 11 de octubre de 2022.

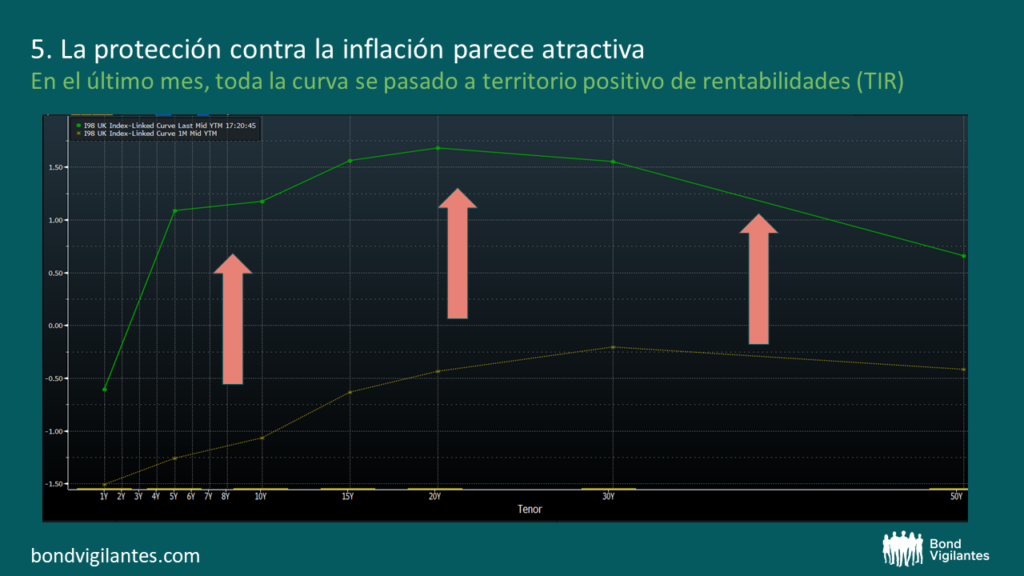

5) La protección contra la inflación vuelve a parecer atractiva (o razonable). En el último mes, toda la curva de linkers del Reino Unido ha pasado de rentabilidades (TIR) negativas a territorio positivo. Esto significa que, durante prácticamente cualquier periodo que elijan, podrán obtener una rentabilidad garantizada por encima de la inflación, en lugar de pagar por el beneficio de tener esa protección. Una vez más, dada la actual situación económica, parece una operación interesante para el inversor a largo plazo.

Fuente: M&G, Bloomberg, 11 de octubre de 2022.

Así que, independientemente de su preferencia de vencimiento/duración, o de si usted invierte en gilts, créditos o inflación, el mercado de renta fija británica parece una clase de activos mucho más interesante que antes.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.