Inflación: no siempre y en todas partes es algo malo

Uno de los efectos de sobra conocidos de la inflación, aunque aparentemente poco comentado en los últimos tiempos, es su capacidad para erosionar el valor de la deuda. La cantidad (fija o nominal) de dinero que uno ha pedido prestado empieza a reducirse comparado con sus ingresos a medida que suben los precios, los salarios y los ingresos. El aumento de los ingresos nominales incrementa la capacidad de pago del prestatario.

Lo mismo sucede con los gobiernos. En igualdad de condiciones, el aumento de los precios, los salarios y los ingresos se traduce en un incremento de la recaudación fiscal y, por tanto, debería mejorar su situación fiscal. Sin embargo, no todo lo demás es igual. Por razones que conocemos de sobra, el endeudamiento público en Europa también ha aumentado en los últimos años.

Por tanto, la pregunta interesante es: ¿en qué situación han quedado las finanzas públicas tras esta combinación de mayor endeudamiento y alta inflación? Algunas de las respuestas me parecen sorprendentes.

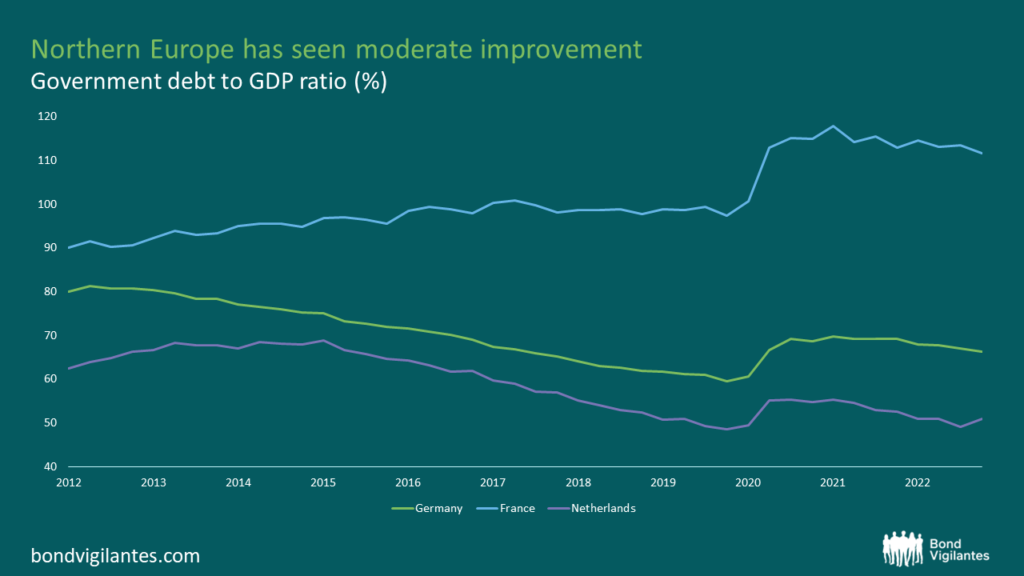

Empecemos por el norte de Europa. Desde el pico de la deuda en relación con el PIB a principios de 2021, la mejora media de este indicador en Alemania, Francia y los Países Bajos ha sido del 4,67%.

En los países periféricos, la mejora media ha sido un porcentaje mucho más impresionante, el 21,36%. Mención especial para Grecia, cuya deuda en relación con el PIB ha caído casi un 40% en el mismo período.

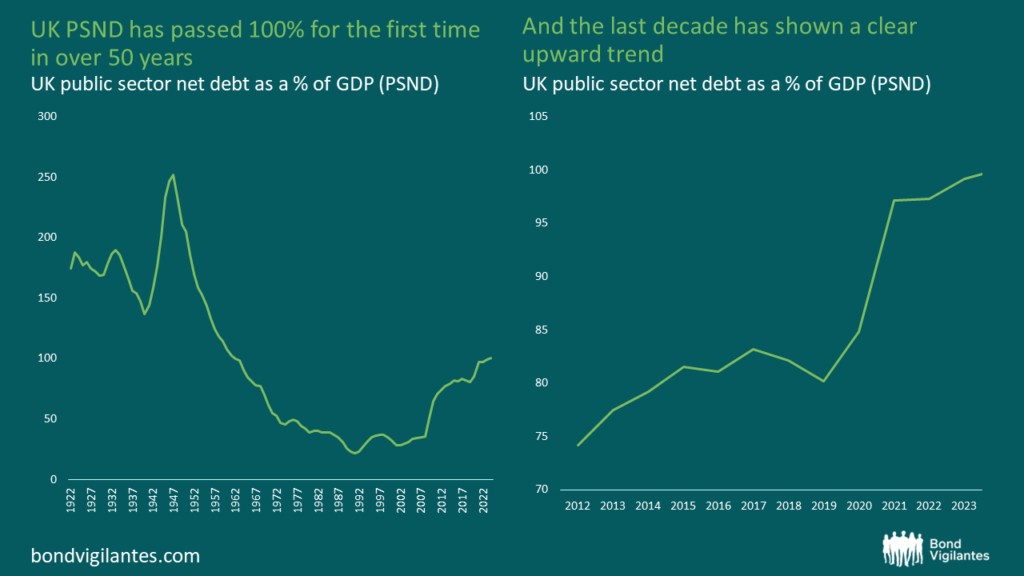

Lamentablemente para nuestros lectores del Reino Unido, su país no ha mejorado nada. De hecho, la situación ha empeorado. La Oficina de Estadística Nacional (ONS) anunció hace poco que la deuda en relación con el PIB ha superado (por poco) el 100% por primera vez desde principios de la década de 1960. Y ello a pesar de los niveles de inflación persistentemente más altos que estamos registrando aquí en comparación con el resto de Europa.

Si llevamos el análisis un paso más allá, ¿cuáles son las repercusiones para los precios de los activos?

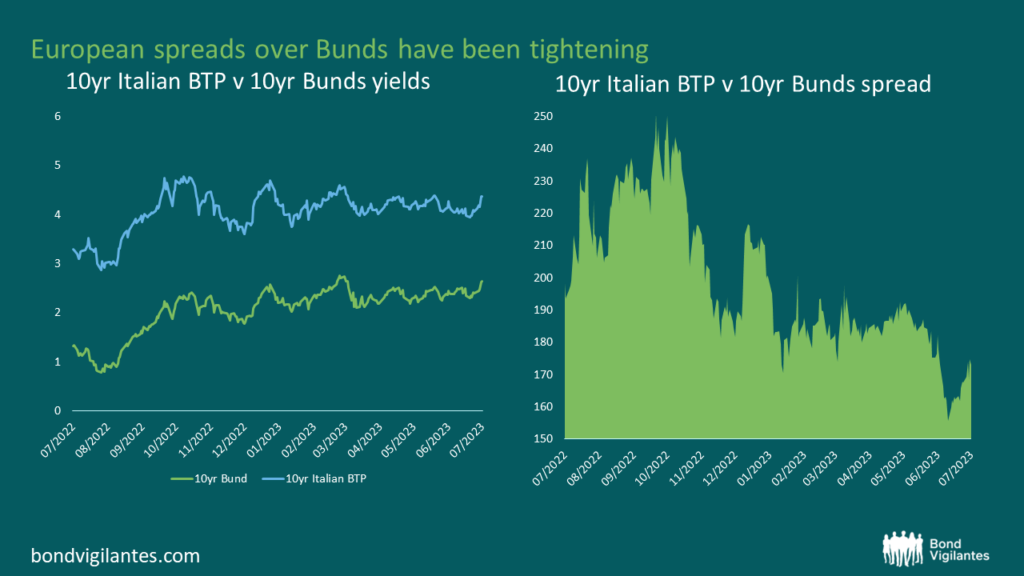

Si estas tendencias se mantienen (y esperamos tener pronto nuevos datos de la UE), habría que esperar que la mejora más rápida de las finanzas públicas en los países periféricos frente al núcleo se traduzca en que los diferenciales sobre los Bunds continúen su reciente reducción. He aquí el BTP a 10 años de Italia frente a los Bunds a 10 años como ejemplo:

Si la situación del Reino Unido no mejora, es probable que nuestros costes de endeudamiento sigan aumentando frente a los de Alemania.

El valor de las inversiones variará, lo que provocará que los precios se incrementen o disminuyan y es posible que usted no recupere la cantidad inicial invertida. La rentabilidad pasada no es un indicador de rendimiento futuro.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.