Es la regulación, estúpido: el programa de compras de ABS del BCE

El Banco Central Europeo (BCE) por fin se une a la fiesta del quantitative easing (QE). Las compras no esterilizadas de activos han sido una importante herramienta en la mayor parte del mundo desarrollado en los últimos años, pero el BCE realizará su primera incursión en el mundo de la QE poniendo en marcha un programa de compras de titulizaciones de activos (precisamente cuando la Reserva Federal estadounidense pone fin al suyo).

A través de este programa, concentrado en titulizaciones de activos (ABS) “sencillas, transparentes y reales”, el BCE espera estimular el crédito a la economía real y con ello alejar la amenaza de la deflación. Un mercado de ABS sano debería ofrecer a los bancos una alternativa a largo plazo a la financiación barata ofrecida por el banco central, ya que estos instrumentos están respaldados por activos tan variados como préstamos para la compra de automóviles, hipotecas y pagos de tarjetas de crédito.

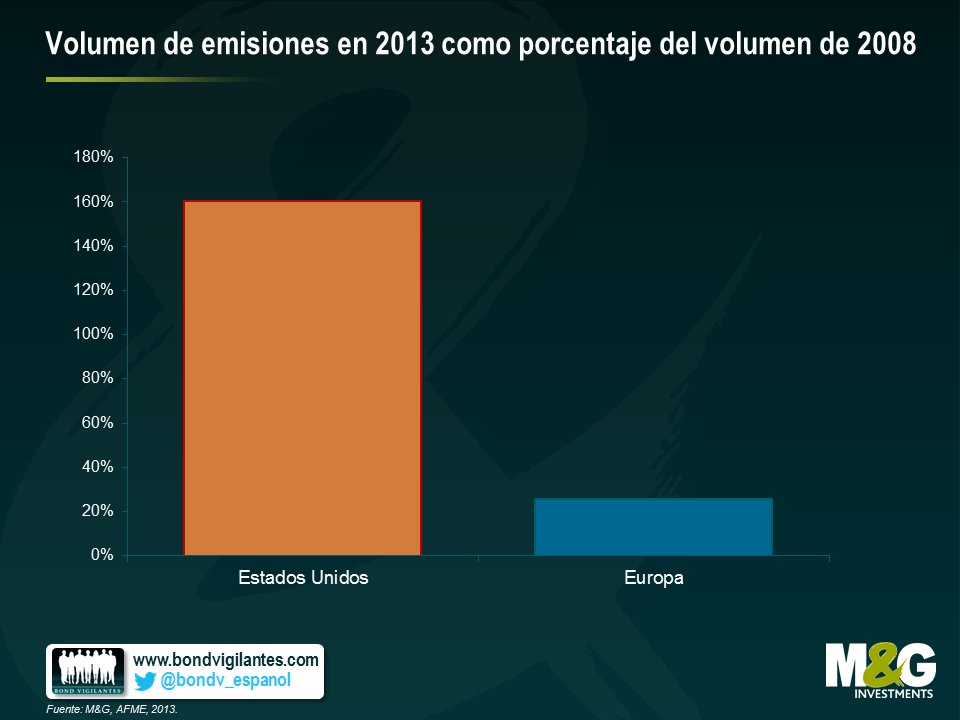

No cabe duda de que el mercado europeo necesita revitalizarse, debido al drástico descenso de la actividad desde la crisis financiera. En 2013 se emitieron tan solo 183.000 millones de euros en ABS (según datos de la Asociación de Mercados Financieros en Europa, AFME), frente a 711.000 millones en 2008. En cambio, el mercado estadounidense goza de una salud incomparable: en 2013 se emitió un total de 1,5 billones de euros en ABS, volumen que superó con creces el nivel de 2008, de 934.000 millones.

Sin embargo –no podía ser de otra forma– el BCE se enfrenta a un obstáculo muy considerable, esta vez de naturaleza regulatoria: el tratamiento de las titulizaciones bajo la propuesta más reciente de Solvencia II. Según esta Directiva, en su forma actual, las compañías de seguros (uno de los principales inversores con anterioridad a la crisis) deben tener el doble de capital para invertir en un RMBS holandés a 5 años, de categoría AAA, del que deberían tener en el caso de una cédula hipotecaria de igual calificación y vencimiento, respaldada por activos similares. Para los emisores de la periferia de la eurozona, la situación es más onerosa todavía: el cargo de capital sobre un RMBS español con calificación A+ a 5 años es aproximadamente del 20%, frente a un cargo del 7% para una cédula hipotecaria de características similares. Aunque esto no es aplicable a las gestoras de activos como nosotros, sí presenta un obstáculo muy real para las aseguradoras, que seguramente llegarán a la conclusión de que pueden lograr mayores rentabilidades invirtiendo en otros activos.

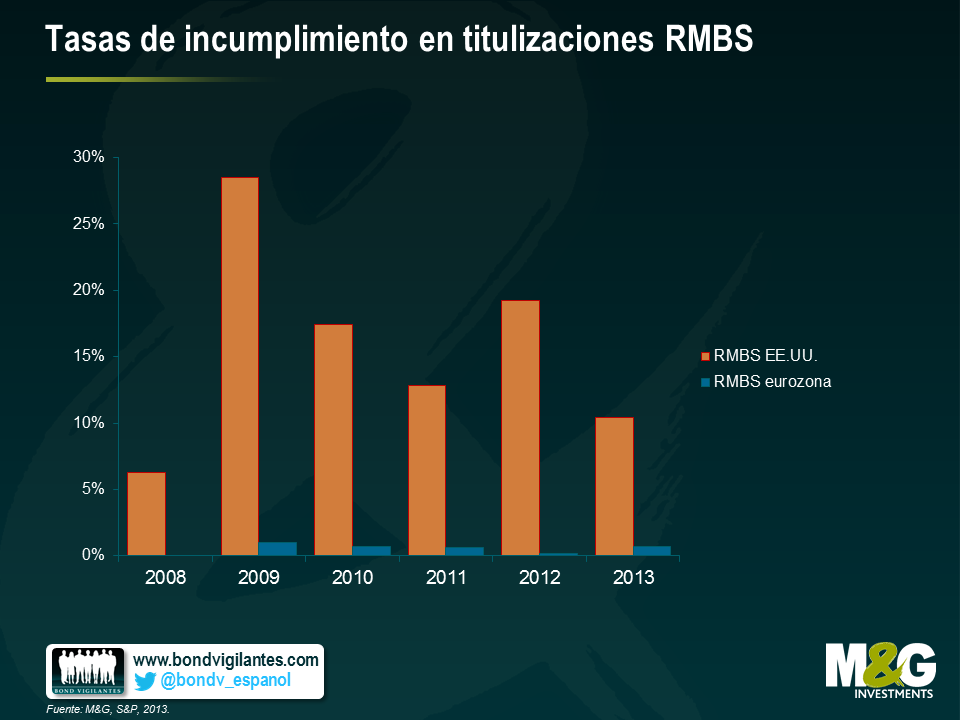

Sin duda, la idea detrás de unos cargos de capital tan elevados es proteger los balances frente a la posibilidad de incumplimiento, pero un rápido vistazo a los datos de default es muy interesante. Según un estudio de Standard & Poor’s, los niveles de incumplimiento en RMBS europeos han alcanzado un máximo ligeramente superior al 1% en los últimos seis años. Sin embargo, en Estados Unidos –donde los cargos de capital están más en línea con los de la deuda corporativa– los niveles de incumplimiento en RMBS han sido muy superiores: hasta el 28,5% en 2009, y un poco superiores al 10% en 2013. En general, aunque existe cierta diferenciación entre las clasificaciones regulatorias de ABS, los cargos de capital estadounidenses son significativamente inferiores a los europeos en todos los instrumentos.

Este es un tema particularmente urgente por partida doble: el BCE espera poner en marcha su programa de compras de ABS en octubre, y el borrador de la legislación Solvencia II se someterá a voto a finales de septiembre. A no ser que la Comisión Europea adapte rápidamente la propuesta legislativa existente, cualquier intento del BCE por estimular el mercado será probablemente en vano. Como mínimo, el BCE necesita igualar el tratamiento de capital de instrumentos como los RMBS con el de otros productos respaldados por activos, como las cédulas hipotecarias.

Al fin y al cabo, sin la demanda de una base de clientes más amplia que el propio BCE, los emisores tendrán pocos incentivos para emitir estos instrumentos. En este caso, el mercado continuará estancado y probablemente se desperdiciará una valiosa oportunidad para revigorizar el crédito a la economía real.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes