Un indicador bastante fiable de los movimientos del tipo de cambio USD/EUR

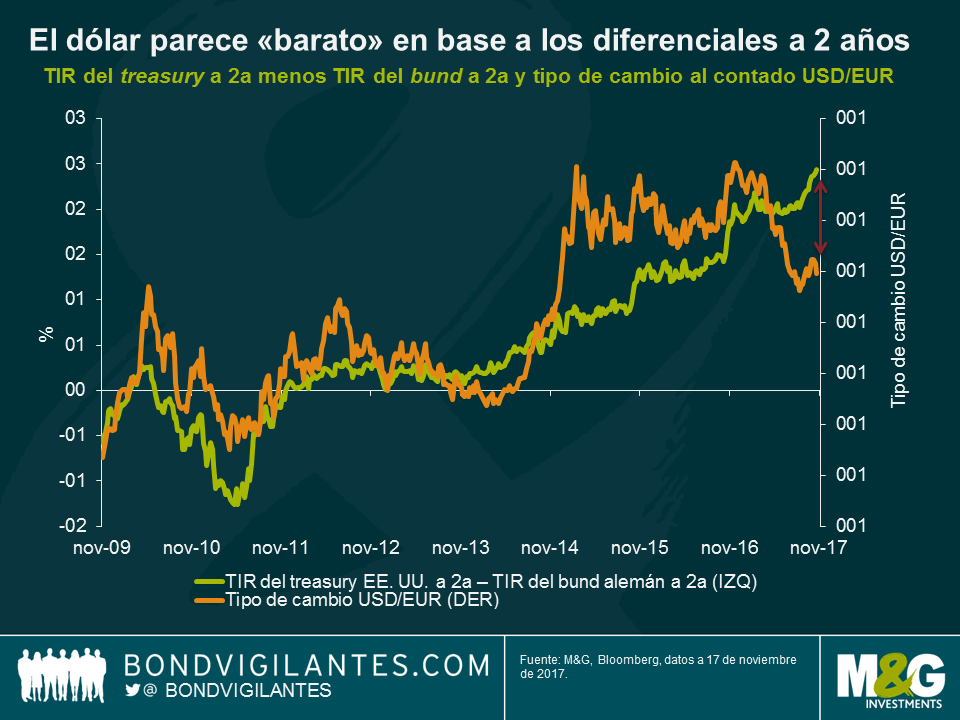

Tras cuatro años al alza, parece que el dólar estadounidense cerrará 2017 con una fuerte caída. En lo que va de año, el billete verde se ha depreciado más de un 12% frente al euro, y en torno a un 8% en términos ponderados por comercio exterior. Pero lo más sorprendente es que esta fuerte depreciación ha tenido lugar en un periodo de divergencia entre las políticas monetarias de ambas regiones. Las medidas de los bancos centrales han hecho que el diferencial de TIR entre el treasury estadounidense a 2 años y el bund alemán equivalente se haya ensanchado, en contra de la tendencia general de los últimos diez años.

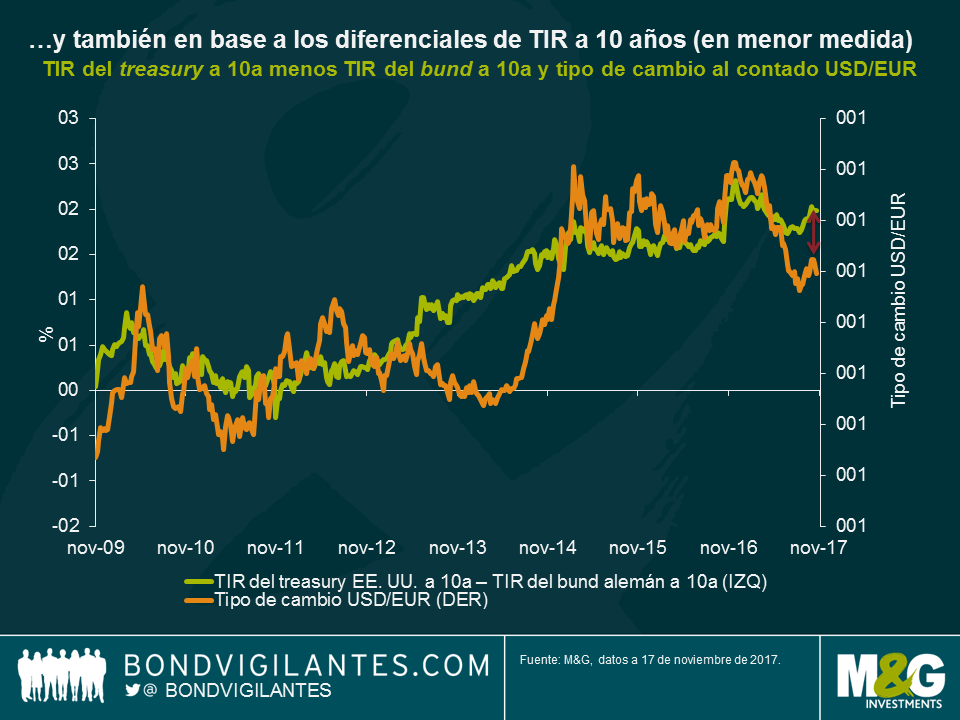

Hace poco abordamos algunas de las razones por las que el dólar ha mostrado debilidad frente al euro pese al aumento de los diferenciales de rentabilidad (aquí). Además, cabe destacar que la actual desconexión entre las TIR de la deuda soberana estadounidense y europea y sus divisas se ve probablemente exacerbada por dos factores adicionales y algo más técnicos. Para empezar, dado que el BCE ha venido comprando una cantidad desproporcionada de bunds respecto a otros bonos soberanos europeos, la TIR actual de la deuda alemana está significativamente deprimida, lo cual eleva su diferencial respecto a los bonos estadounidenses. Si el diferencial de TIR entre Estados Unidos y Europa se calcula mediante una media ponderada según la clave de capital de los bonos soberanos a 2 años de Alemania, Francia, Países Bajos, Bélgica, España, Italia, Portugal e Irlanda, la desconexión respecto al tipo de cambio EUR/USD no parece tan extrema. Calculadas de este modo, las TIR europeas a 2 años serían aproximadamente unos 20 puntos básicos más altas, lo cual reduciría el diferencial respecto a los treasuries estadounidenses en una cantidad similar. En segundo lugar, la baja pendiente de la curva de tipos estadounidense sugiere que el dólar no es tan barato respecto al euro como sugiere expone el gráfico del diferencial a 2 años. Si se emplean los diferenciales de TIR entre los bonos a 10 años de Estados Unidos y Alemania, el dólar todavía parece infravalorado, pero aunque en menor medida.

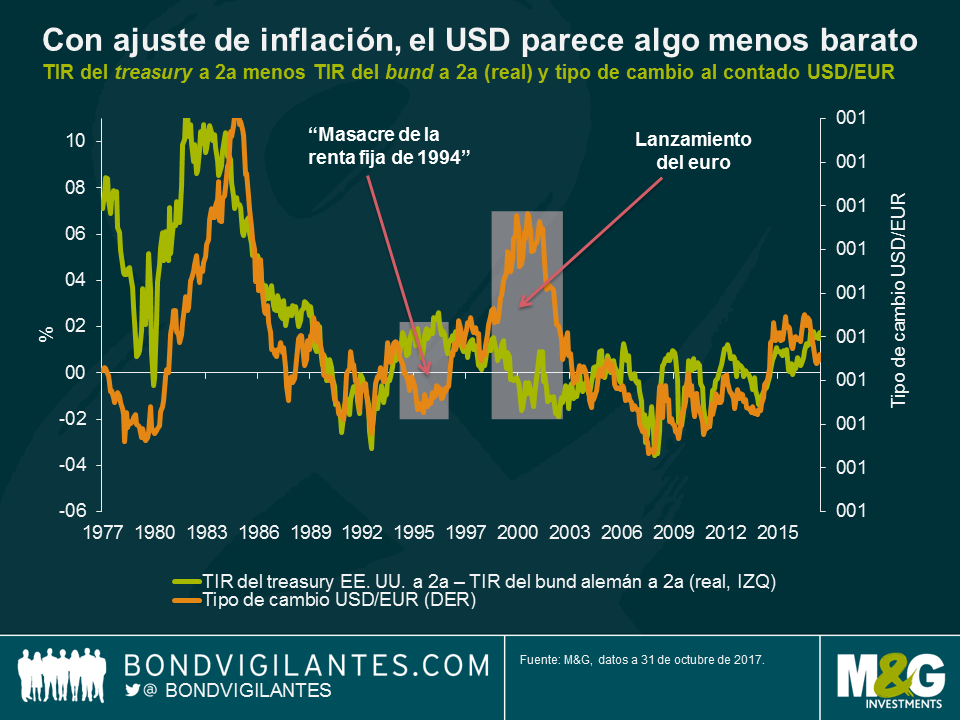

No obstante, incluso utilizando las metodologías ligeramente modificadas antes descritas, la divisa estadounidense aún parece infravalorada frente al euro en base al diferencial de TIR. Dado que esta relación ha sido bastante sólida desde la crisis financiera global, es interesante examinarla en términos históricos a fin de comparar la actual brecha de valoración con lo acontecido en el pasado. Encadenando los movimientos de las divisas subyacentes al euro con anterioridad a 1999 y comparándolos con la diferencia de TIR entre el bund alemán y el treasury estadounidense a 2 años, he generado el siguiente gráfico, que se remonta hasta mediados de los setenta.

Esta perspectiva a más largo plazo confirma que existe una relación positiva entre los diferenciales de TIR y el tipo de cambio USD/EUR, pero también revela que en los últimos 40 años ha habido momentos en que dicha relación se ha roto de forma considerable. Uno de los motivos de tales rupturas podría ser que en los setenta y en los ochenta, los mercados de capitales no eran tan globales como en la actualidad, con lo que los inversores eran menos capaces de implementar operaciones de arbitraje para explotar los diferenciales de TIR entre Estados Unidos y Europa (y antes de 1999, Alemania) del mismo modo.

Además, el hecho de que las TIR de la renta fija hayan caído de forma tan significativa durante el periodo dificulta la interpretación del gráfico, pues hoy en día es menos probable que tenga lugar el mismo grado de divergencia que en el pasado. Un modo de ajustar los datos para tener en cuenta este factor –al menos en parte– es emplear las diferencias entre las TIR reales (que he aproximado en el gráfico inferior restando las tasas de inflación interanual a las TIR nominales) y compararlas con el tipo de cambio histórico entre el dólar y el euro.

Este gráfico ilustra que el ajuste en base a las diferencias de inflación entre Estados Unidos y Alemania mejora significativamente la relación entre ambas variables, especialmente cuando se producen sorpresas de inflación o existe una divergencia significativa en las tasas de inflación entre ambos países. Así, otro argumento que puede blandirse para explicar lo barato que es el dólar estadounidense hoy en día a la luz de los diferenciales de TIR es que ello podría obedecer a las expectativas de inflación cada vez más altas en Estados Unidos en comparación con Europa en el pasado reciente.

Durante los últimos cuarenta años, la relación entre las TIR y los tipos de cambio se ha desmoronado durante un periodo considerable un par de veces. La primera de ellas tuvo lugar entre el primer trimestre de 1994 y el primer trimestre de 1996, coincidiendo con lo que se conoce como «la Masacre de la renta fija» (sobre la que hemos escrito anteriormente, aquí), un periodo en que la Reserva Federal subió tipos en 250 puntos básicos en un solo año e hizo estragos en los mercados de renta fija. La segunda se prolongó desde comienzos de 1999 hasta finales de 2002, y corresponde a una gran crisis de confianza en el euro, que se había introducido hacía poco (la moneda única tuvo un comienzo difícil, como puede verse aquí, por ejemplo).

Pese a la reciente ruptura de la relación, el diferencial de TIR entre treasury y bund a 2 años sigue siendo un predictor relativamente bueno de la evolución de los tipos de cambio en el largo plazo. Quienes pronostican nuevas depreciaciones del dólar respecto al euro en 2018 (el mercado de forwards sugiere que el cruce EUR/USD será de 1,21 en el cuarto trimestre de 2018 pese a las expectativas de nuevas subidas de tipos por parte de la Fed) harían bien en recordar esta relación.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes